「高齢者の金融リテラシー調査2019」(フィデリティ投信)によると、約7割の人が退職金の金額を直前まで知らなかった、という驚きの事実があります。今回は退職間際の人が退職金を受け取る前にチェックしておきたい退職金の手取りを増やす方法についてお伝えします。

押さえておきたい!退職金の手取りを増やす2つのポイント

まず、退職金の手取りを増やす重要ポイントは2つあります。「税金を低く抑えること」と「退職金の受け取り方を工夫すること」です。一つずつ解説していきましょう。

●ポイント1:税金を低く抑える

一般的に退職金を一括で受け取る場合、「退職所得控除」という大きな非課税枠が用意されています。これは退職一時金や企業年金、企業型確定拠出年金など異なる退職金制度であっても一括受け取りであれば適用されることを覚えておきましょう。税額を算出する上で必要となる「退職所得」は勤続年数に応じて以下の通り計算を行います。(退職金が特定役員退職手当等、短期退職手当等に該当する場合を除きます)

退職所得=退職所得控除額(※)x 1/2

(※)退職所得控除額

勤続年数20年以下のケース:40万円×勤続年数(80万円に満たない場合は80万円)

勤続年数20年超えのケース:800万円+70万円×(勤続年数-20年)

国税庁:退職金を受け取ったとき(退職所得)から引用

例えば、勤続年数36年の場合、退職所得控除は1,920万円(800万円+70万円×16年)になりますから、受取額が1,920万円までなら非課税となるわけです。仮に、1,920万円を超えたとしても課税となる金額は退職所得控除の超過分の1/2で済みます。さらに、分離課税として給与所得など他の所得とは別に「退職所得」として税額を算出することでも税負担を低く抑えられますし、社会保険料もかかりません。住民税については、所得に関わらず一律10%ほどであることも覚えておきたいところです。

なお、企業型確定拠出年金の退職所得控除を算出する勤続年数については、拠出年数をカウントします。拠出終了後の運用期間はカウント対象外ですから、こちらも注意が必要です。

●ポイント2:受け取り方を工夫する

退職金の中には「一括」あるいは「年金」で受け取るか選択できるケースがあります。年金で受け取る場合、支払われるまでは会社が運用してくれるので一括で受け取るのと比べて総支給額は増えます。自身で運用する自信がない人などは年金受け取りを選びたくなるかもしれません。ただし、注意点もあります。

年金で受け取る場合は退職所得控除という大きな非課税枠がありません。代わりに公的年金等控除という非課税枠があるものの公的年金の収入と合わせて税金を計算すること、また、控除を超えた部分についてはそのまま課税される所得になることから、税金の負担が大きくなることもあるのです。さらに、リタイア後に年金受け取りを続けると国民健康保険料や介護保険料の支払いや自己負担割合が大きくなることも考えておかなければなりません。2022年10月に後期高齢者の保険料や自己負担割合が改正されたのは記憶に新しいところです。今後も少子高齢化が続くことから、所得が高くなると社会保険料や税金の負担が増える可能性は高いと考えられます。

以上から、原則として、「一括で受け取るのがお得」と言えるのですが、年金受け取りでも非課税枠を利用できるケースもあります。具体的には、公的年金の受給開始年齢が65歳の人が使える方法です。前述の通り、年金で受け取る場合は公的年金等控除という非課税枠があり、65歳未満は年間60万円までなら非課税になります。つまり、最大で60万円×5年間=300万円までなら税金がかかりません。例えば、退職所得控除の非課税枠を使い切ってしまい、かつ、一部を5年確定年金にできる場合は検討したいところです。勤務先の退職金制度には受け取り方法のルールが決められているので、前もって調べておきましょう。

「確定拠出年金」がある場合に知っておくべきポイント

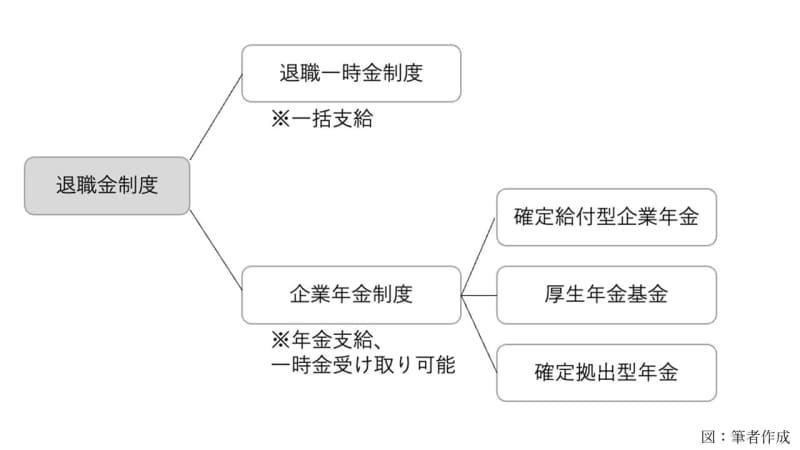

そもそもですが、退職金制度は退職一時金だけとは限りません。勤務先の退職金制度の全体像を把握することは基本中のキホンです。以下の図を参考にして退職金制度を確認しましょう。

上の図を参照して「確定拠出型年金」がある場合のポイントについてお伝えします。確定拠出年金はその他の退職金と異なり、受け取る時期を任意に決めることができます。受け取り開始時期は勤務先の規約にもよりますが、原則60歳以降75歳までの間であれば好きな時に受け取ることができるのです。

ポイントになるのは、複数の退職金を一時金で受け取るときの税金のルールです。例えば、同じ年に一括で受け取った場合、すべての退職所得を合算して一つの退職所得としてまとめます。退職所得控除を決定する際の勤続年数は、原則として最も長い勤続期間になります。

いっぽうで異なる年にずらして受け取る時はそれぞれの退職金ごとに退職所得控除を差し引くことができます。ただし、過去4年以内(確定拠出年金は19年以内)に受け取ると一定の調整が入ってしまいます。つまり5年経てば、それぞれの退職所得控除を使えるので税金を低くすることができるのです。

ただし、退職一時金→確定拠出年金の順で受け取る場合は19年超あける必要があるので現実的ではありませんが、確定拠出年金→退職一時金の順で受け取る場合は、5年経てばそれぞれの退職所得控除を使えるのです。具体的に、この方法が有用な人は限定されるでしょうが、複数の退職所得の合計額が退職所得控除を超えてしまう、かつ、確定拠出年金を60歳で受け取り、65歳まで働き退職一時金を受け取るといった場合は検討したいところです。

以上、退職金の手取りを増やす方法についてお伝えしてきました。複数の退職金がある人はぜひ受け取り前に検討していただきたいと思います。