~ 国内106銀行「総資金利ざや」調査 ~

国内106銀行の2022年9月中間期の「総資金利ざや(中央値)」は0.20%(前年同期0.19%)で、9月中間期では2年連続で前年を上回った。0.2%台に乗せたのは、2012年(0.20%)以来、10年ぶり。

ただ、「資金運用利回り(中央値)」は前年と同水準の0.89%にとどまり、厳しい資金運用が続いている。

2022年9月中間期の「資金運用利回り(中央値)」は0.89%(前年同期0.89%)で、9月中間期としては3年連続で1.00%を下回った。資金運用利回りが前年同期を上回ったのは32行(構成比30.1%)にとどまった。一方、「資金調達原価率(中央値)」は0.66%(前年同期0.69%)で、9月中間期としては2015年から8年連続で縮小し、87行が前年同期を下回った。

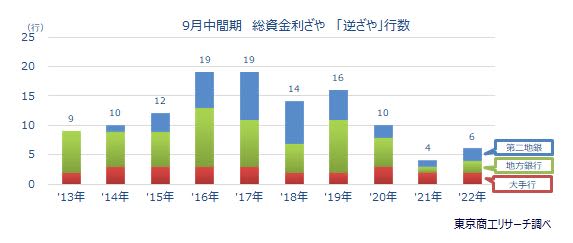

「総資金利ざや」は、資金運用利回りと資金調達原価率の差を示す。資金運用利回りが資金調達原価率を下回る「逆ざや」は6行で、前年同期の4行から2行増加。9月中間期では2019年以来、3年ぶりに増加した。「逆ざや」は、大手行(前年同期2行)、地方銀行(同1行)、第二地銀(同1行)の各2行だった。

コロナ禍の実質無利子・無担保融資(ゼロ・ゼロ融資)は、通常貸出に比べ金利が高いが、大手企業や地場優良企業などリスクの低い先への貸出は低金利が続き、収益改善が進んでいない。

このため、銀行は貸出金利の引き上げに取り組むが、他行との貸出競争もあり、なかなか進んでいないのが実情だ。一方、過剰債務に陥った中小企業は多く、アフターコロナを見据えて企業の経営再建や廃業支援、事業承継、M&A、業務マッチングなど、非金利収入の強化が今後の重要課題になっている。

* ※本調査は国内106銀行の2022年9月中間期決算で、「総資金利ざや」(国内業務部門)を調査、分析した。

※ 「総資金利ざや」とは、「資金運用利回り」-「資金調達原価率」で算出され、収益を示す一つの指標。貸出金や有価証券の利息などを指す「資金運用利回り」が、人件費や資金調達に要したコストの「資金調達原価率」を下回ると、貸出や運用で利益が出ていない「逆ざや」となる。

※ 銀行業態は、1.埼玉りそなを含む大手行7行、2.地方銀行は全国地銀協加盟行、3.第二地銀は第二地銀協加盟行。

「総資金利ざや」の中央値0.20%、2年連続で上昇

国内106銀行の2022年9月中間期の「総資金利ざや(中央値)」は0.20%で、前年同期の0.19%から0.01ポイント上昇した。一方、「資金運用利回り(中央値)」は前年同期と同水準の0.89%にとどまり、「資金調達原価率(中央値)」は0.66%(前年同期0.69%)と前年同期を下回った。

106行のうち、「資金運用利回り」が前年同期を上回ったのは32行(構成比30.1%、前年同期15行)と改善し、「資金調達原価率」は87行(同82.0%、同102行)が前年同期を下回った。

貸出金利の引き上げが進まないなか、銀行は資金調達コスト見直しやコスト削減などで「資金調達原価率」を圧縮し、「総資金利ざや」を確保している。

「総資金利ざや」上昇は62行、このうち「資金運用利回り」上昇は29行

国内106銀行のうち、2022年9月中間期の「総資金利ざや」が前年同期より上昇したのは62行(構成比58.4%)で、前年同期の76行から14行減少した。

上昇した62行のうち、28行(同45.1%)は「資金運用利回り」が前年同期より縮小した。ただ、「資金調達原価」も前年同期から低下し、「総資金利ざや」の上昇につながった。

「総資金利ざや」の最高は、宮崎銀行の0.96%(前年同期0.54%)だった。次いで、スルガ銀行の0.81%(同0.84%)、佐賀共栄銀行の0.57%(同0.59%)、大光銀行の0.55%(同0.25%)、西京銀行の0.51%(同0.55%)だった。

最低は、あおぞら銀行の▲0.40%(同▲0.43%)だった。

「逆ざや」は6行、3年ぶりに増加

「総資金利ざや」がマイナスの「逆ざや」は、6行(大手行、地方銀行、第二地銀が各2行)だった。前年同期の4行から2行増加し、9月中間期としては2019年以来、3年ぶりに増加した。

「逆ざや」は、マイナス金利が導入された2016年2月以降、2016年9月中間期、2017年同期には19行に急増した。その後も低金利貸出が広がり、「資金運用利回り」の改善は遅れ、経費削減などによる資金調達原価率を圧縮してきた。

2022年9月中間期の「逆ざや」は、大手行がみずほ銀行▲0.06%(前年同期▲0.12%)、あおぞら銀行▲0.40%(同▲0.43%)、地方銀行は清水銀行▲0.01%(同0.06%)、三十三銀行▲0.08%(同▲0.17%)、第二地銀は東京スター銀行▲0.10%(同▲0.11%)、みなと銀行▲0.00%(同0.00%)の合計6行。

6行のうち、前年同期は逆ざやではなかった清水銀行では「資金調達原価率」は縮小したが、「資金運用利回り」の低下が響いた。一方、みなと銀行は「資金運用利回り」は上昇したが、「資金調達原価率」も上昇した。

9月中間期は、2020年を底に銀行の「総資金利ざや(中央値)」は上昇が続いている。コロナ禍の資金繰り支援で過剰債務に陥った中小企業が増えるなか、銀行はリスクの低い大手企業、地場優良企業への貸出を進め、低金利貸出から抜け出せていない。そのため、「資金運用利回り(中央値)」は大手行が0.58%(前年同期0.63%)、地方銀行が0.79%(同0.85%)、第二地銀が1.02%(同1.04%)と、低下に歯止めが掛かっていない。

一方、「資金調達原価率(中央値)」は大手行が0.48%(同0.51%)、地方銀行が0.57%(同0.64%)、第二地銀が0.81%(同0.88%)に縮小し、コスト削減などにより「総資金利ざや」を確保しているのが実状となっている。

ここ数年、銀行はフォワード・ルッキングに基づき、先を見据えた地域や業種などへの貸倒引当金を積み増している。また、企業倒産は2023年1月まで10カ月連続で前年同月を上回り、低水準だが増勢を強めている。今後は個別企業ごとの貸倒引当金も増すことは避けられず、与信費用の増加は避けられない。

銀行は貸出による金利収入が伸び悩むなか、事業再構築が容易でない中小企業にも寄り添った貸出以外の新たなビジネスモデルの確立が急務になっている。