いよいよ、2024年から新しいNISA(少額投資非課税制度、以下「新NISA」)がスタートいたします。日本証券業協会によると、2022年末時点で30代のNISA(一般NISA・つみたてNISA)における口座数は242万口座、つみたてNISA残高は6,312億円です。この30代の口座数や残高はどの年代よりも多くなっており、今後のさらなる普及に期待しています。

非課税枠の再利用がポイント

新NISAの概要については、すでにご存知のかたも多くなってきていると推測されますが、その活用法については、年代や経済環境・家庭環境にも大きく左右されますので個人差はあるものの、老後資金の貯め方としてはとても有効な手段です。

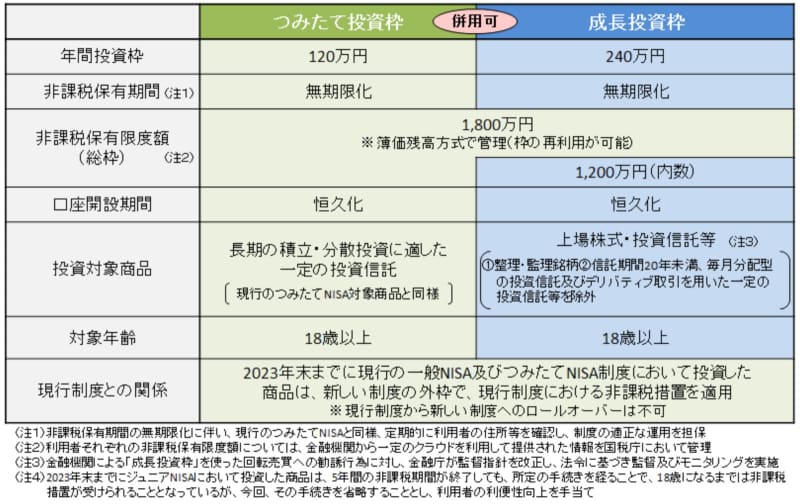

画像:金融庁「新しいNISA」より引用

30代で積立投資をメインとする投資家を想定すると、毎月の積立額が10万円以下の方であれば、老後に向けた資産形成にかけられる年数が、30年から40年程度はあるため、非課税枠とその再利用を、充分に活用できるメリットが大きくなっています。

30代にとって新NISA最大のメリットは、大きくは次の3点になります。

・つみたて投資枠と成長投資枠は併用でき、つみたて投資枠対象の商品は成長投資枠でも買える

・非課税で保有できる上限額(非課税保有限度額の総枠、非課税投資枠)が、買った時の値段(簿価)で1,800万円となっている

・この非課税投資枠は、口座内で保有する株式や投資信託などを売却すると、翌年に売却分の簿価で復活するため、非課税枠の再利用ができる

とくに、積立額を大きく増やせないとした場合は、「非課税枠の再利用」をどう活かしていくかが最も重要なポイントになります。

再利用できる枠の簿価というのは、つみたて投資枠でも成長投資枠でも、買った金額の平均値で表される点です。この分はいくらで買っているという概念は関係なく、単純に年単位の残高の平均購入価格や残高だけを気にしていればよいです。

なお「売却時にいくら利益になったか?」の計算のベースとなる、「売値」(売却価格)に対する「買値」(購入価格)は、新NISA内のその金融商品の平均購入価格になります。

30代から積立てした場合の想定資産シミュレーション

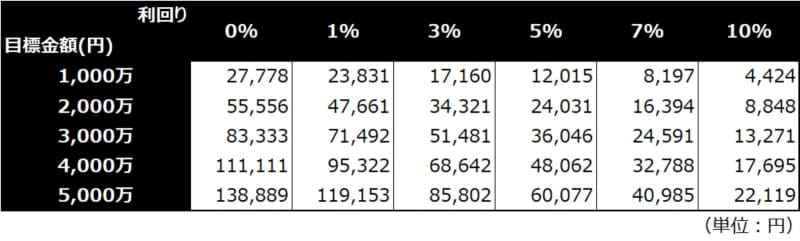

それでは、話をわかりやすくするために、30代の積立投資家が、30年間積立てし続けることを想定して、毎月いくらの積立額が必要なのか、シミュレーションをおこなったものが次の図です。

画像:金融庁「資産運用シミュレーション」より筆者編集

30年も積立期間があると、毎月必要な積立額がそんなに多くなくていいのがわかっていただけるでしょう。

「ほったらかし積立」のみはリスク大

あくまでシミュレーションですが、当初決めた資産配分で積立運用するとした場合に、年数を重ねるごとに、その計画からのブレが発生してきます。運よく、運用残高が上ぶれしてくれればラッキーですが、下ぶれしてしまうと、老後になってから「やっぱり計画通り貯まりませんした」では遅すぎます。

この軌道修正が遅くなりすぎないように、途中でメンテナンスしてあげる方法を「リバランス」(リスクの再調整)といいます。リバランスをすることで、当初計画からのブレをコントロールしやすくなりますので、マーケット環境次第という面はあるものの、無理のない範囲内であれば、シミュレーション結果の達成も実現しやすくなります。

メンテナンスせずにほったらかしにしてしまうと、どんどん当初計画からブレていきやすくなりますので、注意しましょう。

リバランスを実行すると、新NISAの非課税投資枠を再利用し続けることにもなりますが、冒頭の通り、毎月の積立額が10万円に満たないようなかたであれば、非課税投資枠の上限額については、つみたて投資枠の年間120万円であっても、成長投資枠の240万円であっても、ほとんど気にする必要もなく、フル活用しやすくなります。

つまり、積立てメインの投資家であれば、可能な限り非課税枠を再利用し続けることができるように設計されています。まさに非課税枠の「無限連鎖」です。新NISAにおいては、積立額がそんなに多くなくとも、フル活用という点では、逆にメリットにもなりえるのです。

資産内訳の比率を意識

このリバランスにはいくつか方法がありますが、最もシンプルなものとしては、運用資産の内訳の比率を意識するだけですむ方法があります。

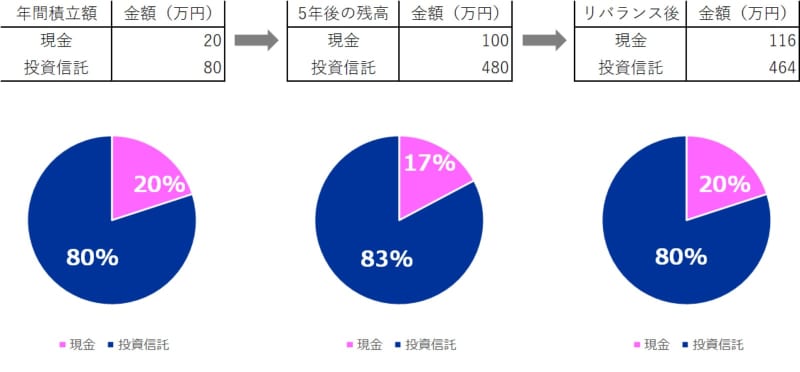

家計の余裕資金をまとめて運用していくとした場合、たとえば当初の計画で「現金:投資信託」を「20:80」の割合で毎月積立ていくとしましょう。

このまま積立てを継続して数年たち(真ん中の円グラフ)、投資信託が全体に占める割合が約83%まで値上がりしたとしましょう。このズレに気づいたら、元の比率「20:80」に戻してあげるという方法です。

上図のままとした場合、具体的な方法の流れは次のようになります。

余裕資金を年100万円分(うち普通預金20万円・投資信託80万円)を積立てていき、5年後に投資信託が値上がりし、全体(580万円)の83%(480万円)まで上昇しているため、投資信託を売却して、現金(普通預金)を増やします。この場合の売却額は「480万円 - (580万円 × 80%) = 16万円」となります。投資信託を16万円減らして、現金が16万円増えるので、元の比率(80:20)に戻ります。

売却分の16万円は簿価に対して1.2倍に増えていた計算になりますので、逆算すると簿価は約13万円強となります。この部分が翌年以降に再利用できる非課税投資枠になります。また、リバランスにはこの逆もあります。マーケット環境の悪化などにより投資信託が値下がりすると、現金の比率が上がりますので、普通預金を解約(売却)して、投資信託を買うことで、元の比率に戻します。

実際にどのようにリバランスをしていくかのルール設定には個人差がありますが、何年も全くリバランスしないのはリスクになります。とくに大きなニュースやブーム、変化が起こった時には、口座にログインしてチェックしてみていただいたほうが無難です。

リバランスのタイミングは相場を予測したり未来の株価を当てる必要はなく、自分の資産配分やマーケット全体の過熱感など、客観的数値に基づいて実行していくため、自然と無理のない範囲内で、非課税枠を効率よく活用できてしまうというメリットがあります。

このリバランスは、ドルコスト平均法による積立てと同様、自転車の両輪のように大切で、本来は必ずやったほうがいいノウハウです。しかし、理解しにくい面もあるためか、なかなか普及しにくい側面があるようです。

資産残高を一定の範囲内でコントロールするには優れた方法ですが、マーケット環境によっては、頻繁に実行してしまうとかえってパフォーマンスを悪化させる要因にもなりかねません。やりすぎや心配しすぎないように注意していきましょう。