~ 国内「水産事業者3,099社」動向調査 ~

福島第一原発の処理水放出で8月24日、中国の税関当局は日本産水産物輸入を全面停止した。コロナ禍の低迷からようやく抜け出す矢先の出来事で、国内の水産事業者にとって新たな痛手となる可能性もある。

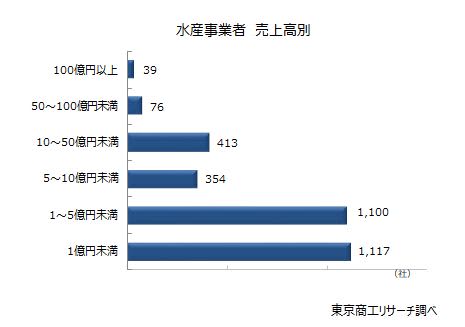

全国3,099社の水産事業者は、業績が緩やかに回復過程にある。ただ、最新期(2022年度)でも2割強(構成比23.1%)の事業者は赤字で、厳しい経営が続いている。また、売上高1億円未満の資産背景の乏しい小・零細事業者が約4割(同36.0%)あり、燃料や人件費などのコストアップと魚価のバランスも崩れつつある。

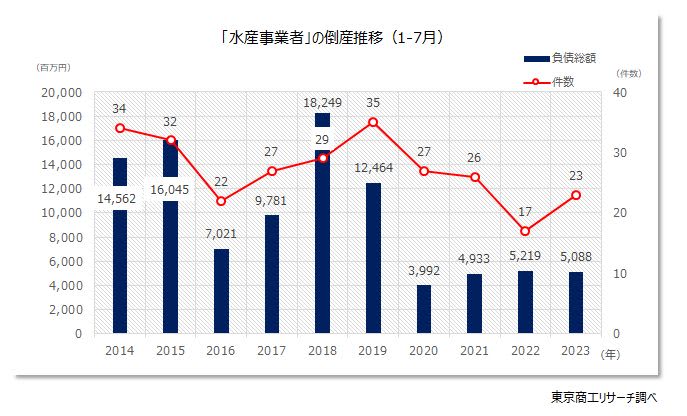

水産事業者の倒産は、2023年1‐7月は累計23件で、2019年以来、4年ぶりの増加に転じている。今後、公表される政府の水産事業者への支援策次第で、増勢が続く倒産をさらに押し上げることも危惧される。

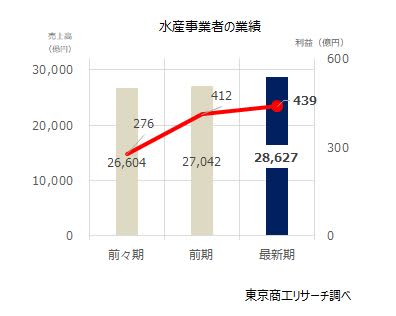

東京商工リサーチ(TSR)の企業データベース(約390万社)から、「漁業」と「水産食料品製造業」を対象に、2022年度まで3期連続で売上高及び利益が比較可能な3,099社を抽出し、分析した。3,099社の最新期(2022年度)の売上合計は2兆8,627億200万円(前期比5.8%増)、利益(当期純利益)合計は439億800万円(同6.6%増)で、コロナ禍から業績は回復基調にある。

ただ、水産事業者は売上高1億円未満の小・零細規模が約4割(36.0%)を占め、従業員10人未満は半数(50.6%)に達する。また、2022年度は減収が約3割(27.5%)、約4社に1社(23.1%)が赤字で、業績の回復度合いは二分化している。

水産事業者の2023年1-7月の倒産(負債1,000万円以上)は23件(前年同期比35.2%増)と大幅に増えている。大手の業績は堅調に改善しているが、小・零細規模の業績は回復が遅れ、倒産を押し上げている。コロナ関連支援の効果が薄れ、物価高やコスト増が経営を圧迫するなか、今回の放出による風評被害を避ける手立てと同時に、水産事業者への支援策が注目される。

※本調査はTSR企業データベース(約390万社)から、主業種が「漁業」、「水産食料品製造業」を抽出し、「水産事業者」と定義した。「水産物卸売業」「水産物小売業」は調査対象から除いた。2022年4月~2023年3月に迎えた本決算(2022年度)を最新期とした。調査は今回が初めて。

最新期は5.8%の増収と回復続く

水産事業者の最新期(2022年度)の売上高合計は2兆8,627億200万円(前期比5.8%増)で、緩やかに回復している。コロナ新規感染者数が落ち着き、飲食業の需要が戻ったことなどが寄与したようだ。

また、最新期の利益合計は、439億800万円(同6.6%増)だった。売上高の回復や補助金や助成金など支援効果もあったとみられる。

5億円未満の事業者が7割

最新期の売上高別の分布をみた。最多ゾーンは1億円未満の1,117社(構成比36.0%)。次いで、1億円以上5億円未満が1,100社(同35.5%)、5億円未満が7割(同71.5%)で、大半が小・零細規模の事業者だった。

一方、100億円以上は39社(同1.2%)、50億円以上100億円未満は76社(同2.4%)で、売上高50億円以上は全体の3.7%にすぎない。

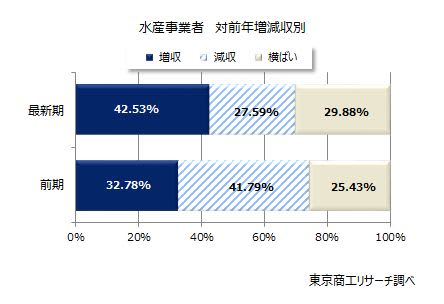

増減収別、約3割が減収

売上高の増減収別では、最新期は増収が1,318社(構成比42.5%)だった。だが、減収も855社(同27.5%)と約3割を占め、回復が遅れている水産事業者も多い。

コロナ禍の影響が強かった前期(2021年度)は、増収1,016社(同32.7%)、減収が1,295社(同41.7%)で減収が増収を9.0ポイント上回った。

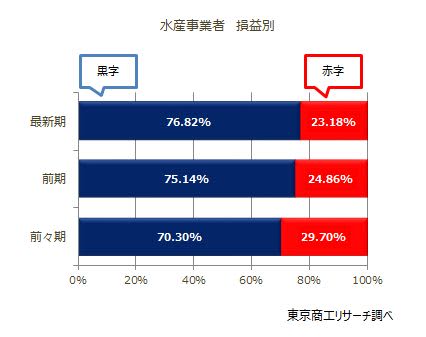

損益別、赤字が2割強

判明した企業の損益別では、最新期は黒字が76.8%、赤字が23.1%だった。

前期は赤字の構成比が24.8%で、1.7ポイント改善したが、依然として水産事業者は2割強が赤字経営を続けている。

コロナ禍の影響が大きかった前々期(2020年度)の赤字の構成比は29.7%だった。

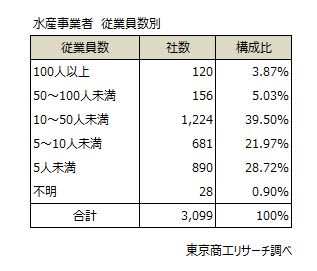

従業員数別、10人未満が過半

従業員数別(正社員)では、最多は10人以上50人未満の1,224社(構成比39.5%)だった。

次いで、5人未満が890社(同28.7%)、5人以上10人未満が681社(同21.9%)で、10人未満は50.6%と過半を占めた。

水産事業者の倒産推移、2023年は4年ぶりに増加

2023年1-7月の水産事業者の倒産(負債1,000万円以上)は23件、負債総額は50億8,800万円だった。前期(17件)から35.2%増と大幅に増加。増加は2019年以来、4年ぶり。