住宅ローン減税の概要

個人の所得税は、年末調整や確定申告でその年の税額を計算します。住宅ローン等を利用してマイホームを新築や取得した場合、または増改築等を行った場合に、一定の要件を満たしていると税額控除(減税)できる制度です。正式には「住宅借入金等特別控除」と言います。「住宅ローン控除」とも呼ばれています。

税額控除(減税)額と控除適用期間

<税額控除(減税)額>

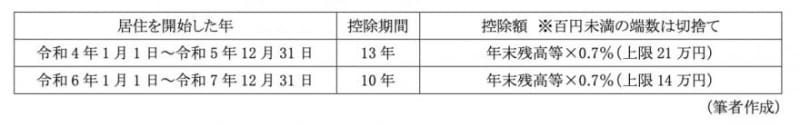

住宅ローン等の年末残高の合計額(原則)の0.7%となっています。ただし上限は21万円(または14万円)で、認定長期優良住宅や認定低炭素住宅など特別の区分に該当する場合には減税額は増えます。

<控除適用期間>

居住を開始した年分以後13年間(または10年間)となっています。

税額控除(減税)を受けるための要件

次のすべての要件を満たしている必要があります。

__1.新築等の日から6ヶ月以内に住んでいる。

2.特別控除の対象年の12月31日まで引き続き住んでいる。

3.住宅の床面積が50平方メートル以上(注1)であり、店舗併用住宅の場合は床面積の1/2以上が居住用である。

4. 特別控除を受ける年分の合計所得金額が、2000万円以下(注2)である。

5.返済期間が10年以上の住宅ローンで借入をしている(住宅とともに取得するその土地等の取得のための借入金等を含む)。

6.住宅を2つ以上所有している場合には、対象物件が主たる住居と認められる住宅である。

7.居住年およびその前2年の計3年間に一定の譲渡所得の課税の特例の適用を受けていない。

8.居住年の翌年以後3年以内に居住用住宅以外の資産を譲渡した際に一定の譲渡所得の課税の特例を受けていない。

9.生計を一にする親族や特別な関係のある者からの住宅の取得(その土地等の取得を含む)でない。

10.贈与による住宅の取得でない。__

(注1) 特例居住用家屋または特例認定住宅等の場合は40平方メートル以上50平方メートル未満

(注2) 特例居住用家屋または特例認定住宅等の場合は1000万円以下

なお、以下の点についても注意が必要です。

●本人が居住する物件で、投資用不動産や建築予定のない土地の購入等の場合は該当しません。

__●登記簿に表示されている床面積により判断します。

●マンションの場合は登記簿上の専有部分の床面積で判断します(共有部は含めません)。

●店舗等併用住宅の場合は、建物全体の床面積によって判断します(店舗や事務所などの部分も含めた面積)。

●夫婦や親子間などの共有住宅である場合は、建物全体の床面積によって判断します(共有持分を含めた面積)。__

__●勤務先の融資制度を利用している場合には、無利子または0\.2%(平成28年12月31日以前に居住の用に供するケースでは1%)に満たない利率の借入金は該当しません。

●親族や知人からの借入金も該当しません。__

__居住年が令和6年もしくは令和7年の一般の新築住宅については、以下のいずれかを満たす必要があります。

(1)令和5年12月31日までに建築確認を受けている。

(2)令和6年6月30日までに建築されている。__

税額控除(減税)を受けるための手続き

税額控除(減税)を受けるためには確定申告を行います。給与所得者であれば2年目以後は年末調整で済ませることができます。

まとめ

住宅ローン控除は10年間にわたり減税効果を享受できます。ローン残高にもよりますが、累積で100万円から200万円の減税効果になり、入居後のキャッシュフローへの影響もそれなりにありますので、積極的に活用したいものです。適用要件は年ごとに変更されることもありますので、計画段階で最新の情報を国税庁のホームページなどでチェックすることも忘れないでください。

出典

国税庁 No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)

執筆者:仁木康尋

日本FP協会CFP(R)認定者、国家資格キャリアコンサルタント