不動産投資において、高利回り物件の運営に成功したら、売却して規模を拡大させ、収益アップを狙うのがセオリー。物件の買い増しに際しては、新たに資金調達が必要となるわけですが、「不動産投資では、お金を借りることが悪いと思っていたら絶対に成功できない」と、株式会社ピカいちの代表取締役・柳田将禎氏は言います。リフォーム投資のプロである柳田氏の著書『ピカいちのリフォーム投資 改訂版』より、サラリーマン大家にとって必須の「融資」への考え方について詳しく見ていきましょう。

「将来的に利回り15%になる物件か」が基準

失敗物件を購入していたとしても、きちんと稼働させて物件の価値を高めることができれば売却が可能です。そして、いよいよ新たな物件を購入します。

収益物件というのは、本来「収益性」で取引されるものです。積算評価もありますが、結局のところその物件がどれだけ家賃を稼げるかということが、もっとも大切といえます。

今の市況であれば、最初から利回り15%の物件を買うのはまだ難しいかもしれません。表面的には利回り15%以上であっても、家賃を相場に引き直して、リフォーム費用を加味すれば利回りが落ちるケースは多いものです。

ですから、その物件が将来的に利回り15%になるポテンシャルがあるかどうか、それを基準に物件を探していきましょう。

たとえば、今の家賃が6万円、利回りが9%だったとしても、物件のあるエリアに賃貸ニーズがあり、部屋の平米数も十分であれば、リフォーム代を加味したうえでも収益率が大きく上がる可能性は十分にあります。

また、利回り15%で購入できたとすると、5〜6年後に20%で売却しても十分儲けが出ます。20%という高利回りであれば、どんな市況であれ買い手はいますし、価格帯が低ければキャッシュで買う人もいます。むしろ融資が開いている時期であれば、より高値で売却できるでしょう。

この考え方で不動産投資をしていくと、市況に左右されることが少なくなります。

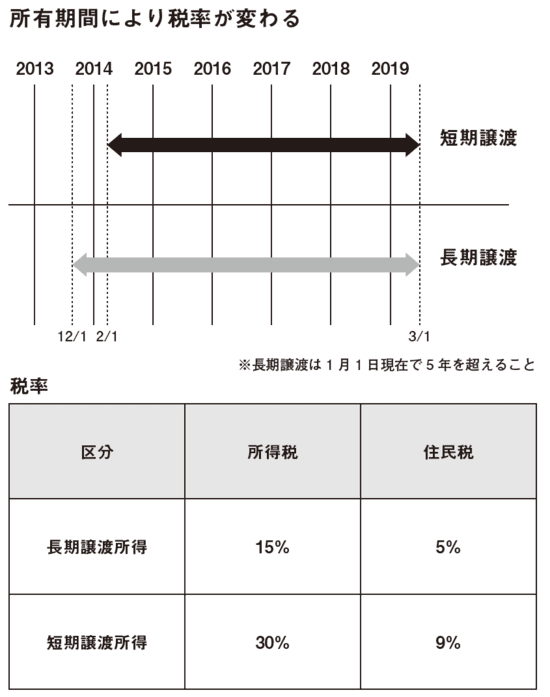

また、売却の際に意識いただきたいのは譲渡税です。

土地や建物を売ったときの譲渡所得に対する税金は、分離課税といって給与所得などの他の所得と区分して計算します。

売った土地や建物の所有期間が、売った年の1月1日現在で5年を超えるかどうかにより、適用する税率が異なります。

5年を超えたところで長期譲渡所得となり税率が20%になりますから、売却のタイミングを考えた時「5年間所有」を目安にすることをお勧めします(個人所有の場合)。それ以下の場合は、短期譲渡所得となり税率は39%です。

【図表】所有期間により税率が変わる 出所:『ピカいちのリフォーム投資 改訂版』(プラチナ社)より抜粋

「キャッシュは温存」が鉄則

また、買い増しをするとき、キャッシュはできるだけ温存すべきです。

今までは通帳の数字を改ざんなど、お金がないのに持っているように見せかけて失敗してしまう人がいましたが、本当にお金があって使わないのであれば、それが理想的な方法です。

大きな借金を恐れる人もいますが、不動産投資を行うにおいて、キャッシュ切れを起こすことがもっともリスクだと考えます。

よく「銀行は雨の日に傘を取り上げ、晴れの日に傘を貸す」といいますが、まさにそのとおりで、キャッシュを持っている人であれば銀行はお金を貸してくれるのです。

繰り返しになりますが、現金がなければ、お金は借りられなくなってしまいます。それは破産を意味します。

銀行はこちらに余裕があるときにしかお金を貸してくれないため「お金があるのに金利を支払うのはもったいない」と感じる人がいるかもしれません。私は、金利は保険料として考えると良いと思います。

よくファイナンシャルプランナーが住宅ローンのアドバイスをするとき、繰上げ返済を勧めますが、不動産投資では繰上げ返済を絶対に勧めません。

これはマイホームを購入するための住宅ローンであっても同様です。もしも繰上げ返済をしてしまってキャッシュがなくなったら、お父さんが病気にかかった、子どもが事故に遭った……といった有事に対応ができなくなってしまいます。

不動産投資では、お金を借りることが悪いと思っていたら絶対に成功できません。

お金を借りてお金を増やしているのですから、お金を借りることは「善」なのです。要するに、そのお金をどう投資するかが重要なのです。

不動産投資は会社経営と同じで、現金がなくなった時点で破産となります。決算上マイナスになっても、現金がなくならなければ耐えられます。逆にいうと、現金がなくなれば黒字でも倒産するわけです。そこを絶対に見誤ってはいけません。

融資を活かして次のステージへ

サラリーマン投資家のやり方として、はじめは自らの属性(年収・自己資金・勤務先など)を武器にして融資を引き出します。今でも年収1,000万円以上の人はどこの金融機関でもお金は借りやすい傾向があります。

しかし事業が好調になると個人の属性という壁は外れて、会社としての信用でお金を借りられるようになっていきます。年収がいくらかといった問題ではなく、会社の実績と事業計画で融資の可否を判断されるのです。

また個人投資家であっても、規模が大きくなると金融機関にとって上客になるので、ある程度は支店の権限内で自由に融資が組めるようになります。

耐用年数オーバーの物件など、通常であれば融資がおりにくい物件も買えるようになります。融資特約付きでなくとも、業者でなくとも買えるようになるのです。このレベルまでくればビジネス経営として話が進んでいきます。

そうなると物件の仕入れもしやすくなりますし、上流の情報が流れてくるので、どんどん買い進めることができます。

私はこの9年間で不動産投資の規模を拡大し、リフォーム・リノベーション、アパート等の新築の事業も軌道に乗せていきました。

ただし、すべて順調にことが運んだわけでもありません。むしろ、失敗やつまずきもたくさん経験しています。それでもここまで来れたのは、その時々で素晴らしい仲間に恵まれ、目標を立ててそれを逆算し、計画を立てて地道に実行して、最も良い条件で投資をしたからです。その結果としての今があるのだと感じています。

さすがに最近は数が減りましたが、会社をリタイヤしたあと、まったく融資が付かなくなったというサラリーマン大家さんは数多くいました。

銀行員に「会社を辞めても融資をしてくれますか?」と事前に聞いておけば良かったのに、無計画に辞めてしまったゆえに、そうした結果を招いたのだと思います。

なかには会社を辞めることを秘密にして、自分の与信枠いっぱいに融資を借りてから退職するような人もいました。

サラリーマン不動産投資ブームにおいて「会社を辞めたらお金を借りられない」という知識が一般的でなかったころの話です。

しかし、融資の行き止まりを迎えた元サラリーマン投資家たちも、2〜3年程度の努力をして実績を積み重ね、事業者として復活するパターンがあります。

たしかに停滞している期間はロスが生じているわけですが、多少の回り道をしたとしても、軌道修正をして不動産投資の成功の道へ戻ってきている人も大勢いるのです。

ちまたには不動産投資で大成功を収めるような武勇伝の書かれた本が大多数ですが、100%成功している人なんて存在しません。紆余曲折を経て成功に結び付いた……それが本当のところだと思います。

柳田 将禎

株式会社ピカいち

代表取締役