確定申告とは?

確定申告とは、毎年1月1日から12月31日までの1年間に生じた収入や支出などをまとめ、納税額を計算して申告・納税する手続きです。申告期間は翌年2月16日から3月15日ですが、申告書の提出や納税が遅れると、無申告加算税や延滞税が課されます(※1)。

一方で混同しやすいのが、納税ではなく、払い過ぎた税金を戻してもらう還付申告です。たとえば給与から源泉徴収された税額よりも、各種控除を差し引いた結果、本来支払うべき税額のほうが少ない場合、還付申告を行うことで、差額分の税金が還付されます。

確定申告と違い、還付申告は義務ではありません。また、過去5年間分であればいつでも行うことができます。つまり、年明けの2月16日以前からでも、3月15日以降でも提出可能です。

それでは、どんな場合に確定申告をしなければならないのでしょうか? ケース別に解説します。

会社員やパートで給与収入がある方

通常のケース:

ほとんどの場合、確定申告は不要です。なぜなら、給与や賞与からは税金が毎月源泉徴収されており、かつ年末調整で毎年の税金額が確定しているからです。ただし、次の方は確定申告が必要です。

確定申告が必要な主なケース:

年収が2000万円を超えている方、給与や退職金以外の収入(例えば公的年金や副業の収入)が20万円以上ある方などです。例えば、年金を受け取りながら企業にお勤めの方や、勤務先以外から収入がある方が該当します。

さらに、地震や津波などで被災した場合に所得税の減免を受ける際にも、確定申告が必要です(※2)。

義務ではないが、申告したほうがいいケース:

年末調整ではできない控除や、年末調整に間に合わなかった控除を受ける場合、確定申告することで税金の還付を受けることができます。

例えば、初めて住宅ローン控除を受ける(2回目以降は年末調整で済ませることができます)、株式など有価証券から受け取った配当金などを受けた場合、所得税額から差し引く配当控除を受ける、または医療費控除やふるさと納税などの寄附金控除を受ける場合が当てはまります。

退職して退職金を受け取った方

通常のケース:

退職金から所得税が源泉徴収され、確定申告は不要です。

確定申告が必要な主なケース:

__1.「退職所得の受給に関する申告書」を退職前に勤務先に提出していない場合

2.海外の企業から受け取った退職金など、源泉徴収されないものがある場合__

1の「退職所得の受給に関する申告書」とは、退職金を受け取る人が、退職金を支払う勤務先に、退職金を受け取る前に記入して提出するものです。万が一、これを提出していなかった場合は源泉徴収されないため、改めて確定申告が必要になります。

義務ではないが、申告したほうがいいケース:

年の途中で退職し、その後年末までに再就職しない場合は年末調整ができないため、税金が払い過ぎになってしまうことがあります。この場合、確定申告することで払い過ぎた税金の還付を受けることができます。

また、不動産や他の事業の赤字がある場合、その赤字を退職所得と相殺することで、税金が還付されることがあります。

退職後の年金受給者の方

通常のケース:

「年金受給者の確定申告不要制度」により、確定申告は不要です。

確定申告が必要な主なケース:

ただし、この制度に当てはまらない人、つまり次の1、2のどちらかに当てはまる方は確定申告が必要です(※3)。

__1\. 厚生年金や国民年金(遺族年金や障害年金は除きます)、かつての勤務先からの企業年金などの受給額が400万円超の方

2. 生命保険や共済などの個人年金やアルバイト収入などの収入からかかった経費(交通費など)を差し引いた合計が20万円超の方__

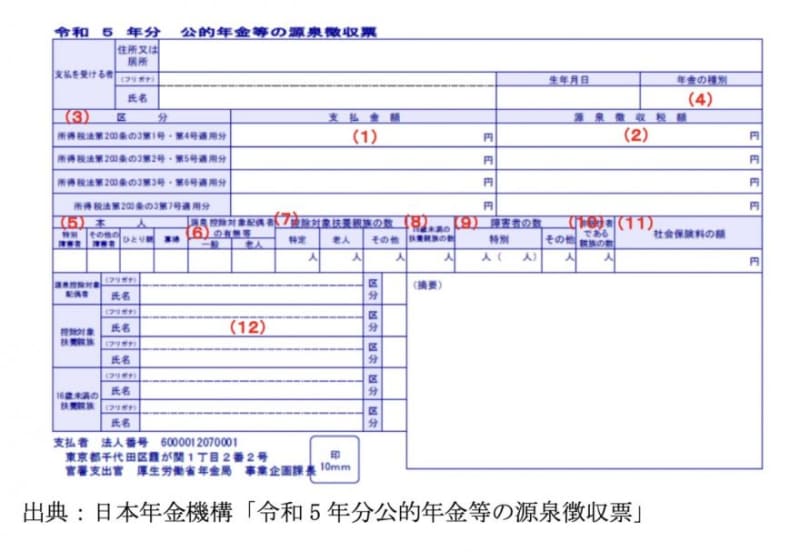

なお、自分の場合確定申告が必要なのかどうかは、日本年金機構から送られる公的年金等の源泉徴収票(図表1)の(1)の部分を見てみましょう。ここが400万円以下で、かつ不動産などの他の所得合計が20万円以下であれば、確定申告は不要です。

図表1

義務ではないが、申告したほうがいいケース:

例えば、以下に当てはまる方は、税金の還付を受けられる可能性があります。

__1\. 10万円を超える医療費がある(医療費控除)

2. 年の途中で配偶者と死別または離婚した(配偶者控除と寡婦(夫)控除の併用※4)

3. 住宅ローンやリフォームローンを返済している(住宅ローン控除)

4. ふるさと納税を行っている(寄附金控除)

5. 年金から徴収されず別途支払った社会保険料がある(社会保険料控除)

6. 生命保険料を支払っている(生命保険料控除)__

個人事業主やフリーランスの方

通常のケース:

会社員の給与と違って源泉徴収がなく、年末調整もないため、確定申告が必要になります。

確定申告が必要でない主なケース:

所得税が発生しない場合は、確定申告は必要ありません。

目安としては、1年間に得た収入からかかった費用を差し引いた金額が48万円(基礎控除)以下であれば、所得税はかかりません。

ただし、会社員と違い、自分で1年間の収入や費用の合計を計算しなければならず、また人によって適用できる控除も違うため、本当に確定申告が不要かどうかご自身で調べたり、最寄りの税務署に相談してみてください。

義務ではないが、申告したほうがいいケース:

青色申告の方なら、収入から費用を引いた赤字は確定申告することによって翌年以降3年間繰り越すことができます。特に事業を始めて間もない方などは、翌年以降黒字になった場合に過去の赤字と相殺して税金を減らすことができるので、忘れずに確定申告しておきましょう。

また、所得が赤字だったり、各種控除を使うと税金の還付を受けることができたりする場合も多いため、まずは確定申告でしっかりその年のあるべき税金を計算しておくことをお勧めします。

申告が必要かの判断に迷うようなら、税務署等に確認しておきましょう

ここまで、ケース別に所得税の確定申告が必要かどうかの見分け方についてご説明しました。

ただし、ここに記載した内容はあくまで目安です。例えば複数の所得があったり、事業だけでなく株や投資信託の売買があったりすると、確定申告が必要かどうかの判断が難しくなります。少しでも不安のある方は、お住まいの所轄税務署や税理士に事前に相談してから、確定申告をすべきかどうかを判断するようにしてください。

(※1)国税庁 No.2024 確定申告を忘れたとき

(※2)国税庁 No.1902 災害減免法による所得税の軽減免除

(※3)政府広報オンライン ご存知ですか?年金受給者の確定申告不要制度

(※4)国税庁 配偶者控除とひとり親控除の双方適用

出典

執筆者:酒井 乙

CFP認定者、米国公認会計士、MBA、米国Institute of Divorce FinancialAnalyst会員。