ワンストップ特例とは

ワンストップ特例とは、通常のふるさと納税同様、寄附分を翌年6月以降の住民税で控除する仕組みです。この控除を受けるには本来確定申告を行わなければなりませんが、それを不要とした特例です。

つまり、この特例を利用することによって確定申告の手間が省けるということです。

ワンストップ特例の概要

ふるさと納税そのものについての説明は省略しますが、総務省の「ふるさと納税に関する現況調査結果(令和5年度実施)」によると、令和5年度の住民税控除額および控除適用者数は約6797億円、控除適用者数は約891万人で過去最高になっています。

そのうちワンストップ特例の控除額は約2565億円、適用者数は約465万人とこちらも過去最高でした。この結果から、ワンストップ特例は控除額が3分の1以上で、半数以上の方が利用していることになります。

ワンストップ特例が使える条件は?

ワンストップ特例が使えるのは、以下の3つの条件すべてに当てはまる場合です。

__

1.寄附先の自治体数が5つ以下

2.年明けに確定申告をしない

3.ワンストップ特例の申請書を期限内に寄附先に送った

__

ただし、特例の適用申請後に、転居による住所変更等、提出済みの申請書の内容に変更があった場合、ふるさと納税を行った翌年の1月10日までに、ふるさと納税先の自治体へ変更届出書を提出しなければこの特例は受けることができませんので注意してください。

誰でも利用できるわけではない

ワンストップ特例を使える人は、以下のような方に限られています。

__

1.会社員や派遣社員・パート等、年末調整で完結する給与所得しかない人で確定申告をしない人

2.源泉徴収されている年金生活者で確定申告をしない人

3.源泉徴収ありの特定口座で投資をし、確定申告する予定のない人

__

また、前提として「確定申告をしない人」となっていますので、

__

・そもそも確定申告が必要な個人事業主やフリーランス

・給与の年間収入2000万円を超えている方

・副業の所得が20万円を超える会社員

・公的年金等の収入金額が400万円を超えている等の方

__

はこの制度を利用できません。

また、上記の人に加えて、還付の対象となる方(医療費が10万円を超える等)、住宅ローン控除を初めて受ける方等で確定申告が必要な場合も、この制度は使うことができませんので注意が必要です。

利用できない場合はどうしたらいいの?

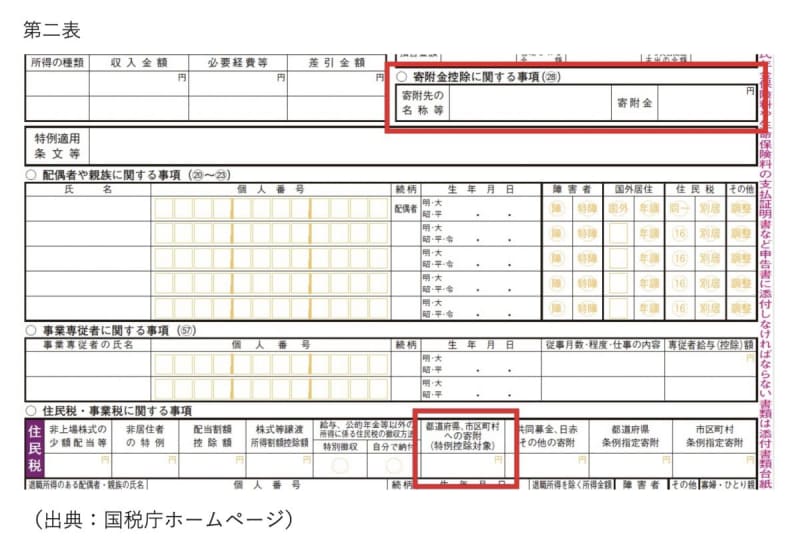

上記の何らかの理由によってワンストップ特例を利用できない場合は、確定申告をしなければせっかくのふるさと納税のメリットを享受できなくなります。その場合の確定申告は、確定申告書第一表・第二表の該当欄(図表1の赤枠)に記載します。

図表1

図表2

「寄附金控除に関する事項」の欄に寄附先の市区町村と寄附金額を記入します。「住民税・事業税に関する事項」欄の「都道府県、市町村への寄附(特例控除対象)」の項目に寄附金額を記入します。

3月15日が申告期限です!

ワンストップ特例が使えなくても、慌てずに確定申告を行うようにしましょう。

特に医療費控除を受ける場合は忘れがちですので注意が必要です。確定申告の申告期限は3月15日までです。忘れずに、余裕をもって行うようにしましょう。

出典

総務省 ふるさと納税ポータルサイト ふるさと納税トピックス

総務省 ふるさと納税に関する現況調査結果(令和5年度実施)

国税庁 確定申告書(令和4年分以前用) 申告書第一表・第二表【令和4年分以降用】

執筆者:田久保誠

田久保誠行政書士事務所代表