今注目の書籍の一部を公開して読みどころを紹介するシリーズ。今回は、新NISA・イデコを活用して堅実に資産を作る最もシンプルな原則について解説した田村正之著『間違いだらけの新NISA・イデコ活用術』の一部を特別に公開します(全4回/本記事は第3回)。

「確定拠出年金、株と債券に分散投資」は間違いかも!? その理由は…

※本記事は田村正之著『間違いだらけの新NISA・イデコ活用術』(日本経済新聞出版)から一部を抜粋・再編集したものです。

運用しながら取り崩す

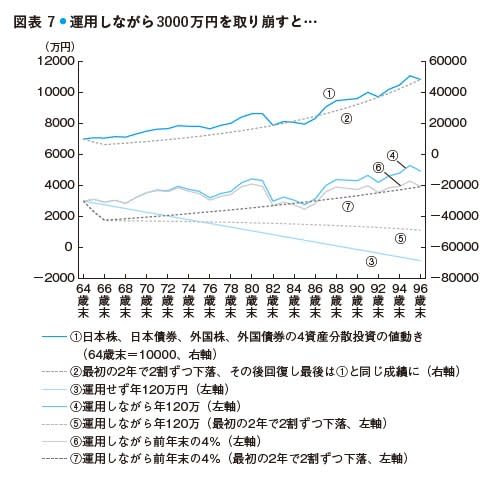

まずは自己資金を長期で少しずつ取り崩していく方法。過去の実際の市場の動きにあてはめて考えてみます。図表7では1990年末が64歳末だったと仮定して、96歳末にあたる2022年末までの資産の動きをみます。

拡大画像表示

64歳末で3000万円の資産があっても、運用しないまま毎年120万円ずつ取り崩すと、資産は89歳末でゼロになっていました(③の線です)。長生きの女性の場合などは不安になるかもしれません。

検討したいのが、リスクを抑えつつ運用を続けながら取り崩すことです。

65歳から、バランス型投信などで日本株、日本債券、外国株、外国債券の4資産分散投資を続けながら取り崩しを続けたとします。線①(目盛は右軸)が実際の4資産運用での価格の動きです。

4資産分散で運用しながら年120万円ずつ定額で取り崩したとすると、96歳末にあたる2022年末の資産(④の線です)は4936万円と増えていました。

もちろん、いつもこうなるわけではなく、資産の額と取り崩し額の関係、運用成績により結果は大きく変わります。しかし世界全体に投資した場合、長期では価格は上昇しやすいことを考えると、運用しながら取り崩すことで資産寿命を延ばせる効果は大きいと言えます。

ちなみにこれまで何度か計算したように、期間30年で終了時期を1カ月ずつずらしながら多くの期間を平均すると、4資産分散投資の過去の平均利回りは年5%強。1990年末以降の平均利回りは年4.55%で、過去の平均よりはやや低めでした。

定額取り崩しに大きなリスク

問題は、当然ながら運用結果は時期によりまちまちであること。特に怖いのが、取り崩し時期の前半に資産価格が大きく低迷することです。そうなった場合にリスクが大きいのが、定額で取り崩す手法です。

資産形成期の積み立て投資では、定額で積み立てることに利点がありました。安いときにたくさんの量を買える一方、高い時期には買う量を抑えられた結果、同じ量を買い続ける場合に比べ平均取得価格を抑えることができました。

しかし、取り崩しではこれが逆になります。定額で取り崩すと、本来ならたくさん売りたい価格の高い時期に少しの量しか取り崩せず、本来ならあまり売りたくない価格の安いときに多くの量を売らなければならないからです。

このため取り崩しの初期に価格が低迷してたくさんの量を売ってしまうと、その後価格が戻ったとき、すでに保有資産の量が減ってしまっているために恩恵をあまり受けられないということが起こります。

図表7の線②は、初期に価格が低迷した場合の4資産分散の架空の値動きです。最終的な上昇率は①と同じです。ただ当初の2年間に価格が2割ずつ下落し、その後は回復して2022年末には実際の4資産分散での上昇率に一致する「当初成績不振」のケースです。このケースで年に120万円を取り崩すとどうなるでしょうか。

当初は成績不振でも最終的な価格は線①と同じなので、年120万円の取り崩し結果も同じかというと、そうではありません。当初成績不振のケースで120万円ずつ取り崩すと、せっかく運用しながら取り崩したのに、96歳時点の資産は1100万円強と、実際の値動きの場合に比べ大幅に少なくなっていました(⑤の線です)。

前半の大きな取り崩しで資産が大きく減ってしまっているので、後半に価格が上昇しても恩恵を受けづらかったのです。

このように、最終的な騰落率が同じでも前半に価格が低迷すれば取り崩し後の資産が減ってしまうことを「シーケンス(順序)リスク」または「収益率配列のリスク」と呼びます。途中の値動きの順序によって結果が変わってしまうからです。

【間違い】

資産の取り崩しも定額で行うと有利だ

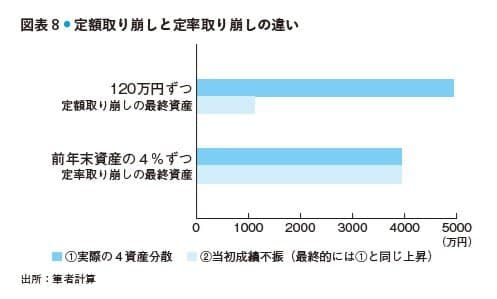

これを避ける方法が「定率」取り崩しです。例えば「当初成績不振」のケースでも前年末の資産の4%を取り崩すルールだと(⑦の線です)、資産の最終額は3930万円になっていました。実際の運用成績である①の線に基づいて前年末の資産の4%取り崩しをした結果(⑥の線)も同じ3930万円です。

このように定率の取り崩しの場合、資産の最終的な価格が同じであれば、途中でどんな値動きをしようと取り崩し後の最終的な金額は必ず同じになります。シーケンスリスクを回避できるわけです。

このため取り崩しの場合は定額ではなく定率の方が、値動き次第で最終的に資産が減ってしまうリスクを回避できます。

拡大画像表示

例えば長期の運用成績で年4%が見込める資産配分であれば、前年末の資産の3%を取り崩すというルールを毎年初めに実行し、その年は取り崩し内での生活を心がけることで、年間の資産の目減りをおおまかには1%に抑えることができます。

ただし、定率取り崩しには欠点もあります。下落時に資産が減っていれば取り崩し額が不安定になり、生活設計が立てにくくなることです。図表7の線⑦のケースでの試算では、合計の取り崩し額は3415万円と定額取り崩し3800万円より少なくなっていました。

定率取り崩しの場合、①相場低迷時には倹約で生活費を抑える、②相場上昇時に定率で多く売れた場合はその分を貯めておき、相場下落時に取り崩し額が減った際に活用する、③別途預貯金を用意しておき、リスク資産での取り崩し額の減少が大きい場合は補填する―などの対策が必要です。

さらに、本質的には取り崩し前の65歳時点の資産をより大きくしておくことが大事です。例えば価格下落時の資産の3%という比率は同じでも、資産が大きければ十分に生活費をまかなうことができるからです。

そのためにも本書でお話ししてきた、NISAとイデコをなるべく早い時期からできるだけ多くの掛け金で活用することが重要です。

定率取り崩しを理屈通りに実施することが難しい場合でも、相場不振時には少しでも取り崩し額を減らすということが、その後の価格回復期の恩恵を大きくし資産を長持ちさせる秘訣であることは、覚えておきたいところです。

なお、試算では長期的な影響を考えるため90歳代後半までを表示しましたが、取り崩し額の変動など様々な不便さもある定率取り崩しを、ずっと続ける必要はありません。大きな下落時に定額で取り崩して資産が減る影響が大きくなるのは、特に取り崩し期の前半に起きるケースです。前半に資産が減ってしまうと、その後の回復局面の恩恵を活かせないからです。逆に言えば、取り崩し期の前半を定率取り崩しによって下落時に売る量を減らすことで乗り切れれば、後半は定額取り崩しでもかまわないでしょう。

いつまで定率でいつから定額かはその人次第ですが、一般に認知症リスクが高まる80歳以降、あるいはその少し前の75歳以降は、簡便な定額取り崩しに変えてよいのではないでしょうか。

【間違い】

定率での取り崩しはずっと続けなければならない

●第4回【「少子高齢化で公的年金は破綻する」という人が知らない“本当の仕組み”】では、NISAやイデコを生かして安心できる老後にするためのもう1つの方法について解説します。

***

田村正之著『間違いだらけの新NISA・イデコ活用術』(日本経済新聞出版)

田村 正之/日本経済新聞社 編集委員

証券アナリスト(CMA)、社会保険労務士、ファイナンシャルプランナー(CFP認定者)、著書に『間違いだらけの新NISA・イデコ活用術』『人生100年時代の年金・イデコ・NISA戦略』『税金ゼロの資産運用革命』『老後貧乏にならないためのお金の法則』(いずれも日本経済新聞出版社)、共著に『日本会社原論5』(岩波書店)など。田村優之の筆名で小説も執筆し開高健賞。経済小説『青い約束』(松本清張賞最終候補)は13万部。講師暦に立正大学(パーソナルファイナンス、非常勤)、早稲田大学エクステンションセンター(老後資金)、日本ファイナンシャルプランナーズ協会などでのFP向け研修など。