今注目の書籍の一部を公開して読みどころを紹介するシリーズ。今回は、新NISA・イデコを活用して堅実に資産を作る最もシンプルな原則について解説した田村正之著『間違いだらけの新NISA・イデコ活用術』の一部を特別に公開します(全4回/本記事は第4回)。

※本記事は田村正之著『間違いだらけの新NISA・イデコ活用術』(日本経済新聞出版)から一部を抜粋・再編集したものです。

自己資金を年金繰り下げの「継投」に使う

次に2つ目の手法。長生きリスクを主に公的年金に委ねる手法をみていきます。公的年金の強みは終身受給。繰り下げで増額した金額を亡くなるまで受け取れるため、長生きすることへの不安が小さくなります。年金がない繰り下げ待機中の生活は自己資金でまかなう必要がありますが、基本的にはこの間の生活費に一定の余裕資金を加えた金額を用意すればよいので、必要な金額のめどがつきやすいことも利点です。

拡大画像表示

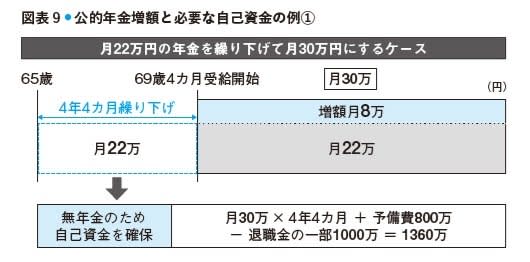

具体例で考えます。まずは健康上の理由などにより65歳で働くことをやめ、繰り下げで年金を増やすケースです。

65歳受給開始の場合の夫婦の年金額が厚生労働省のモデル年金(会社員と専業主婦世帯)の22万円とし、これを月30万円に増やすことを目指します。

ただ、年金は少子高齢化のため「マクロ経済スライド」という仕組みでじわり減額される可能性が強い状況です。

2019年の年金財政検証で厳しい経済前提(実質経済成長率0%)の場合、2019年時点で

45歳の人の65歳以降100歳までの総受給額は、月22万円の金額がずっと続く場合に比べ、2019年の物価に換算して1割減る予測でした。

家計調査の夫婦高齢者世帯の平均的な支出額は27万円ですが、将来の実質1割減額などに備えて余裕を持たせ、年金増額の目標額を30万円とします。

30万円は22万円の36.4%増にあたります。1カ月遅らせると0.7%増なので52カ月(4年4カ月)の繰り下げで可能になります。遅らせる無年金期間の生活費も月30万円とすると、1560万円が必要です。

ただ亡くなるまでの間に医療・介護費などが予想外に膨らむ場合などに備え、余裕資金を少なくとも800万円程度はみておきたいところです。すると65歳時点での必要自己資金は2360万円となります。

退職金のうち、例えば住宅ローンの返済後に残るお金として1000万円を見込めるなら、NISAやイデコ、企業年金、預貯金などの自己資金で差し引き1360万円を作っておけばよいことになります。

就労継続の3つの利点

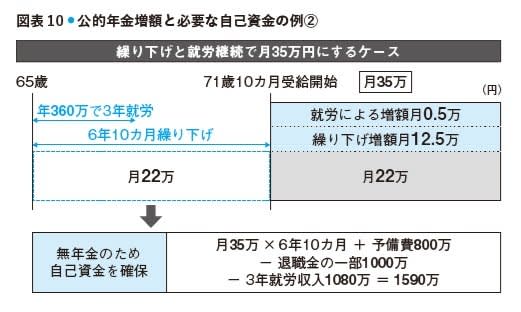

さらに豊かな老後のために月35万円を目指すならどうでしょうか。月22万円の59.1%増なので85カ月(7年1カ月)遅らせることが必要になります。待機期間の生活費もやはり35万円とし、800万円を加えると、必要自己資金は3775万円とかなり増えてしまいます。仮に退職金1000万円があっても、それ以外で2775万円必要です。

金額を抑えるには、厚生年金加入で長く働くことによる年金増額を組み合わせることが有効です。

厚生年金は概算で、加入中の総収入が180万円増えるごとに年約1万円増えます。例えば年6万円(月5000円)増やすには、65歳以降、夫婦のどちらかが年360万円で3年間働けばよいことになります。

拡大画像表示

月5000円の年金増額が見込めますから、年金の目標である月35万円のためには繰り下げで34万5000円に増やせばよくなります。元の22万円からは56.9%増ですから、繰り下げ待機期間は82カ月(6年10カ月)にやや縮みます。

その期間も月35万円支出するとして、82カ月分の生活費に予備費800万円を足すと3670万円になります。3年分の収入1080万円を引くと、65歳時点の必要資金は2590万円です。退職金のうち老後に回せる資金が1000万円あるなら、1590万円です。

ちなみに月30万円の年金を目指す先ほどのケースで、やはりどちらかが年収360万円で3年間働く場合、同様の計算をすると65歳時点の必要自己資金は退職金1000万円以外では190万円に縮小します。

繰り下げと長く働くことを組み合わせると、就労期間中の収入増、繰り下げ待機期間の短縮、厚生年金増額という3つの面で老後の安心感が増すと言えます。

もちろんこれらはあくまで一例であり、生活費や夫婦の年金額、予備費を勘案して計画を作ることが重要です。特に予備費は、老後の安心感を高めるためにできれば多く見積もりたいですね。使わなくてすんだ予備費は、堅実に運用を続けることで老後の安心感はさらに高まります。

受給前の「継投期」も定率方式で

このように、長生きリスクを主に公的年金に委ねる考え方をすると、自己資金は繰り下げ受給開始前の「継投期」の生活を支える額だけあればよいことになります。それまで長く積み立てで資産を増やしてきて、ある時期に大きな相場の上昇があって必要額を大きく超えているような状態になっていれば、値動きの大きな株式の資産の比率を減らして債券を増やすなど、早めに安定運用に切り替えることも可能です。

なお繰り下げ受給前の継投期、せっかく積み上げてきた自己資金をなるべく有効に使うためにも、先ほどお話しした「定率での取り崩し」を使うことも考えてみてください。

公的年金に対する不正確な言説に惑わされない

ここまで述べてきた方法に対しては、「少子高齢化で公的年金は将来破綻したり額が激減したりする可能性が大きい。長生きリスクを公的年金に委ねていいのか」と心配する人も多いかもしれません。

年金財政はかなり理解が難しく、テレビや週刊誌などで、きちんと年金を理解していない大学教授や社会保険労務士、評論家などが、「将来の基礎年金は受給初年度でも月3万円に減る」「支給開始年齢は今後一律に引き上げられる」など、根拠のない年金不安をいまだに声高に話し続けています。しかし、これらははっきり間違いと言えます。

少子高齢化は数十年も前からわかっていましたから、公的年金財政では、①基礎年金への税金投入比率を半分から3分の2への引き上げ、②2017年度まで続けてきた年金保険料の引き上げ、③少子高齢化にあわせて給付をじわり減らすマクロ経済スライドという仕組みの導入、④年金積立金管理運用独立行政法人(GPIF)による運用(2022年度までに運用益は計108兆円にも達します)―などかなりの手当てをすでに講じています。

もちろん財政が厳しいのは事実ですから、今後もマクロ経済スライドの適用強化や基礎年金の加入期間の延長など様々な対策をとり続けるべきで、国民としてもそうした対策を後押しすべきです。しかし、年金財政が破綻したり将来の金額が激減したりする状況にはなっていません。

2019年の年金財政検証の結果を分析すると、将来の年金支給額は厳しめの経済前提の場合でも、65歳から100歳までの総受給額は現在の物価に換算して、現在の支給開始年度の額に比べ1割強くらいの減少にとどまる見通しです。逆に言えば、だからこそじわり減少する分はNISAやイデコでしっかり備えるべきです。

また、支給開始年齢の一律引き上げは、一定年齢から下の若い世代にだけ不利益が及ぶことになります。現在の受給世代にも受給減という負担をしてもらうマクロ経済スライドの方が公平であるからこそ、支給開始年齢の一律引き上げは現在、政府内で検討されていません。

【間違い】

少子高齢化で公的年金は破綻したり激減したりする

年金については、こうした根拠のない言説を信じるのではなく「正しく心配する」ことが大事になってくるのですが、本書ではページ数の関係からその点を詳しく述べることができません。年金の財政検証の読み方を詳しく知りたい方はぜひ拙著『人生100年時代の年金・イデコ・NISA戦略』(日本経済新聞出版)を読んでみてください。

***

田村正之著『間違いだらけの新NISA・イデコ活用術』(日本経済新聞出版)

田村 正之/日本経済新聞社 編集委員

証券アナリスト(CMA)、社会保険労務士、ファイナンシャルプランナー(CFP認定者)、著書に『間違いだらけの新NISA・イデコ活用術』『人生100年時代の年金・イデコ・NISA戦略』『税金ゼロの資産運用革命』『老後貧乏にならないためのお金の法則』(いずれも日本経済新聞出版社)、共著に『日本会社原論5』(岩波書店)など。田村優之の筆名で小説も執筆し開高健賞。経済小説『青い約束』(松本清張賞最終候補)は13万部。講師暦に立正大学(パーソナルファイナンス、非常勤)、早稲田大学エクステンションセンター(老後資金)、日本ファイナンシャルプランナーズ協会などでのFP向け研修など。