資産がある方にとって、相続税は頭の痛い問題です。しかし、計画的に対策を進めるなら、節税効果の高い方法もあります。そのひとつが、ここでご紹介する「暦年贈与」という方法です。具体的に見てきましょう。※本連載は、公認会計士・税理士・社会保険労務士の資格を持つ五十嵐明彦氏監修の書籍『いちからわかる! 相続・贈与 2024年最新版』(インプレス)より一部を抜粋・再編集したものです。

暦年贈与…受贈者1人につき年間110万円まで非課税・人数に制限なし

暦年贈与を活用すれば、受贈者1人につき、年間110万円まで非課税になります。例えば、年に110万円ずつ、10年間かけて1100万円を贈与しても、贈与税はかかりません。一括贈与した場合は特例税率で207万円の税金がかかりますから、上手に活用すれば絶大な節税効果があるということになります。

法定相続人以外に贈与した場合でも、暦年贈与は適用されるのも大きなメリットです。また、「相続時精算課税」を除き、ほかの控除や特例との併用ができる点も、節税効果を大きくしています。

さらに、もらう側には年間110万円という制限がありますが、贈与する側には金額の制限はありません。10人の相手に贈与すれば、年間1100万円分が非課税になるわけです。

相続税対策のポイントは財産をなるべく減らしておくことですから、暦年贈与には非常に大きな節税効果があると言えます。

「定期贈与」にならないように注意を! 贈与契約をきちんと結んでおく

暦年贈与を行う場合の注意点は、後で「贈与」と認めてもらえるよう、贈与契約をきちんと結んでおくこと。贈与契約とは贈与する側と受贈する側が互いに「あげる」「もらう」という意思を確認したときに成り立ちます。相手の名義の通帳を勝手に作って振り込む「名義預金」は相手の意思が確認できていないので、贈与として認められません。

また、相続税がかからないよう計画的に分けて贈与する「定期贈与」とみなされると、贈与税がかかってしまうので注意が必要です。例えば契約時に「毎年100万円ずつ、10年で1000万円を贈与する」などの文言を交わしている場合は要注意。

そのほか、「毎年誕生日に100万円ずつ」といった具合に同じ日に定期的な贈与も、定期贈与とみなされます。

なお、相続発生から3~7年以内の贈与は相続税の対象となります。暦年贈与はなるべく早くから始めましょう。

暦年贈与の活用例

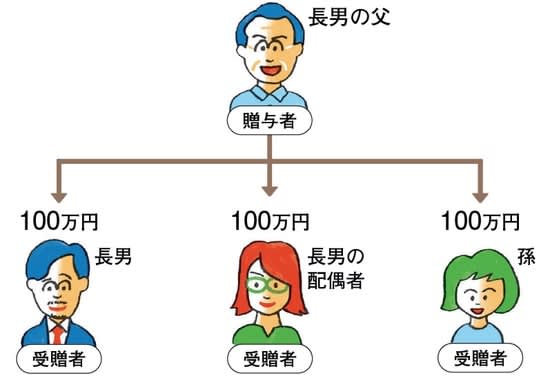

◆長男家族3人(長男+長男の配偶者+孫)に100万円ずつ贈与した場合

[図表1]長男家族3人に100万円ずつ贈与した場合

ポイント1

贈与者は年300万円を贈与しているが、受贈者はいずれも年間110万円以下のため、贈与税はかからない。

ポイント2

長男の配偶者や孫は、法定相続人には当たらないが年間110万円の暦年贈与は適用される。

暦年贈与の注意点

1年の間に、父・祖父から100万円ずつ贈与を受けた場合

基礎控除は財産を受け取る人に対して適用されるため、1人に対しての贈与額合計が110万円を超えると課税対象となる

[図表2]1年の間に、父・祖父から100万円ずつ贈与を受けた場合

定期贈与とみなされないための対策

①贈与契約書を作成する

贈与をするごとに当事者間で贈与契約書を結ぶ。ただし「10年間で1000万円を贈与する」などの文言は定期贈与とみなされるので注意が必要。

②贈与する金額を毎年変える

毎年一定額を贈与するのではなく、1年目は80万円贈与したとすれば、2年目は100万円、3年目は10万円など、贈与額に変化をつける。

③贈与する時期を毎年変える

1月に贈与したとすれば、翌年は6月にするなど時期をずらす。または贈与をしない年をはさむなど、定期的な贈与にならないようにする。

五十嵐 明彦

公認会計士・税理士・社会保険労務士