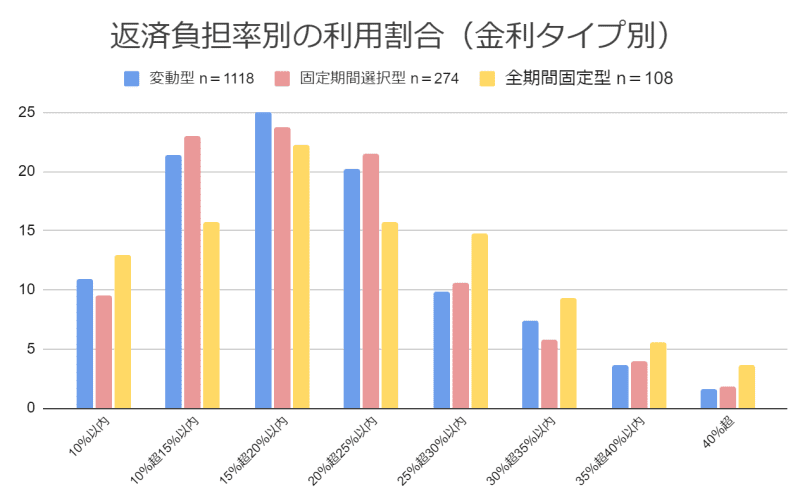

返済額は年収の25%以内にするのが一般的

一般的には、返済額が年収の20~25%以内であれば、無理なく返済可能であるといわれています。住宅金融支援機構の住宅ローン利用者の実態調査でも、実際にローン利用者の返済負担率は10~25%の割合が多くなっていることがわかります(図表1)。

ただし、25%以内なら絶対に安全、25%を超えると返済できないというわけではありません。家族構成や家庭の支出の割合によっても変わりますのでご注意ください。

図表1

住宅金融支援機構 住宅ローン利用者の実態調査を基に筆者作成

今回の夫婦の場合、5000万円の家の購入を予定していますが、親から1000万円の支援が見込めます。そのため、4000万円を借り入れることを想定してシミュレーションを行います。返済金額は、金融機関で提供されているシミュレーションツールを利用すると便利です。今回は以下の条件で返済金額をシミュレーションします。

__借入金額:4000万円

返済期間:35年

金利:0.5%

借入金額のうち、ボーナス返済分:500万円

===

毎月返済額:9万854円

年間返済額:124万6146円

総返済額:4361万5110円__

この場合の年間返済額はおよそ125万円ですので、年収800万円に対する返済負担率は約15.6%となります。これであれば十分返済可能な金額といえそうです。

ただし、借入金額が大きい場合は、金利によって返済額が大きく変わることに注意してください。仮に上記条件で、借入金利1.5%で試算した場合、毎月の返済金額は約11万円、総返済金額は5000万円を超えることになります。

借りられる金額=返済可能な金額ではないことに注意

住宅ローンを借りるときの注意点として、融資可能な金額と返済可能な金額は必ずしも一致しないことを認識しておくことが重要です。融資可能な金額は年収が主な判断基準となりますが、同じ年収でも家族構成や支出の状況などによって返済できる金額は当然変わります。

住宅ローンは金額が大きいことや、家の購入は人生で1度だけだからという理由で気持ちが大きくなり、正常な判断が難しくなりやすいですが、融資可能な限度額まで利用するのではなく、返済可能な金額だけ借りるように心がけてください。

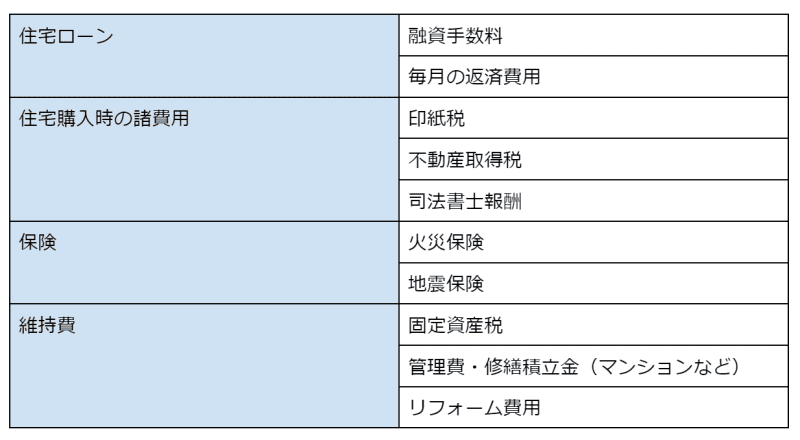

また、住宅購入に必要なお金は住宅ローンだけではありません。持ち家には維持費用がかからないようなイメージがありますが、固定資産税や保険など、今までなかった支出が発生する点にも注意が必要です(図表2)。

図表2

筆者作成

ローンの際は余裕をもった返済計画を立てましょう

世帯年収が800万円であれば、4000万円の借入でも返済していくことは問題なさそうです。ただし、例えば子どもが私立学校に通うなど想定よりも教育費用がかかるといったことも考えられます。

住宅ローンの返済計画を立てるときは、将来のさまざまな状況を予想して、余裕をもった返済計画を立てるようにしましょう。ご自身だけで判断が難しいときは専門家に相談することも検討してください。

出典

住宅金融支援機構 住宅ローン利用者の実態調査 【住宅ローン利用者調査(2023年10月調査)】

執筆者:御手洗康之

CFP