現在の家は不具合が多く、買い替えが必要です

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。 今回のご相談者は、52歳の公務員の女性。家の買い替えを検討しており8000万円の住宅ローンを組めるか悩んでいるとのこと。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

相談者

ヌードルさん 女性/公務員/52歳 東京都/持ち家(一戸建て)

家族構成

夫(会社員・50歳)、子ども(23歳)、子ども(19歳)

相談内容

上の子が社会人になったのを機会に家計を見直し、貯金を少しずつ始められるようになりました。それまではまったく貯金ができず、気がつけばお金がなくなっている状態でした。これから貯めていこうと思っていましたが、現在の家は不具合が多く、買い替えが必要です。 不動産屋さんは8000万円のローンで無理なく払えると言いますが、とても不安です。ローンの残債が1000万円、持ち家の売却が2000万円、頭金が500万円の予定です。 夫の定年が65歳、再雇用が70歳までで、元々再雇用を希望しています。再雇用後は年収600万円ほどです。私の定年は60歳、再雇用は65歳までで、再雇用後の年収は税込300万円程度です。 無理なく住宅ローンを組める金額を知りたいのですが、うまく試算ができず、ご教示いただきたく存じます。よろしくお願いします。

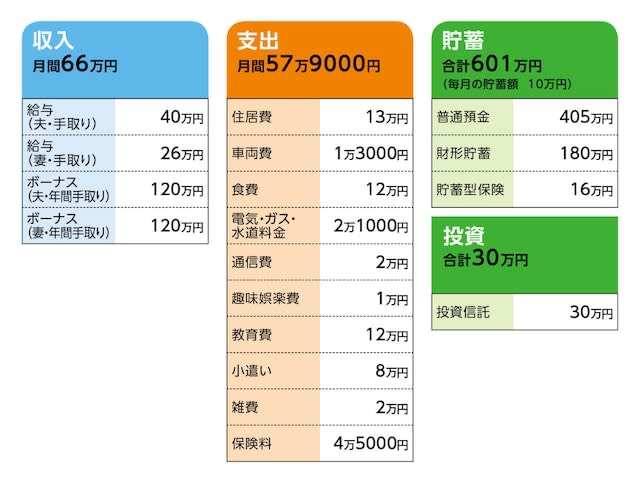

家計収支データ

ヌードルさんの家計収支データは図表のとおりです。

家計収支データ補足

(1)ボーナスの使い道 貯金85万円、繰り上げ返済40万円、保険年払い(相談者・個人年金)15万円、固定資産税12万円、レジャー30万円、小遣い20万円、住宅ローン20万円、赤字補てん18万円など。 (2)貯蓄について 毎月の貯蓄は、普通預金5万円、財形貯蓄3万円、保険5000円、投資信託1万5000円 (3)投資商品について 毎月1万5000円をインデックスファンドで積み立て (4)食費について 家族の誕生日がある月は外食が増えます。その他の8カ月は10万円ほど (5)住居費について ・購入年/2009年 ・購入価格/3540万円 ・ローン借入額/3180万円 ・借入金利/1.15% ・返済期間/21年 ・毎月返済額/10万円 ・ボーナス返済額/10万円(年2回) ・ローン残債/900万円 ※火災保険20万円(5年一時払い) (6)買い替え予定の住宅について 購入価格8500万円。勧められた物件はこのくらいですが、無理ではないかと思いますので、中古マンションも視野に入れています。というか、それ以外に無理なのではと思います。 (7)自動車について 所有台数は1台。車両費の1万3000円は保険料と維持費。買い替えは10年後を予定。予算は200万円ほど。 (8)加入保険について 夫/ ・生命保険(終身タイプ、60歳まで払込、死亡保障2500万円、医療特約付き・入院日額1万円)=毎月の保険料2万円 ・共済(病気死亡1200万円、入院日額1万円)=毎月の保険料1万円 ・個人年金保険(60歳払込み、10年確定、年金額112万円)=毎月の保険料1万円 相談者/ ・個人年金(60歳払込み、10年確定、年金額87万円)=年払いの保険料15万円 ・生命保険(55歳払込み、60歳満期金30万9000円、保障額は払込み保険料分)=毎月の保険料5000円 (9)教育費について 毎月12万円の教育費は第2子(19歳)の大学費用。あと2年。 (10)子どもについて 2人とも当面は同居予定。 (11)退職金と公的年金の月額について 退職金/夫2000万円、相談者1000万円 公的年金/夫20万円、相談者15万円

FP深野康彦の3つのアドバイス

アドバイス1:保険の見直しは必要だが、家計収支は現状維持で アドバイス2:8000万円のローンも可能だが、家計管理はしっかり行う アドバイス3:夫65歳で住宅ローンを一括繰り上げ返済し、生活をコンパクトに

アドバイス1:保険の見直しは必要だが、家計収支は現状維持で

住宅の買い替えで、購入価格8500万円、頭金500万円、住宅ローン8000万円が可能かどうかを試算する前に、現状の家計をいったん整理します。 毎月の貯蓄額10万円を加えると、毎月の家計収支は赤字で、その分をボーナスから補てんされているようです。各支出を見直せば、毎月の赤字は解消しますが、保険を除き、現状維持とします。家計の見直しをされたばかりのようですから、あまりストレスを感じてもよくありません。住宅購入をきっかけに管理方法は検討してみてください。 保険は、現在加入の保険のうち、夫の生命保険、共済は払い済み、または解約し、共済の総合タイプで最低限の死亡保障と入院保障があれば十分です。掛金は4000円。妻が毎月5000円で積み立てている保険も保障の面では不要です。払い済みにできるなら払い済みにしてください。医療保障がありませんので、共済の医療タイプに新規で加入。掛金は2000円です。残すのは夫婦それぞれの個人年金保険のみとなります。これで、毎月2万9000円は削減できます。 保険の見直しが必要なのは、節約という観点ではなく、子どもが成人すれば、必要な保障額は減らせるという理由です。夫の入院保障も重複していますので、シンプルな共済で必要最小限の保障が確保できれば問題ないということです。 これ以外の家計の見直しは現時点では不要です。いずれ子どもが独立すれば、食費や小遣いも減っていくでしょう。

アドバイス2:8000万円のローンも可能だが、家計管理はしっかり行う

さて、買い替えにあたっての資金計画を考えてみましょう。 現在の自宅の売却予定価格が2000万円ですが、売却にかかる手数料などの諸費用を考慮すると1850万円程度と考えます。ここから住宅ローンの残債900万円、頭金500万円、買い替えの諸費用200万円を出すと、残りは250万円です。現在の金融資産が631万円ですから、合計881万円は手元に残ります。 住宅ローン8000万円を金利2.0%、20年返済(夫70歳で完済)、毎月返済のみで計算すると、毎月の返済額は40万4710円になります。 現在、毎月の支出は57万4000円ですが、保険を見直せば54万5000円。住宅ローンは40万4710円ですが、現在の住居費が13万円なので、差し引き27万4710円の増加となり、毎月の支出は約82万円となります。収入が66万円ですから、約16万円の赤字で、年間192万円が不足します。これはボーナスから支払うこととし、240万円-192万円で48万円がボーナスの残りとなります。ただし、固定資産税や個人年金保険料の年払いがありますので、実際は20万円程度、ということになります。 この20万円は必ず貯蓄するようにしてください。1年目は厳しいですが、2年後には子どもの教育費分の144万円と併せて年間で約160万円は貯蓄できるようになります。毎月の支出は教育費がなくなり約70万円となります。ここからは、夫婦の年齢差、定年退職年齢の違い、個人年金の受取りで、細かい試算になります。 夫が52歳、妻が54歳から6年後(夫58歳、妻60歳)には、160万円×6年で960万円、買い替え後1年目の20万円、買い替え後の残りの貯蓄881万円を合計すると、1861万円になっています。これに妻の退職金1000万円を加算すれば、金融資産は2861万円となります。 妻は60歳から再雇用となり、年収は手取りでおよそ182万円減少しますが、同時に個人年金の受取りで年間87万円ありますので、95万円の減少にとどまります。貯蓄は65万円できます。夫が60歳になる2年後には130万円が上乗せになり、金融資産は2991万円。 夫が60歳になると個人年金の受取りが始まり、年間112万円がプラスされ、年間貯蓄額は177万円。妻65歳、夫63歳までの3年分で531万円、金融資産は3522万円。 妻は65歳から公的年金と個人年金で267万円、手取りで237万円。夫は63歳で年収と個人年金で712万円、合計949万円。毎月の支出が約70万円で変わらないとすると、年間支出は840万円。収支差109万円あり、80万円貯蓄できれば、夫65歳までの2年間で160万円上乗せして3682万円。さらに夫の退職金2000万円が加算され5682万円。これが夫65歳(妻67歳)時点での金融資産になります。

アドバイス3:夫65歳で住宅ローンを一括繰り上げ返済し、生活をコンパクトに

ここで、ようやく住宅ローンの一括繰り上げ返済をします。おそらくこの時点での残債は約2800万円。金融資産の残りは2882万円です。さらに、車の買い替えが、ここまでに1回あたり200万円として3回あるとし、600万円を差し引くと、2282万円となります。 夫65歳からは再雇用で年収600万円、手取り500万円になり、世帯収入は約850万円。住宅費がなくなり毎月の支出は29万5000円、年間354万円です。収支差が495万円あり400万円を貯蓄できるようになります。妻が70歳(夫68歳)で妻の個人年金がなくなりますが、それでも世帯収入は760万円ありますので、300万円は貯蓄できます。 夫70歳(妻72歳)になると夫の個人年金もなくなり公的年金のみの収入となります。2人で350万円です。このとき金融資産は4082万円になっており、公的年金のみで生活費をまかなえれば、金融資産の取り崩しは最小限にとどめることができます。つまり、この後は特に金銭的に困ることもなく、安心して老後を過ごすことができるでしょう。 購入価格8500万円、頭金500万円、住宅ローン8000万円の資金計画で大丈夫かと言えば、大丈夫でしょう。ただ、ここまで試算してきたように、毎月40万円もの住宅ローンを返済し続けていき、なおかつ貯蓄もしっかり継続することが大前提となります。ボーナスでの生活費の赤字補てんはできなくなくなります。家計管理をこれまで以上にしっかり行うことが重要です。 購入価格を抑える、頭金を少し多めに入れて(通常は購入価格の2割程度)住宅ローンを減らすことができれば、家計にゆとりが出てくるでしょう。ただ、住宅ローンがある限りは、ゆるめの家計管理では、あっという間に厳しくなります。また、本当に65歳、70歳まで働くことができるのか、現段階ではわかりません。そうした長いスパンで考えることが一番大切です。70歳まで働くのであれば、そのときの金融資産次第ですが、公的年金の繰り下げをして、受給額を増やすということも有効でしょう。 家の買い替えが必要だとしても、この先の家族の暮らしや生活スタイルにあった住宅なのか、住宅ローンの額なのか、そうした観点でも物件選びをされることを願っています。

相談者「ヌードル」さんから寄せられた感想

このたびはアドバイスをいただきありがとうございました。何から考えたらよいかわからずやみくもに不安がっていましたが、家計からきちんと数字で整理していただき、頭がすっきりしました。住宅ローンは可能ということですが、ご指摘の通り65歳、70歳まで元気で働けるかはわかりませんので、いま一度物件選びを家族で見直していきます。 教えてくれたのは……深野 康彦さん マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など 取材・文/伊藤加奈子 (文:あるじゃん 編集部)