今注目の書籍の一部を公開して読みどころを紹介するシリーズ。今回は、新NISAを活用した資産形成について解説した花村泰廣編著『新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説 』の一部を特別に公開します(全4回/本記事は第4回)。

※本記事は花村泰廣編著『新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説 』(日本実業出版社)から一部を抜粋・再編集したものです。

老後が近くなってきた世代の5プランを紹介

この回では、50代、60代の新NISAでの投資シミュレーションをご紹介します。50代、60代は、老後資金づくりもラストスパートです。教育費や住宅ローンの目処がついたら、家計を見直して収入からどのくらい投資に回せるか、再検討しましょう。

50代も60代も、ライフステージは人によって大きく異なります。50代で子どもが全員独立する人もいれば、下の子が大学を卒業するのが定年後という人もいるでしょう。住宅ローンがどのくらい残っているかによっても、家計の状況は変わってきます。各プランを参考に、投資額や投資する商品、積み立てる期間などの組み合わせ方を改めて考えてみましょう。

基本的に想定リターン(年率)3%程度の商品で運用

この世代のシミュレーションで投資する商品は、基本的には想定リターン(年率)3%程度のバランスファンド、もしくはポートフォリオとしました。取り崩しが見えてきた世代にとって、何よりも避けたいのは相場が大きく下落して、そのまま長く回復してこないことにより、老後の生活設計が大きく変わってしまうことです。せっかくつくった老後資金が減ってしまい、資産寿命が短くならないようにリスクを落とした運用が大切です。

想定リターン(年率)3%程度のポートフォリオ例

国内株式20%・外国株式10%・国内債券40%・外国債券30%(80㌻参照)

取り崩しもシミュレーションする

50代、60代は老後資金をつくるための運用だけでなく、使っていくための運用も考えていかなければいけない世代です。毎月いくら取り崩すと、何年持つか、資産寿命の早見表も章末に用意しましたので、参照してください。

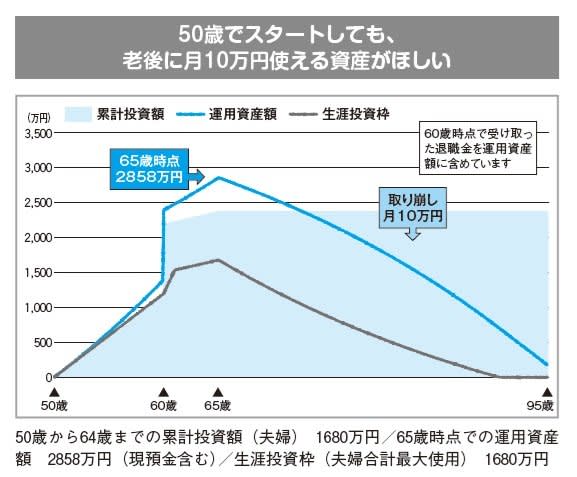

「50歳で貯蓄ゼロ。65歳までにしっかり老後資金をつくりたい」50歳、既婚、Ⅿ瀬さんのケース→最後の貯めどきを活用しましょう

教育費で資産を使い切っても50代なら老後資金は間に合う可能性が大

子どもが生まれたのが早く、50代前半で教育費の支出が終わる場合、その時点で貯蓄がほぼなくなっていても、老後資金づくりは十分間に合います。この年代は収入が増えている傾向にあり、その分投資に多く回せることと、60歳で完全にリタイアするのでなければ、投資できる期間もまだ10年以上は取れるためです。

このケースでは、50歳からの投資で老後資金をつくるプランをご紹介します。モデルはM瀬さんご夫婦(夫50歳、妻48歳・パート)。50歳から夫は月8万円、妻もパート代から月2万円でNISAでの積み立てを開始します。このペースを夫が59歳のときまで続けます。投資する商品は、想定リターン(年率)3%程度のバランスファンドです。

退職金の一部を投資に上乗せ

60歳からは再雇用で働く予定で、夫の投資額は月1万円に減額します。退職金を1000万円受け取るものとし、このうち300万円を毎月の投資に1年間かけて分けて上乗せします。その後64歳になるまで、夫1万円、妻2万円の積み立てをキープすると、65歳時点の運用資産額は約2200万円になる計算です。積み立てた元本は1680万円なので、15年で約500万円増やせたことになります。退職金の残りの現金も合わせると老後資金は約2800万円となります。

65歳から、月10万円ずつ取り崩し

夫が65歳になり、完全にリタイアしたら取り崩しを開始します。運用を続けながら、月10万円の取り崩しであれば、資産は95歳まで持ちます。

仮に、50歳から59歳までの積み立てを月5万円に減らした場合、65歳時点での資産額は退職金も含めて約2000万円です。運用を続けながら95歳まで資産を持たせる場合、毎月の取り崩しは6.5万円ほどになります。

どのくらい老後資金がほしいかにもよりますが、教育費終了後は最後の貯めどきであることを意識し、しっかり投資に回していくことが老後の安心をつくる秘訣といえるでしょう。

M瀬さん(50歳・既婚)の投資シミュレーション

■背景■

教育費で貯蓄はほぼゼロ。ここから夫婦で投資を始めたい。退職金1000万円のうち、300万円は投資に回せそう。60歳以降は再雇用で働く予定。

■投資プラン■

50歳から59歳まで夫は月8万円、妻は月2万円を積み立て。60歳の1年間は夫の退職金の一部を上乗せし、2人で月28万円に増やします。夫は成長投資枠も使い、年間で312万円をNISAで投資する形です。その後、61歳からは夫は月1万円、妻は月2万円に減額。投資する商品は想定リターン(年率)3%程度のバランスファンドです。

■取り崩し予定■

65歳から月10万円ずつ取り崩します。

拡大画像表示

拡大画像表示

■リスクを抑えて、全力投資■

50歳から投資をスタートし、退職金の一部も投資するプランです。運用資産額に退職金(このケースの場合1000万円から投資に回した残りの現金部分)も含めていますが、65歳時点で3000万円近い資産をつくることができそうです。暴落しても回復するまで余裕を持って待っていられるように、退職金はすべて投資に回さず、現金を手元に残しておくことも検討しましょう。

■こんなプランも■

毎月の取り崩し額を11万円に増やすと資産寿命は92歳まで、9万円に減らすと100歳以上となります。65歳以降にアルバイトなどによる収入があれば、取り崩し額を減らすことができ、資産寿命を延ばすことが可能になります。

***

花村泰廣編著『新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説 』(日本実業出版社)

花村 泰廣/アセットマネジメントOne 未来をはぐくむ研究所 主席研究員

1986年大和証券に入社し外国債券のディーリング業務や米国株のリサーチ業務などを経て、1999年にモーニングスターの創業期に参画し、ファンドアナリストの先駆けとなる。2006年に興銀第一ライフ・アセットマネジメント(現:アセットマネジメントOne)に入社し投資信託の商品開発に従事。その後は、投資信託のパンフレットやホームページの制作、各種シミュレーション・ツールの開発等の業務を担当するなど、38年にわたって一貫して投資関連業務に携わる。現在、アセットマネジメントOne 未来をはぐくむ研究所 主席研究員。日本証券アナリスト協会 認定アナリスト(CMA)、1級ファイナンシャル・プランニング技能士、1級DCプランナー(企業年金総合プランナー)、金融コンプライアンス・オフィサー1級。