突然ですが、みなさんは何歳ぐらいから資産を取り崩していくとお考えですか?

思いつきやすいタイミングとしてこの2つではないでしょうか。

・60歳:働き続きけるとしても収入が下がることの多い時期

・65歳:公的年金(老齢年金)を受給となるタイミング

どこかのタイミングで一度に現金化するのであれば悩む心配はないのですが、特に1000万円以上の年金額となると一時金か年金かを悩むところですし、さらに運用をしながらですと大きな悩みの種となりそうです。

ですが安心してください。一般的な退職金と違い、確定拠出年金の受け取りは指示(裁定請求)をしなければスタートしません(期限はあります)。まだ悩むは時間をあるかと思いますので、考え方の参考にしていただければと思います。

資産運用に明確な正解はありませんが、結果的には王道で良かった、ということが多々ございます。特にここ数年は株式への投資、外国株式・日本株式(期待リターンの高いリスク性の資産)にだけ投資をしていれば良かった、という流れになっています。

2024年2月22日には34年ぶりに日経平均株価の終値が、バブル時代の1989年に史上最高値をつけた3万8915円を突破しました。世界に目を向けても、アメリカの代表的な指数S&P500も最高値を更新したりしています。

出所:日経平均株価とS&P500の5年(2019/3~2024/2)のチャート GoogleFianceより

確かに、株式に投資をしていれば正解とも言える流れですが、これまでにもITバブル崩壊や、リーマンショックなど大きな下げ局面がありました。それでも、失われた30年の象徴とも言えるような日経平均株価でさえもその高値をいつかは越えていける。まさに長期投資が大事、ということが実証されたような感じです。

仮にまた暴落が来ても、20代、30 代の若い方であれば、30年も投資を続けて復活を期待しながら制度を活用し資産を積み上げていくという考えでも良いかもしれません。ですので、株式への配分は多くするという考えも大いにありと感じています。

しかしながら、60代でも攻めた資産配分というのは正直おススメできません。コロナショックのように、半年から1年で戻ってくることが分かっていればそう悩まないのですが、暴落が来て価格(株価)が戻ってくるまで、どれくらい時間が掛かるかはわかりませんし、資産額にもよりますが、60代はいわゆるリスクに対して許容度が下がってきている状態(大きく下がると生活に影響がでてしまうような状態)になっていると言えますので、60歳以降の確定拠出年金については、資産配分だけではなく、どう受け取っていくかも大事です。ですから、一緒に考えていければと思います。

確定拠出年金の年金受け取りには決め事がある!

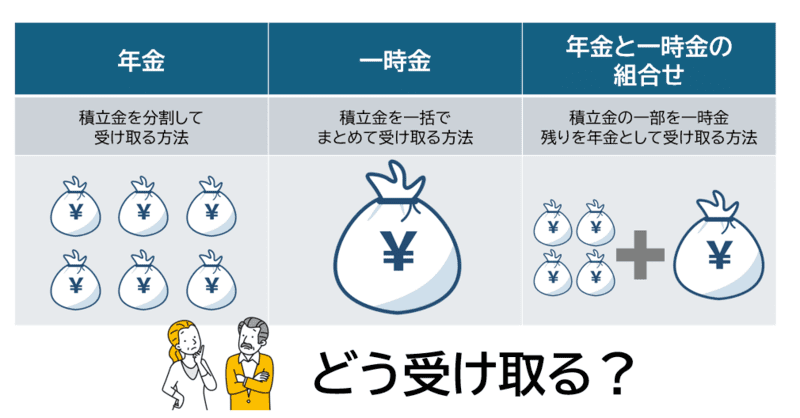

実はiDeCo(個人型確定拠出年金)、DC(企業型確定拠出年金)ともに、資産(年金)を受け取る方法として最大3つの方法があります。加入しているプランにもよりますので要チェック事項です!

※ここでご紹介する方法などについては、必ずしも可能とは限りません。加入されている確定拠出年金の規約によって、できる・できないがありますので、その点はご注意ください。

確定拠出年金の受け取り、3つの方法

そして、年金として受け取る場合、ちょっと大げさですが【受取方法の指定書】という運命を決める書類がやってきます。

【受取方法の指定書】は文字通り、年金として受け取るルールを決める書類です。年金(または一部を年金)として受け取る場合、以下を細かく指定しなければいけません。

● 受取期間 5年以上20年以下から選ぶことができます

※年金保険があれば、終身年金(低金利ではありますが)を選べる場合もあります

●振込回数 年に1回~12回から選ぶことができます

※振込手数料(給付手数料440円)が掛かりますのでご注意ください

● 年金額の決め方を指定します。この決め方にもいくつかの方法があります。

・年度ごとに受け取る割合を決める方法

例:1年目15% 2年目15% …… 10年 目5%のように決めます。多く受け取りたい時期などを決められる特徴があります。

・毎年の受取額を決める方法

例えば「毎年50万円」という感じです。ただ下げ相場や暴落が来てしまいますと、最後の受取期間が来る前に枯渇する可能性があります。一方、増えていた場合は最後の受取時期に「ドン」と受け取ることになります。

・指定する率で受け取っていく方法

相場の変動によって毎年受け取る金額は変動しますが、決めた期間内は受け取ることができます。

●商品を売却する方法を決めます。そんなことまで決めるの?と思っちゃいますよね。びっくりされるポイントの一つです。相場が良い時にはAファンド、今は損しているのでBファンド、という指定はできないので注意が必要です。

・商品を順に売却していく方法

まずはAファンド、その次はBファンド、Cファンドという方法です。

・保有しているファンドを均等に売却していく方法

これはイメージしやすいでしょうか。10万円を年金として受け取るため、Aを5万円、Bを3万円、Cを2万円という感じです。

下記は、確定拠出年金の記録・管理、運用指示などをサポートしているレコードキーピング会社の1つである、JIS&T社の【年金受取方法の指定書】のイメージになります。

出所:JIS&T 例:書類の書き方-年金受取方法の指定書 企業型(https://www.jis-t.co.jp/support/rourei/doc/270505-3.html)

これは一部でありますが、年金として受け取るには、いろいろと決まり事をクリアしなければいけません。なおかつ、相場の変動も受取額に影響するので、かなりハードルが高いように感じます。

ちなみに企業型確定拠出年金(DC)で、年金受取を選択している人は3割にも満たないんです。

不慣れな言葉が多く不安かと思いますが、いずれは決めなければいけません。この年金受取の指定方法で悩んだ場合は、“なんとなく知っている”程度の人などに聞くのではなく、コールセンターもうまく活用しましょう! どう受け取った方が得か?というのは相談できませんが、考え方や出来る・出来ないを説明してくれるので、スッキリ度が向上すると思います。

かえる流、年金受け取り戦略(今のところ、将来変わる可能性多いにあり)

自分も確定拠出年金を活用して投資しているので、みなさんと同じように悩む時期がやってきます。まだ先ですがどのように考えているかと言いますと、確定拠出年金の一部を年金のように毎年受け取りたいと思っています。その考えが少しでも参考になればと思い、披露したいと思います。

かえる流、年金受け取り戦略

1.公的年金(老齢年金)をどう受け取るか?を考える

かえる流:5年繰り下げ、70歳からを考えています。そうすることで、0.7*60ヶ月分増額されるので、1.42倍になります。

2.確定拠出年金の受取期間を考える

かえる流:15年を考えています。65~80歳の元気なうちに受け取り、使っていきたいです。

3.65 歳以降の収入を考える

かえる流:公的年金を70歳に受給しますので、その間は無年金になります。働いていれば確定拠出年金を少なめに受け取り、働いていないのであれば多く受け取ることを考えています。

4.受取期間中のことを考える

かえる流:15年という受取期間を長期というか短期というか、難しい期間になります。受け取りはじめて、すぐに暴落が来た場合などを考えるとリスクを抑えたいです。

5.リスクを抑えた運用方法を考える(簡単に考えると2つの方法が挙げられます)

・一時金受け取り+運用

一部を一時金で受け取り、その残りを相場が下がって年金額が少なくなっても影響のない範囲で運用すれば、あまり配分は気にしなくても良くなってきます。

この場合、一時金として受け取る金額によりますが、上記のように全額を年金受け取りにして安定利率で運用した場合と大きく差が出ない結果になります。

・バランスファンドを活用する

リスクを抑えたファンド、安定型や安定成長型と言われるタイプです。○○バランス30のような、株式の組み入れ比率が30~50%程度のファンドです。

5で紹介した方法は、一時金として受け取る金額によりますが、上記のように全額を年金受け取りにして安定利率で運用した場合と大きく差が出ない結果になります。

確定拠出年金の資産額によって感じ方や考え方が変わってまいります。運用に回す金額はさまざまですが、働き方や公的年金をどうするか?を考えていくと、整理がつきやすいかと思います。

いかがでしょうか。結論としては、確定拠出年金だけではなく、その他資産や働き方などが影響してしまうのですが、少しでも資産の寿命を長くする方法として参考になればうれしいです。

FPかえる(尾上堅視)/ファイナンシャルプランナー

2005年個人投資家として日本株式への直接投資や投資信託を用いた資産形成をスタート。その後、証券会社や運用会社などへ取材を行うライターとして活動し、2010年家計の総合相談センターの相談員(FP)となり現在に至る。個人投資家の金融リテラシーの向上、お金と仲良くおつきあいする方法を広く伝えるため活動中。