「10年固定金利の住宅ローンを利用しています。固定金利期間がもうすぐ終わるのですが、どうしたらいいですか」。

筆者は先日このようなご相談を複数回お受けしました。固定金利期間が終わると、多くの場合、何もしなければ変動金利型に移行します。当面は毎月の返済額が減る方が多いと推測されますが、事前にやっておきたいこともあります。

金利上昇に備えて、固定金利期間終了前にやっておきたいことを3つ、ご紹介します。

これからの返済額を試算する

変動金利型に切り替わったら、金利上昇時には毎月返済額が増加し、金利上昇リスクを保有することとなります。

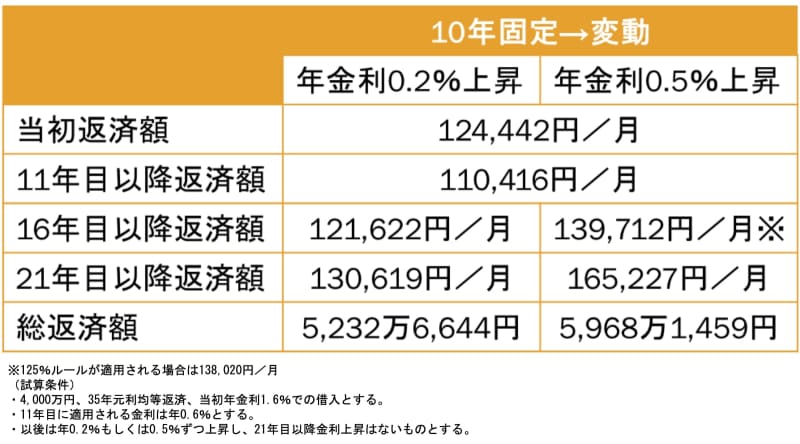

以下はこれから先の返済に金利上昇を投影した場合に、どの程度の返済額増加が見込まれるのか試算したものです。

試算では年金利が0.5%ずつ上昇し続ける場合、21年目以降は毎月返済額が4万円程度増加する可能性があることがわかります。一方、年金利が0.2%ずつ上昇し続ける場合は、今よりも約6,000円程度の増加にとどまることがわかります。

どのくらい返済負担が増える可能性があるのかは、適用金利のほか、借入金額などご自身の契約内容によって異なります。試算により、ご自身にとっての金利上昇の影響を見える化してみましょう。

なお、試算にあたっては、以下の点を必ず確認しておきましょう。

・金利引き下げ幅の変化

住宅ローンに適用される金利は、通常審査結果などに応じて、基準金利から一定利率を引き下げられた後の優遇金利が適用されます。

ただし、固定金利期間終了後、金利引き下げ幅が変更になるケースがあります。金利引き下げ幅が小さくなると、金利上昇時に受ける返済額増加の影響は大きくなることが考えられます。

・5年ルール・125%ルール

変動金利型住宅ローンには、金利上昇時に急激に返済額が増加しないように返済額を見直すのは5年ごと、かつ増加した返済額はそれまでの125%まで、といったルールがあるのが一般的です。

しかし、最近はこういったルールを設けていない変動金利型も登場しています。これらのルールがない場合、金利上昇時の影響が大きくなる可能性があります。変動金利型に移行後はご自身にどのようなルールが適用されるのか、あらかじめ確認しておきましょう。

ライフプランにもとづく家計の見直し

毎月返済額が増加した後の家計の状況予測も立てましょう。例えば、毎月の生活費は変わらなくても、子どもの受験や大学進学などのライフイベントと返済額増加が重なるケース、収入減と返済額増加が重なるケースなどが考えられます。

乗り越えていくためには、ライフプランにもとづく計画的な準備が大切です。家計の見直しや、場合によってはキャリアプランやライフプランの見直しを行い、毎月の収支や貯蓄にゆとりをつくっておきましょう。

ご自身のリスク許容度を考えてみる

変動金利型は低い金利が魅力ですが、金利変動リスクがあります。これまで固定金利の安心を大きく感じていた方にとっては、とても不安なことだと思います。

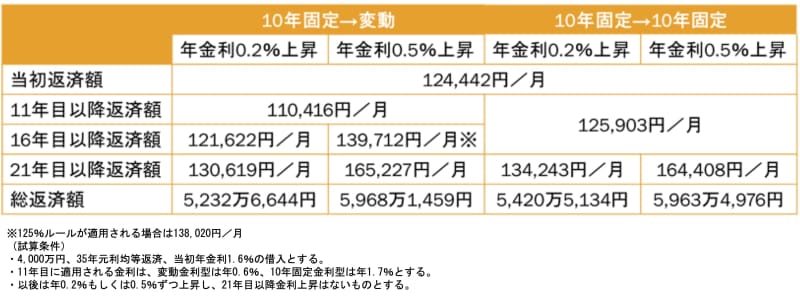

以下は、固定金利期間終了後、もう一度10年固定金利型を選んだ場合と変動金利型を選んだ場合の返済額の試算結果を比較したものです。

総返済額を見てみると、年金利が0.2%ずつ上昇し続ける場合では、10年固定金利型の方がおよそ190万円多い一方で、年金利が0.5%ずつ上昇する場合は、変動金利型の方がおよそ5万円多くなっていることがわかります。もし、試算よりさらに大きな幅で金利が上昇し続けると、金利上昇による総返済額の差がもっと広がる可能性も考えられます。

固定金利型にすると、金利上昇の可能性を先駆けて反映させるため、「利息の払い損」となる可能性もありますが、返済額を見通すことができるベネフィットもあります。

どちらが好ましいのかは、ご自身のリスク許容度やお考えによって異なります。固定金利期間終了後、再度固定金利特約を付帯し固定金利を選べるものもあります。

住宅ローンの返済は長期に渉るため、ご自身の暮らしと照らし合わせながら、借入後もメンテナンスしていくことをおすすめします。場合によっては借換えなども選択肢となるでしょう。

これからご自身にとってどのようにしていくのがいいのか、判断するのが難しい場合はぜひ専門家の力も借りていただき、後悔のない選択をしていただきたいと思います。