新NISAのスタートで投資信託に個人マネーが流入しています。なかでも人気を集めている投資信託が、三菱UFJアセットマネジメントが運用している「eMAXIS Slim 全世界株式(オール・カントリー)」(オルカン)です。

ただ、中には「新NISAではオルカンを買っておけばOK」などと言われ、とりあえず買っている人もいるのでは。本当にオルカンだけで大丈夫なのでしょうか。そもそもすべての人にとってオルカンが良いのか、という問題もあります。

今回は、オルカンの人気の背景、オルカンは誰にでもおすすめできる商品なのかを、新NISAの投資戦略とともに一緒に考えてみましょう。

そもそもオルカンとは?

「eMAXIS Slim 全世界株式(オール・カントリー)」(以下、オルカン)は、日本を含む全世界の株式市場の動きに連動する投資成果を目指して運用される全世界株式インデックスファンドです。日本を含む世界の先進国23カ国・新興国24カ国、約3,000もの株式で構成された株価指数「MSCIオール・カントリー・ワールド・インデックス」(MSCI ACWI)への連動を目指します。

オルカンの運用開始は2018年10月31日。本稿執筆時点(2024年3月15日)で運用から約5年半が経過しています。2024年3月14日時点の純資産総額は2兆7634億円、5年リターン(年率)17.66%と、きちんとお金を集めて利益を出せていることがわかります。

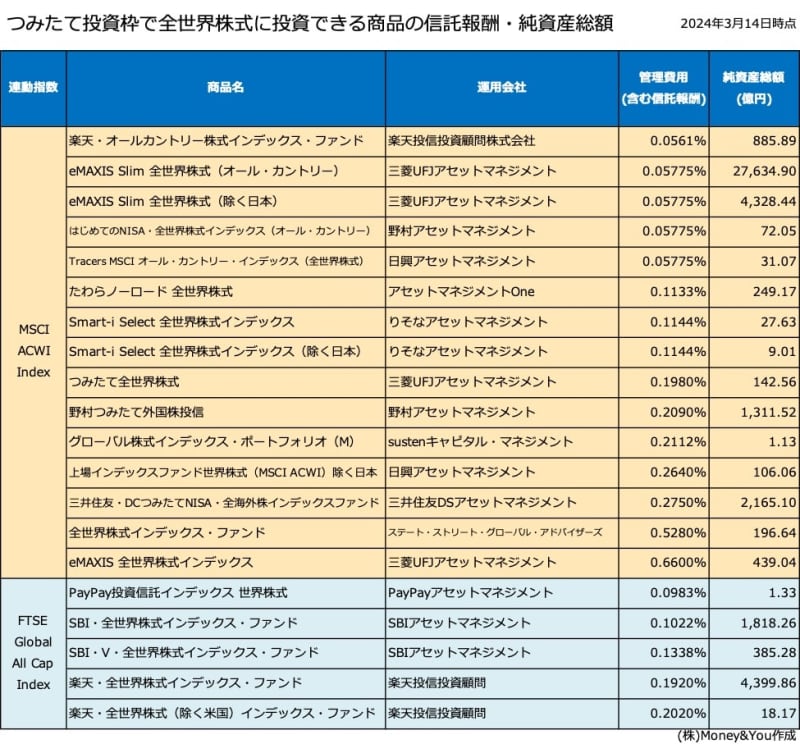

人気の秘訣は、保有中のコスト(信託報酬)が最安水準であること。業界最安を標榜し実行し続けてきているからです。本稿執筆時点で、新NISAのつみたて投資枠で全世界株式に投資できる投資信託は20本あります。そのなかで比べても、オルカンの信託報酬はとても安く抑えられています。

全世界株価指数にはMSCI ACWIの他に「FTSEグローバル・オールキャップ・インデックス」もあります。上の表では、株価指数別に、信託報酬の安い順番に並べています。オルカンの信託報酬は「2位タイ」で、とても安いことがわかります。オルカンをはじめとするeMAXIS Slimシリーズは業界最低水準の運用コストを目指してたびたび信託報酬を引き下げているので、いずれ「楽天・オールカントリー株式インデックス・ファンド」に追随するかもしれません。

また、オルカンには純資産総額が増えると投資家が実質的に負担する信託報酬率が少しずつ下がる「受益者還元型信託報酬」の仕組みも用意されています。

こうしたことからオルカンは個人投資家の人気を集めています。日本経済新聞の記事によると、オルカンへの資金流入額は2024年1月で3,428億円、2月で2,285億円と他ファンドを圧倒。個人投資家による投資信託ランキング「投信ブロガーが選ぶ! Fund of the Year」でも2019年から5連覇を達成しています。

世界全体の経済成長の力を生かすなら、オルカンへの投資は合理的

オルカンに投資すると、世界全体の経済成長の力を生かしてお金を増やす期待ができます。

日本人の人口は減少しつつありますが、世界的に見れば人口は増加傾向です。2024年時点で80億人前後の世界人口は、2058年には100億人に達すると推計されています。人口が増えれば消費も増え、それに合わせてモノやサービスの生産も増えます。このように世界経済が拡大し続けるのであれば、10年・20年・30年…といった長期のスパンでは株価が上昇する可能性は非常に高いといえます。

IMFが公表している「世界経済見通し」(2024年1月)では、世界の経済成長率は「2024年:3.1%」「2025年:3.2%」になると予測されています。世界の経済成長率には年によりばらつきがありますが、おおむね過去は3〜4%で推移していて、今後もその傾向は続く見通しです。

世界全体が経済成長していくならば、世界全体に投資をしていたほうがよりお金が増えることもわかっています。フランスの経済学者、トマ・ピケティ氏は著書「21世紀の資本」の中で「r>g」という不等式を証明していますが、これは、投資のリターン(r)が経済成長率(g)より大きくなることを示したものです。つまり、世界に分散投資するだけで3〜4%を超えるリターンが得られる可能性は高いというわけです。

ただし、長期的に増えるといっても、投資に絶対はありません。お金が減ってしまう、元本割れは防ぎたいものです。人間は損が嫌いな生き物です。

しかし、これも対策がある程度可能であり、元本割れを防ぎつつ堅実にお金を増やすなら、「15年以上」の長期投資が一つの目安です。「ウォール街のランダム・ウォーカー」(バートン・マルキール著)によれば、1950年以降のデータで、分散投資された商品例として米国株価指数「S&P500」に投資を行った場合、15年以上投資すれば、どの期間の15年でも元本割れしないという分析結果を紹介しています。

リスク許容度は人によって異なる。すべての人がオルカンに投資すべきではない

世界全体の経済成長の力を生かすなら、オルカンへの投資は合理的ではあるものの、すべての人がオルカンに投資すべきではありません。なぜなら、人によりリスク許容度が違うからです。

リスク許容度は、「いくらの損までであれば耐えられるか」を表す度合いのこと。客観的には、高年収、資産が多い人、若い世代の人などはリスク許容度が高いといわれますが、「自分はリスクをとりたくない」と思っていたらリスク許容度は低くなります。リスク許容度は高いからよい(低いからだめ)ということはありません。自分のリスク許容度を把握して、それに見合う商品を選ぶ必要があります。

オルカンは世界中の企業に投資することで分散投資の効果が得られます。しかし、投資の対象はあくまで世界中のさまざまな国の株式ですから、リスクは比較的高めです。リスク許容度が低い人がオルカンを買うと、リスク許容度を超えた値動きになってしまうので適切ではありません。

オルカンはリスク許容度が高い人向けの商品であるということを念頭に置いておくべきでしょう。リスク許容度が高くないのであれば、1本で株式だけでなく債券にも投資するバランス型の投資信託のほうが適しているでしょう。

また、リスク許容度が高くても、より積極的な投資をしたいならば、S&P500、NASDAQ100、SOX(フィラデルフィア半導体株指数)などの米国株インデックスファンドが投資候補になるでしょう。新NISAの成長投資枠では個別株に投資もできますので、投資信託に固執する必要もありません。日本株も今や1株から投資ができます。

大事なことは自分のリスク許容度に見合ったポートフォリオ(資産配分)を考え、商品を選ぶことです。

新NISA「成長投資枠」の投資戦略

新NISAでは成長投資枠を利用することで、さまざまな投資を行うことができます。いくつか考えてみました。

●積極運用のキャピタルゲイン狙いなら「NASDAQ100」「SOX」「個別株」

より積極的にリスクをとりたいならば、「NASDAQ100」「SOX」に連動する投資信託やETF、個別株が候補になります。

NASDAQ100は米国の株式市場・NASDAQに上場している企業のうち、金融業を除く時価総額上位100社で構成された株価指数。米国の株価指数「S&P500」を凌駕するパフォーマンスを見せているため、お金を大きく増やせる可能性があります。つみたて投資枠の対象商品はまだ1本しかないのですが、成長投資枠であれば「楽天・NASDAQ-100インデックス・ファンド」[信託報酬:年0.198%]や「ニッセイNASDAQ100インデックスファンド」[信託報酬:年0.2035%] といった信託報酬の安い投資信託が選べます。

SOXは「フィラデルフィア半導体株指数」といって、米国の株式市場に上場する主要な半導体関連銘柄で構成された株価指数です。日本でもよく聞くインテルやエヌビディア、台湾のTSMCなど30銘柄が組み入れられています。半導体需要の高まりに合わせて高いパフォーマンスが期待できます。低コストファンドには「楽天・SOXインデックス・ファンド」[信託報酬:年0.176%]や「ニッセイSOX指数インデックスファンド(米国半導体株)」[信託報酬:年0.1815%]などがあります。

キャピタルゲイン(値上がり益)狙いならば、日本株や米国株の個別株に投資するのも一案。新NISAの運用益非課税のメリットは利益が出ていてこそ生きてくるものです。中長期的に利益が出るような銘柄を買うようにしましょう。今は株も1株単位(単元未満株)で購入できますので、少額で複数の銘柄に分散投資するのもよいでしょう。

●キャピタルゲイン&インカムゲイン狙いなら「高配当株」

インカムゲインは資産を保有していることでもらえる配当金や分配金といった利益のこと。インカムゲインのある資産を保有していれば、定期的にお金が得られます。

キャピタルゲイン&インカムゲイン狙いの資産として有力なのは、日本や米国の高配当株です。高配当株とは、株価に占める配当金の割合(配当利回り)が高い銘柄のこと。一般的に、配当利回りが3%を超えると高配当といわれます。配当利回りの高い銘柄を保有していれば、投資金額のわりにたくさんの配当金がもらえます。通常、日本株なら年1〜2回、米国株なら年4回配当金がもらえます。うまく組み合わせれば、毎月不労所得が得られる状態を作ることもできます。

株のリスクを下げるうえでは、1銘柄、2銘柄に集中投資するのではなく、10〜20銘柄に分散投資することが大切です。ただ、たくさんの銘柄を自分で選ぶのは大変という方もいるでしょう。この場合は、複数の高配当株にまとめて投資している高配当株ファンドや高配当株ETFを利用すれば、1本のファンドで複数の高配当株に投資したのと同様の効果が得られます。

日本高配当株の低コストファンドには「SBI日本高配当株式(分配)ファンド(年4回決算型)」[信託報酬:0.099%]や「Tracers日経平均高配当株50インデックス(奇数月分配型)」[信託報酬:0.10725%]などがあります。

米国高配当株の低コストファンドには「SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)」 [信託報酬:年0.1338%]や「SBI・SPDR・S&P500高配当株式インデックス・ファンド(年4回決算型)」[信託報酬:年0.1338%]などがあります。

●インカムゲイン狙いなら「REIT」「REIT ETF」

REITは不動産に投資する投資信託。多くの投資家から集めた資金で不動産を購入・管理します。そして、不動産の賃貸・売却を行なって利益を得ます。本当に不動産投資をするには多額の資金が必要ですが、REITを利用すれば少額から分散投資ができ、入居者探しや物件管理の手間もかかりません。そのうえ、売却も手軽です。

REITについて詳しく知りたい方はこちらの記事もチェックください。

REITっていったい何?不動産投資信託の基礎知識から種類、選び方まで解説! https://media.moneyforward.com/articles/6646

物流系や倉庫系のREITは、規模感が大きく、契約企業の入れ替わりが少ないことから、安定的に分配金が得られる投資先です。また、REIT ETFを利用すれば日本のREIT市場全体にまとめて投資したのと同じような効果が期待できます。

なお、複数のREITに投資したのと同様の効果が得られるREITファンドもありますが、分配金のあるREITファンドの多くは信託報酬の高いアクティブファンドなのでおすすめできません。REIT ETFを活用すれば、低コストでありながら、分配金を得ることができます。

●インカムゲイン狙いなら「債券ファンド」「債券ETF」も選択肢

債券は、国や自治体、企業などがお金を借りるために発行する借用証書のようなもの。債券ファンドや債券ETFを利用すれば、複数の債券にまとめて投資したのと同じような効果が得られます。債券は、株と反対の値動きを見せるので、分散投資の効果が高まります。

もっとも、日本の債券は利回りが低いので、外国債券に目を向けましょう。なかでも世界経済の中心、米国が発行する国債(米国債)は信用度が高い上に、昨今の米国の金利上昇を受けて3%〜4%の利回りとなっているものもあります。債券ファンドや債券ETFを活用すれば米国債券に手軽に投資できます。

●暴落対策しつつインカムゲインを狙う「連続増配株」

市場はときに暴落します。いつくるかわからない暴落に備えるための選択肢の一つが配当金の金額を増やしてくれる増配株です。とくに、長年にわたって毎年配当金の金額を増やしている連続増配株はいずれも優良企業で、市場全体が暴落してもそこから一足早く回復する傾向が見られます。また暴落している場面でもインカムゲインが期待できますので、暴落からの回復を待つこともできます。

高配当株と同様、銘柄を選ぶのが大変であれば、複数の連続増配株にまとめて投資できる連続増配株ファンドやETFを活用しましょう。日本連続増配株の低コストファンドには「iFreeNEXT 日経連続増配株指数(年4回決算型)」[信託報酬:年0.451%]があります。米国連続増配株だと「SBI・V・米国増配株式インデックス・ファンド(年4回決算型)」 [信託報酬:年0.1338%]などが候補になるでしょう。

●「1株株主優待」で家計をサポート

単元未満株の銘柄によっては、1株の株主であっても「株主優待」がもらえます。おすすめは優待割引がある銘柄。インフレで家計が苦しいなか、株主優待を利用して品物が割引で購入できれば、生活費の節約ができます。たった数百円から数千円程度の投資で割引購入できるようになるので、場合によっては投資した金額の元が取れることもあります。

【1株でもらえる株主優待の例】※株価は2024年3月18日時点の終値

・ダイドーグループホールディングス(2590)株価:2,782円

「大人のカロリミット」「ミウ」などの飲料やゼリーが10%〜25%割引

・松風(7979)株価:2,952円

歯磨き粉やネイル製品などの自社製品が20%〜50%割引

・日本ケミファ(4539)株価:1,634円

基礎化粧品やフェイスクレンザーなどのヘルスケア製品が30%〜60%引き

・上新電機(8173)株価:2,321円

200円の株主優待券が25枚(5,000円分)※使用は税込2,000円につき1枚

以上、新NISAの成長投資枠を利用すれば幅広い投資ができます。

オルカンがすべてではありません。自分のリスク許容度や好みに合わせて、新NISA活用のオリジナル戦略を検討・実行してみてください。

※本記事は投資助言や個別の銘柄の売買を推奨するものではありません。投資にあたっての最終決定はご自身の判断でお願いします。

NISA、iDeCoだけじゃない?自分に合った資産形成のはじめの一歩をお金のプロが無料サポート![by MoneyForward]