マイナス金利解除や物価上昇など経済状況が変化する中、これからの住宅ローンの金利動向に注目が集まっています。

もし金利が上がるなら利息収入の増加も期待されますが、住宅取得時に借入れる金額は大きいため、ほとんどの方は金利上昇を踏まえた住宅取得計画が必要となるでしょう。今ふまえておきたい、住宅取得時のポイントを見てきましょう。

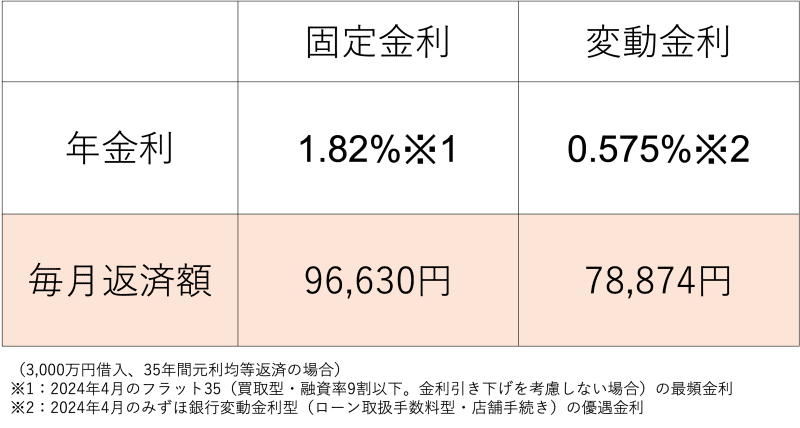

固定金利型での毎月返済額

変動金利型を選択する方は多いですが、金利上昇に備えるなら変動金利型を選択する場合も、固定金利型での金利を想定した毎月返済額を確認しておきましょう。

住宅ローンの金利タイプは固定金利型と変動金利型から選ぶことができますが、適用金利には差があり、以下のとおりその他の条件が同じとしても毎月返済額は異なります。

上記の場合、毎月返済額の差は約18,000円です。変動金利型での返済額なら問題ないものの固定金利型を適用した場合の返済額になると家計の見通しが厳しくなる、という場合は、借りすぎサインが点灯していると考えましょう。借入額を減額したり、取得計画を見直したり、なんらかの対応が必要です。

なぜ固定金利型の金利が高いのかといえば、長期で見たときに金利水準が上がることが見込まれているからです。住宅ローンの返済は長く続きます。金利上昇を想定するなら、変動金利型を利用する場合も固定金利型で借入れたと仮定して、余るお金はつみたてられる家計のゆとりを確保しておきましょう。

ライフプラン全体からみた返済計画

ご相談をお受けしていると、最近では定年退職後も住宅ローンの返済が続く、という方が増えてきているように思います。一般的に定年退職後は収入が下がります。収入が減れば返済額が同じでも負担割合は増加します。

収入が減れば、あわせて支出も減らしたいところですが、支出を減らすことは必ずしも容易ではありません。加えて、金利上昇を踏まえれば物価も上昇していることが見込まれます。定年退職後の返済に備えるには公的年金を軸に、キャリアプランや資産形成を含めたライフプラン全体から、住宅ローン返済の見通しを確認しておくことが大切です。

ライフプランの視点でみれば、金利上昇に備える繰上げ返済資金をどこに置いておくか、も大切なポイントです。繰上げ返済資金を運用している方もいらっしゃいますが、株価は金利が低い局面では上がりやすく、反対に金利上昇局面では下がりやすい性格をもっています。

そのため、株式としてもっておくと短期的には不利になる可能性があります。繰上げ返済の資金余力を確保しておくには、その他の資金とは分けた上で、普通預金や個人向け国債など、安全性を保ちつつ金利上昇の恩恵を受けられる場所へ配置することも大切です。

資産価値という視点

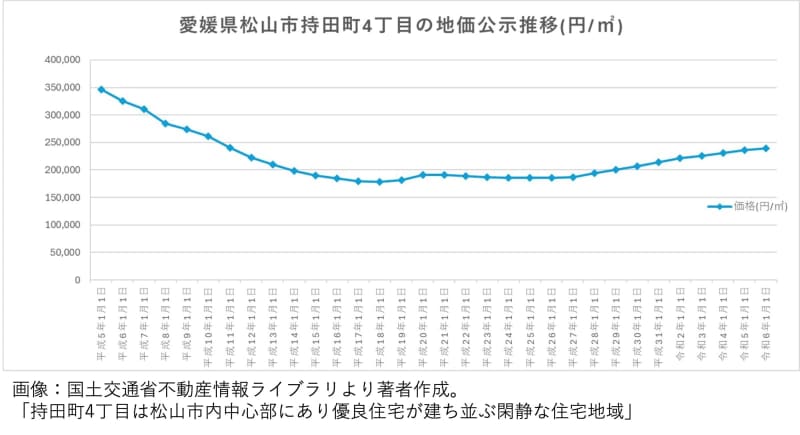

もし住宅を取得後売却することを想定するなら、資産価値を高めることにも着目しましょう。土地価格は近年上昇が続いていますが長期で見れば、土地価格が上がっているところばかりではありません。

例えば筆者が住む愛媛県の住宅地域の土地価格は、以下のとおりいまだ30年前の価格水準に届いていません。

一方、住まいのスタンダードは変わりつつあります。例えば、住宅取得時に一定の方が利用できる住宅ローン減税は2024年から新築住宅の場合、省エネ住宅であることが要件となっていますし(※2023年末までに建築確認を受けたことを証明できる場合や、2024年6月末までに竣工済みであることを確認できるものは例外)、2025年4月以降はすべての新築住宅に省エネ基準への適合が義務づけられることが見込まれています。

変動金利型を利用する場合、金利上昇が続けば利払いがかさみ、元本返済が思うように進まない可能性があります。住宅ローン返済の途中で売却する場合、住宅ローンの残高を売却価格が上回らないと、売却は難しくなることでしょう。住宅の売却を想定する際は、資産価値という視点も大切でしょう。

金利が上がれば借入コストは増加します。一方、一定の耐震性能をもつ新築住宅が標準化した今、次の住宅のスタンダードは省エネ住宅に移りつつあり、住宅の新築にかかるコストも増加しています。

このような状況に加え、災害リスクへの対応や長生きと共に発生する住宅の維持管理等の必要性をふまえると、暮らしのかたちや働き方が多様化する現代では賃貸住まいの方が適しているという方もいらっしゃることでしょう。住宅取得前にはあらためてご自身の人生とともに住まいの意味を考える、そんなタイミングにあるのかもしれません。