新NISA制度が始まってはや4ヶ月目。なかでも投資ビギナーの間で話題のトピックスといえば、「S&P500」「オルカン」などのキーワードでおなじみの「投資信託」です。毎月定額を積み立てて無理なく運用することもできる投資信託は、老後の資産づくりとして、若い世代からも絶大な人気を集めているのだとか。

「投資」をテーマにお届けする連載の第2回は、「投資信託」について。前述の「S&P500」「オルカン」などのキーワードを知らない人にこそ読んで理解してほしい、まずは何を知りどんなことから始めればいいか? を、今回も「MORITAKA先生」こと、ファイナンシャルプランナーの森本貴子さんから学びます。

NISAにiDeCo…ファイナンシャルプランナーが教える、投資初心者が最初に着手すべきこと

世界中の大企業に投資できる「投資信託」の面白さ

投資というと、一般的には個々の企業の株(個別銘柄)や金(ゴールド)、ビットコインなどを思い浮かべる人が多いかもしれません。その価値は、ある日大きく上がることもあれば、一夜にして大幅下落することもあります。

一方で、今回取り上げる「投資信託(ファンド)」という金融商品は、個別株やビットコインほどダイナミックな値動きはしません。その代わり元本割れ、つまり損をするリスクも低くなる“分散投資”という特徴が強みです。

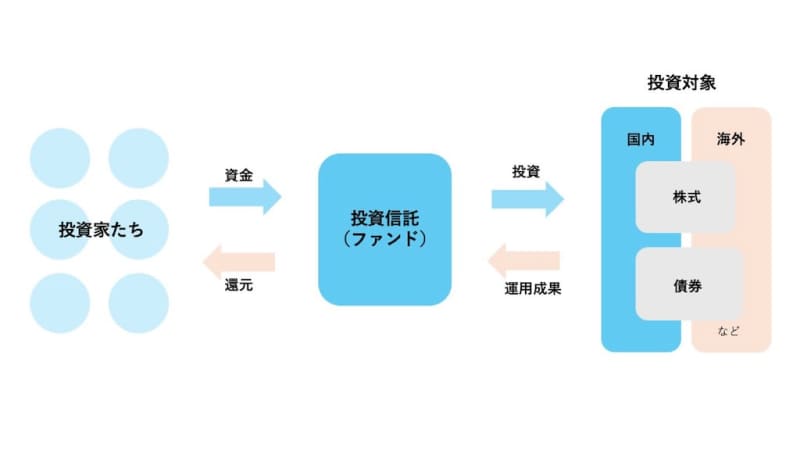

「投資信託とは、さまざまな企業の株や債券などを詰め合わせた金融商品です。中身は大きく分けて、国内株式と外国株式、国内債券と外国債券の4通り。ほかに『REIT(不動産信託投資)』などもありますが、まずは先の4通りを覚えておけば良いでしょう。

たとえばいま人気の『米国株式(S&P500)』という商品は、米国でもっとも時価総額が大きい主要500社の銘柄が、ひとつのパッケージにセットされているようなものです。つまり『米国株式(S&P500)』を買えば、その500社に対して手軽に“分散投資”ができるということ。そのうち1社の株価がどんなに下落しても影響度は小さくなるので、リスクも分散できるわけです」(MORITAKA先生、以下同)

そもそも株や債券に関する知識がまったくない、高価な株式はとても買えない…と思う人もいるかもしれません。でもご安心を。

「投資信託は、多くの投資家から集めた資金を『ファンドマネージャー』と呼ばれる投資のプロが運用してくれる商品です。つまり一度買ったら、あとの運用はプロにお任せ。難しい専門用語を覚えたり、1日中株価チャートを見ている必要もありません。それに、現在は100円から気軽に購入できるファンドもありますし、各社のポイントを使ってゲーム感覚で投資ができるような仕組みも増えてきました。まずは体験してみるという意味でも、投資信託はビギナーにぴったりな商品といえます」

長期・積立・分散で利益を出し、老後の資金づくりに役立てる

投資信託は、一朝一夕で大きな利益を出せるタイプの商品ではありません。当然ながら毎日価格は変動し、運用期間によっては元本割れのリスクもあります。ならばどんな魅力があるのかというと、“時間を味方にできる”という強みがあります。

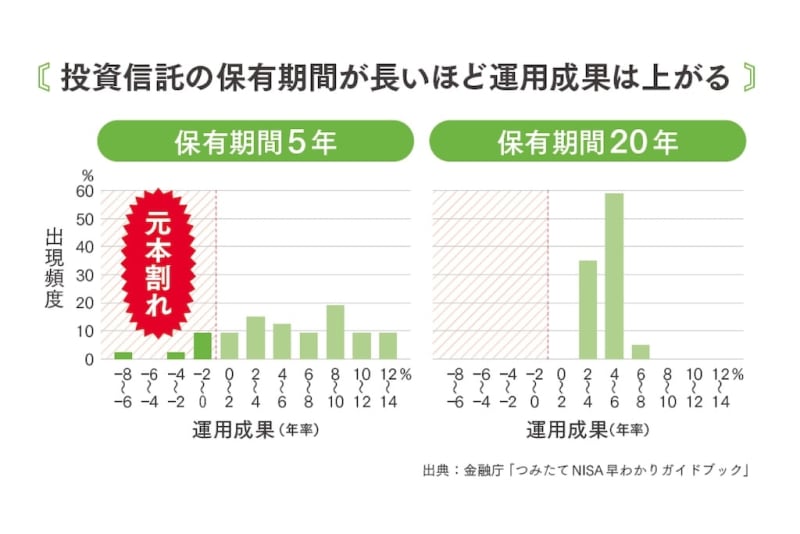

「長期・積立・分散。これが投資信託の運用の基本です。以下の図は、いくつかの投資信託を5年保有した場合と、20年保有した場合の運用成績を比較したもの。5年の方は、年率10 %以上の高い利回りを記録した商品もありましたが、元本割れした商品も少なくありませんでした。一方で20年間運用した場合はというと、前者ほど高い利回りを出した商品はなかったものの、なんと元本割れの商品はひとつもなかったのです」

「投資信託は老後の資金づくりのような、“長期のお金”として運用するのに向いています。もちろん過去のコロナショックやリーマンショックのような出来事で、株価が大暴落するリスクがないとはいえません。しかし上昇と下落を繰り返しながらも、長い目で見れば世界経済はずっと成長し続け、株価も上がり続けています。つまり長期で持てば持つほど、利回りは安定する傾向にあると考えられるのです」

20代、30代といった若いうちから少しずつでも投資信託を買い続けていれば、20年後に“老後資金2000万円”といった課題をクリアすることも、不可能ではないのかも?

「その通り。だから投資信託は早く始めるのがベストなのです。そしてビギナーにおすすめなのは、10年以上の長期運用を前提とした積立投資です」

一括よりもまずは積立!『ドルコスト平均法』の恩恵にあずかる

前回の記事でMORITAKA先生が提案していた、収入の20%を投資に回すという考え方を覚えているでしょうか?

「投資信託を始めるならば、まずはこの20%から一定額を自動的に積立投資すると続けやすいでしょう。積立額は年齢やライフステージによっても変わってきますが、どんな場合でも途中で下落することは必ず計算に入れて設定すること。長期運用にあたっては、価格が下落しているときでも毎月積立を続けられる精神力が必要だからです。毎日の値動きに一喜一憂しないこと。毎月無理のない金額で自動積立を設定したら、あとは忘れてほったらかしておけるくらいの“余力”で積み立てるのが理想といえます」

もちろん、まとまったお金を一括投資することも可能。しかし「初心者の方にはあまりおすすめしません」とMORITAKA先生。

「なぜなら一括投資をしてマイナスに転じた時、多くの初心者はそれだけで目減りしたと、パニックになってしまう人が多いからです。投資ビギナーなら、『ドルコスト平均法』のメリットが活かせる長期分散積立が安心してはじめやすいでしょう」

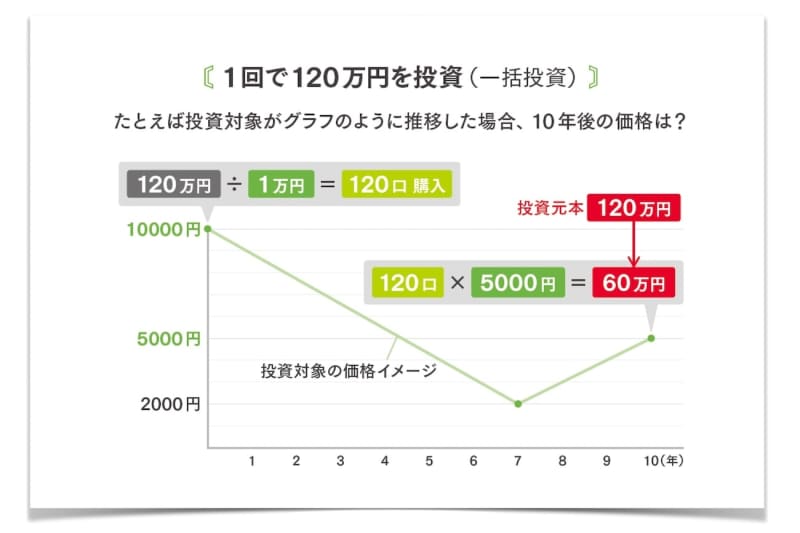

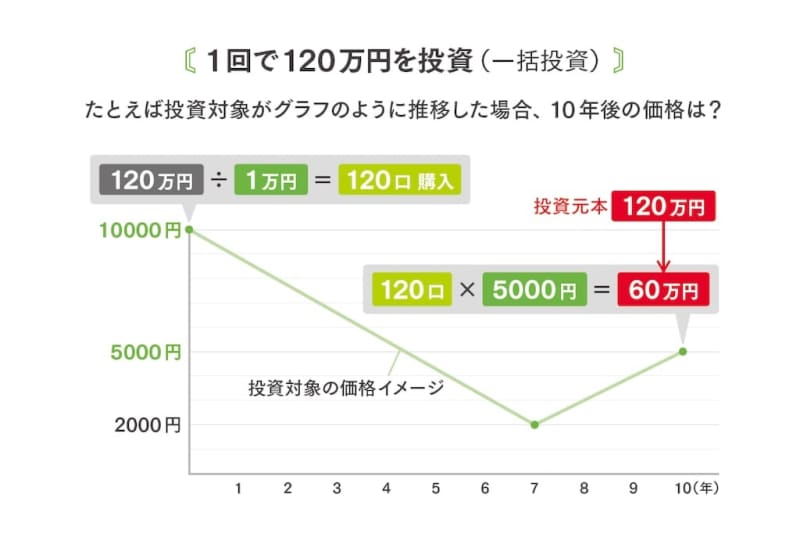

ここで『ドルコスト平均法』という専門用語が出てきましたが、そのからくりはぜひ覚えておきたいもの。たとえば1口1万円の投資信託を120口、120万円の一括払いで買ったとします。このとき、10年運用してその価格が1口5000円まで下落したとすると、当然ながら資産は元本割れして60万円に減ってしまいます。

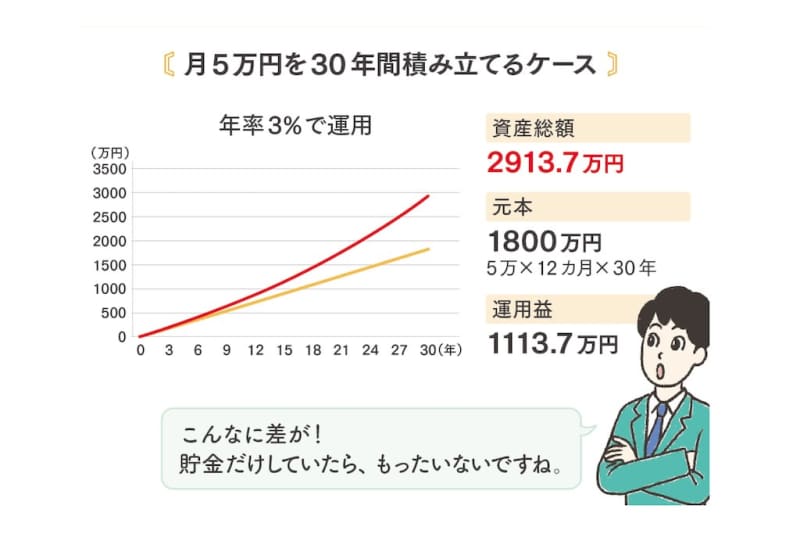

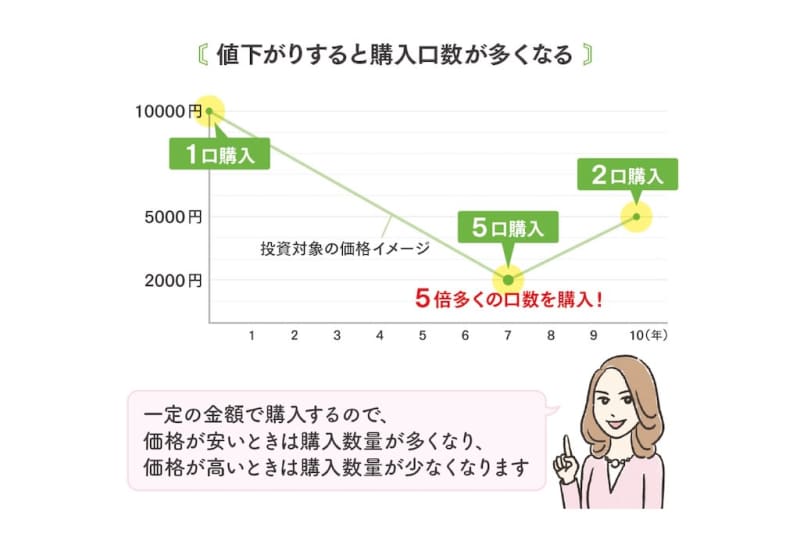

しかし同じ120万円でも、毎月1万円ずつ10年間に渡って積立投資をしたらどうでしょう。この場合は毎月1万円という一定額で買うので、価格が安いときには購入数量(口数)が増え、高いときには購入数量が減ります。すると1口あたりの平均取得価額が平準化されるため、たとえ10年後に価格が下落したとしても、利益をしっかり出せるのです。これを自動的にやってくれるのが『ドルコスト平均法』。長期にわたって分散・積立するからこそ得られるメリットなのです。

証券会社と投資信託はどう選ぶ?

長期運用で結果を出しやすい積立投資は、たとえ少額でも早く始めるに越したことはありません。まずは任意の証券会社で、運用益が非課税になる新NISA口座を開設し、投資信託の積立を設定することから始めましょう。どこでどんな商品を買うかはあまり難しく考えず、いま人気を集めている証券会社、投資信託を選べばいいとMORITAKA先生。

「もろもろの手数料などが安く、ポイント面でもお得に利用できるのは、やはり『SBI証券』や『楽天証券』といったネット証券。YouTubeで探すと、お得な口座の開設方法を紹介している動画もたくさんあります。ただし個人的には、“絶対の答え”はないと思っています。オンラインがどうしても苦手とか、老後を見据えて窓口を利用できるようにしておきたいと思うなら、いつも利用しているメガバンクの証券会社を使うのもひとつの答えだと思いますよ」

気になる商品選びは、各証券会社が出しているランキングを参考にしましょう。

「いま圧倒的に人気のファンドといえば、『eMAXIS Slim 米国株式(S&P500)』と『eMAXIS Slim 全世界株式(オール・カントリー)』の2強でしょう。簡単に説明すると、米国株式はアメリカの主要500社の銘柄、全世界株式の方は、先進国・新興国を問わず全世界の約3000社の銘柄に分散投資ができるというもので、いずれも今後安定した成長が見込めると人気を集めています。まずはこういった人気商品から始めてみて、慣れてきたら自分が好きなものを選ぶのがいいと思います」

最終的には「好み」でいい。自分なりの投資を楽しむ

リスクに対する許容範囲は人によって違うのが当たり前。だから、投資を始めるなら自分なりの考えを持つことが大切だとMORITAKA先生。

「たとえば『iDeCo』という確定拠出年金も、定期預金、保険商品、投資信託のいずれかを選んで運用ができます。この場合、年金という大事な資産を守るために定期預金で運用する手もあると思いますが、私自身は守りよりも投資する方が面白いので(笑)、迷わず外国株の投資信託で運用していますね。とくに50代とか、老後が迫っているから手堅く投資したいというなら、株よりも元本割れリスクが低い債券型の投資信託を購入するという考え方もあります。このあたりはもう、その人の性格とか好みの問題。絶対の正解はないんです。

でもやはり、年齢が若いなら多少のリスクを取ってもいいとは思いますね。とくに投資信託なら、長期運用で利回りが安定するという特徴がありますから」

何はともあれ、投資は「始めてみる」「体験する」ことが第一だとMORITAKA先生。

「投資って不思議なもので、ちょっと勉強して実際に値動きを体験してみると、世界の経済にどんどん興味が湧いてきたり、もっと自分の好きな分野に投資をしてみたくなったりすることがあります。これは個別銘柄の話ですが、私のクライアントの女性であるキャラクターが大好きな方がいらっしゃって、会社を応援したくてついに株まで購入したそうです。『大好きな会社だから、たとえ株価が下がっても後悔はない!』とおっしゃっていたのがとても印象的でした。結局は自分が好きなもの、欲しいと思うものを買うのが正解なんです」

次回のテーマは、MORITAKA先生もイチオシの税制優遇制度「iDeCo」。今回の投資信託に関する知識は「iDeCo」の運用にも役立つので、この機会にぜひ積立投資をスタートして、資産形成への第一歩を踏み出してみましょう。

Profile

ファイナンシャルプランナー / 森本貴子(MORITAKA先生)

大阪府豊中市出身。23歳で渡米、NYで20代を過ごし、役員秘書、弁護士秘書などを経て、仏ル・マン24時間優勝チームのマネジメントに従事。帰国後は外資系保険会社に入社、2014年より独立系FP会社「Gift Your Life」に勤務する。600回を超える企業向けセミナーに登壇、個別相談実績は3000世帯以上。脳科学にもとづくプロコーチでもある。

森本貴子『新NISA +iDeCo+ふるさと納税のはじめ方』(ワン・パブリッシング)MORITAKA先生が登場人物たちの将来のライフイベントに合わせたマネープランを提案。わかりやすいマンガ&会話形式で、「投資についていまさら聞けない事」「NISAのはじめ方」「iDeCoって何?」「ふるさと納税はどこがお得なの??」が理解できる。

取材・文=小堀真子