チーフマーケットストラテジスト・市川雅浩氏(三井住友DSアセットマネジメント株式会社)が解説します。

●日銀は予想通り現状維持、植田総裁の会見では円安の牽制なく、追加利上げを急ぐ様子もなし。

●FOMCも予想通り、パウエル議長は政策金利の当面維持を示唆も、利上げ再開の思惑は否定。

●雇用統計は程よい減速で一連のイベント後の株価は安定、今後は日米物価動向が極めて重要。

日銀は予想通り現状維持、植田総裁の会見では円安の牽制なく、追加利上げを急ぐ様子もなし

日銀は4月25日、26日に金融政策決定会合を開催し、大方の予想通り、政策金利の据え置きと国債買い入れ方針の現状維持を決定しました。「経済・物価情勢の展望(展望リポート)」では、2026年度の消費者物価指数(生鮮食品・エネルギーを除く、コアコアCPI)の見通しが、前年度比2.1%上昇となり、「経済・物価見通しが実現し、基調的な物価上昇率が上昇していくとすれば、金融緩和度合いを調節していく」と明記されました。

植田和男総裁の記者会見では、円安に関する質問が目立ちましたが、現時点の円安について、基調的な物価上昇率への影響は無視できる範囲との見解が示され、円安牽制発言はみられませんでした。また、植田総裁は追加利上げについて、物価が見通し期間の後半にかけてその通りに動いていけば、「それだけで金融緩和度合いの調整の理由になる」と述べており、少なくとも追加利上げを急ぐ様子はうかがえませんでした。

FOMCも予想通り、パウエル議長は政策金利の当面維持を示唆も、利上げ再開の思惑は否定

米連邦準備制度理事会(FRB)は、4月30日、5月1日に米連邦公開市場委員会(FOMC)を開催し、政策金利を6会合連続で据え置くことを決定しました。声明では、「この数ヵ月間は2%の物価目標に向けた進展がみられなかった」との文言が追記され、また、6月以降、米国債の月間償還上限額を600億ドルから250億ドルに引き下げ、保有証券を圧縮する量的引き締め(QT)のペースを緩める方針が示されました。

政策決定は、いずれもおおむね予想通りの結果となり、その後のパウエル議長の記者会見に注目が集まりました。パウエル議長は記者会見で、「インフレ率が持続的に2%へ低下する道筋を確信するには、まだ時間がかかりそう」と述べ、政策金利を当面維持することを示唆した一方、「次の政策金利の変更が利上げになる可能性は低い」と明言し、市場の利上げ再開の思惑を否定しました。

雇用統計は程よい減速で一連のイベント後の株価は安定、今後は日米物価動向が極めて重要

そして、5月3日に発表された4月の雇用統計では、非農業部門就業者数は前月比17万5,000人増、失業率は3.9%、平均時給は前月比で0.2%上昇、前年同月比で3.9%上昇となりました。市場予想は順に、24万人増、3.8%、0.3%上昇、4.0%でしたので、いずれも予想を下回ったことから、市場では米景気が軟着陸(ソフトランディング)に向かう程よい減速との声も聞かれました。

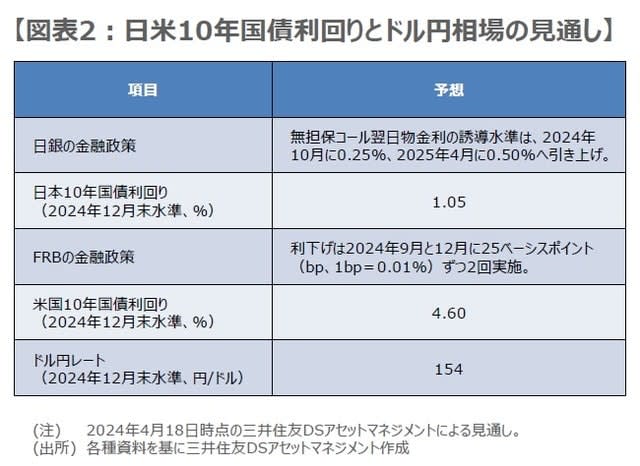

これら一連のイベントを経て、日米とも主要株価指数が上昇、10年国債利回りは低下、対主要通貨で円はまちまち、ドルは下落という動きになりました(図表1)。日銀の次の一手は「利上げ」、FRBは「利下げ」と予想されるため、その織り込みが進めば、日米金利差が縮小し、ドル高・円安の流れは終了が見込まれます(図表2)。したがって、日米とも金融政策の判断に影響する物価の動向が極めて重要になると思われます。

[図表1]最近の日米金融市場の動き

[図表2]日米10年国債利回りとドル円相場の見通し

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『日米とも「物価動向」が極めて重要になる ~日銀会合・FOMC・米雇用統計の振り返り【解説:三井住友DSアセットマネジメント・チーフマーケットストラテジスト】』を参照)。

市川 雅浩

三井住友DSアセットマネジメント株式会社

チーフマーケットストラテジスト