※本稿は、チーフグローバルストラテジスト・白木久史氏(三井住友DSアセットマネジメント株式会社)による寄稿です。

\-------------------------------------

【目次】

1. 「世界経済の成長に投資する」は本当ですか?

2. 「分散」できていますか?

3. 「リスクオフ」で起こるダブルパンチ

\-------------------------------------

【関連動画】エミン・ユルマズ×白木久史「日本株への投資はまだ間に合うのか!?」

世界の株式に広く投資する投資信託が人気です。今年の新NISAのスタート以降、世界株インデックスに連動する投資信託で積立て投資を始める方が急増しているようです。プロの世界では一般的な、低コストの世界株インデックス投資が個人投資家にも広がってきたことは、投資に奥手だった日本人にとって特筆すべき進歩といえそうです。とはいえ、わたしたちの投資がこうした「世界株インデックス」に集中しているとしたら、気がかりな点がないワケではありません。そこで今回は、こうした「世界株一本足打法」を待ち受けるワナと、その回避策について考えてみたいと思います。

1. 「世界経済の成長に投資する」は本当ですか?

■世界株インデックスに投資をすることで「世界経済の成長に投資できる」という解説をよく耳にします。少子高齢化が進み、自国経済の成長に自信が持てない日本人にはとても魅力的なお話に聞こえますが、こうした解説は世界株インデックスの実像とは異なる「美しい誤解かもしれない」といったら言い過ぎでしょうか。

■世界株インデックスの国ごとの投資配分は、株式市場の時価総額の大きさにより決まります。このため、時価総額が世界でダントツ1位の米国株の組入れ比率が突出することとなります。

<米国をオーバーウエイトして高成長のアジアはアンダーウエイトする世界株インデックス>

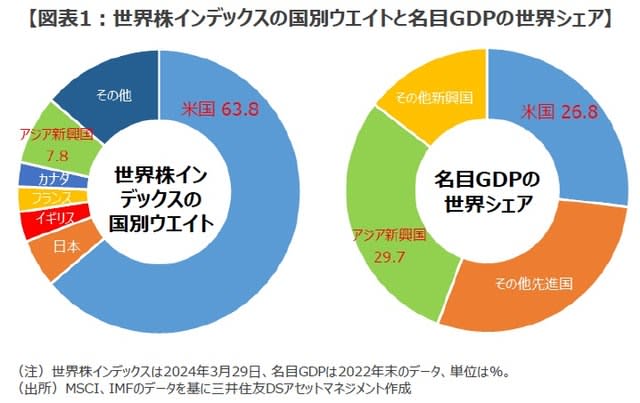

■足元で世界株インデックスに占める米国株のウエイトは約63.8%に上ります(2024年3月末時点)。一方、世界経済に占める米国経済のウエイト(名目GDP)は約26.8%に過ぎません(2022年末時点)。こうして見ると、世界株インデックスは「世界経済への投資」というよりも、「米国経済への重点投資」といった方が実態に近いようです(図表1)。

[図表1]世界株インデックスの国別ウエイトと名目GDPの世界シェア

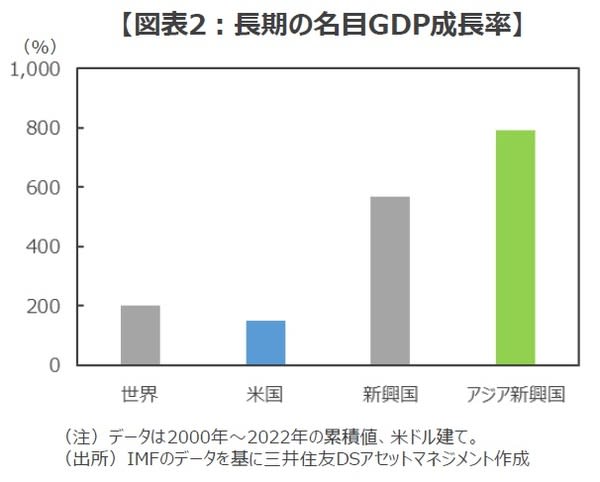

■もちろん、こうした米国への集中も、米国経済の成長スピードが世界経済を上回っていれば大きな問題とはならないかもしれません。しかし、残念なことに2000年以降の約22年間の経済成長率を見ると、米国は約151%にとどまり、世界経済の同約202%を下回っています(図表2)。

[図表2]長期の名目GDP成長率

■ここもとの世界経済の成長は、主に新興国の急拡大に支えられていて、同期間の新興国経済の成長率は実に約569%に達しています。中でも、中国、インド、東南アジアなどのアジア新興国の成長率は約793%に達し、「世界の成長センター」と呼ばれています。しかし、世界経済の約29.7%を占めるアジア新興国の株式は、世界株インデックスには約7.8%しか組み入れられていません。このように、成長地域への投資がGDP比で極端に小さい世界株インデックスについて、「世界経済の成長に投資できる」とする解説は、かなり「盛った話」といえそうです。

2. 「分散」できていますか?

<「分散投資」がグローバルスタンダード>

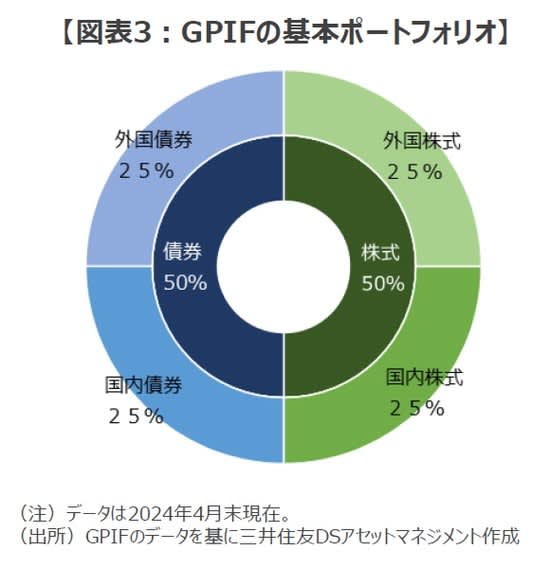

■長期の資産形成を有利に進めるカギは、「分散投資にある」とされています。分散投資とは簡単に言うと、値動きの異なる資産を組み合わせて持つことで、資産全体の変動(リスク)を抑えながらできるだけ高いリターンを目指す投資手法のことです。例えば、私たちの国民年金や厚生年金を管理・運用する年金積立金管理運用独立行政法人(GPIF)や、世界の主要な機関投資家は「分散投資」を実践することで、長期的に有利な資産運用を行っていると考えられます(図表3)。

[図表3]GPIFの基本ポートフォリオ

■世界の株式市場に「分散投資」できることを世界株インデックスに投資する理由に挙げる方は少なくないようですが、果たして、世界株インデックスはプロが実践する有利で効果的な「分散投資」になっているのでしょうか。具体的な数字で見てみましょう。

<米国株につれて上下しながら、長期リターンで見劣りする世界株インデックス>

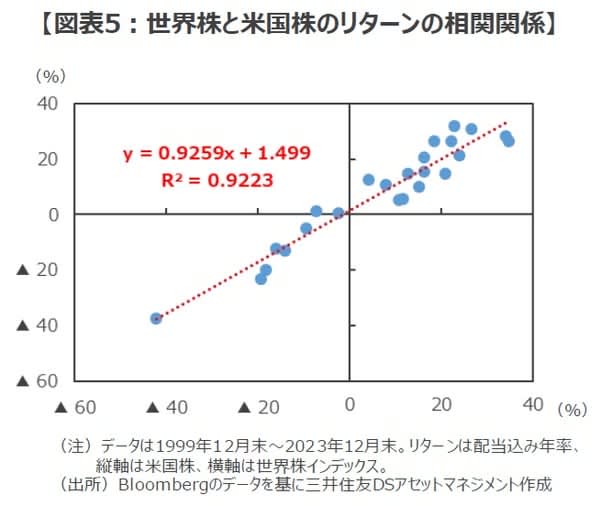

■1999年末から2023年末までの24年間の世界株インデックスと米国株の推移を見ると、年率リターン(配当込み)は直感的にも、また、統計的にも極めて高い連動性が確認できます。回帰分析の結果求められる相関関係の強さを示すRスクエア(相関係数の2乗、数値は最大+1~最小▲1)は約0.92となっており、米国株と世界株インデックスのリターンは高い確率で連動する動きを続けてきたことが確認できます(図表5)。

[図表4]世界株と米国株の推移

[図表5]世界株と米国株のリターンの相関関係

■こうして見ると、世界株インデックスへの投資は米国株だけに投資した場合と比べて、分散投資の効果はあまり見られません。ちなみに、世界株インデックスはこれまでの長期的なリターンでは残念ながら米国株に見劣りするため、これを「有利な分散投資」とする見方には、少々無理があるように思われます。

3. 「リスクオフ」で起こるダブルパンチ

■世界株インデックスを通じて世界の株式市場に「分散投資」していたつもりが、米国株に集中投資するのと大きな違いが無いことは既に見た通りです。このため、ひとたび米国株やここもとの米国株をけん引してきたマグニフィセント・セブン(アルファベット、アップル、メタ・プラットフォームズ、アマゾン・ドットコム、マイクロソフト、エヌビディア、テスラの7社のこと、以下M7)が変調をきたせば、世界株インデックスも大きな調整に見舞われる可能性がありそうです。

■世界株インデックスだけに投資を集中している場合に注意しなくてはならないのは、米国株や米国市場の大黒柱であるM7が調整するような局面では市場の不安心理が高まることで、多くの市場参加者がリスク資産への投資に及び腰となる「リスクオフ」の状態となり、円高リスクが高まる可能性があることです。

<「泣きっ面に蜂」世界株一本足打法を直撃する株安と円高のダブルパンチ>

■一般に、レバレッジ(借入れ)を活用して大きな相場を張るヘッジファンドなどの投機筋は、投資資金を金利の安い円で借り入れ、米ドルなどに交換してからリスク資産へ投資することが少なくありません。このため、「リスクオフ」の局面ではリスク資産を売却するとともに、円の借金を返済するため、米ドル売り円買いの取引が発生して円高が進行することが少なくありません。

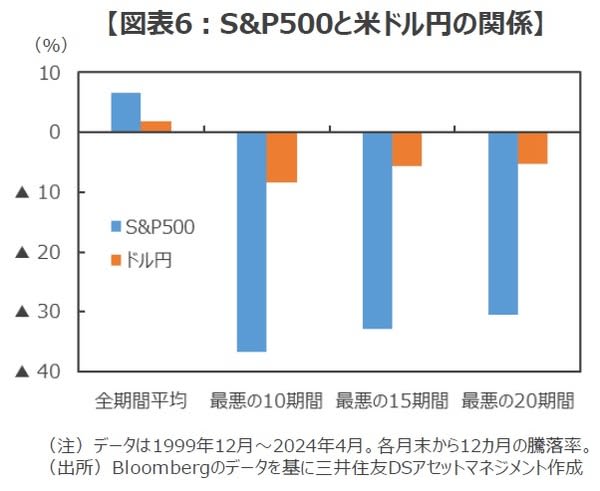

■具体的な数字で見てみましょう。1999年12月以降の各月末を起点としたS&P500種指数と米ドル円レートの12ヵ月の平均騰落率は、株式が6.6%のプラス、為替が1.9%のドル高となっています。一方、同期間内で米国株のリターンが最も悪かった20期間を取ると、為替の騰落率は平均▲5.2%の米ドル安となっています。更に、最悪の10期間の平均では▲8.3%の大幅なドル安となっています(図表6)。ただでさえ外国株の下落で辛いのに、為替まで円高ドル安に振れてしまうとまさに「ダブルパンチ」となり、保有資産は手ひどい痛手を被ることになりかねません。

[図表6]S&P500と米ドル円の関係

<プロも身構える危険な取引、円で借金して外貨建ての世界株に「一点張り」>

■ここで注意しておきたいのは、我々の老後資金は「円で必要になる」という事実です。仮に、老後をハワイで過ごすつもりであれば、将来の支出は米ドルとなるので米ドル建ての株式が多く入る世界株インデックスへの集中投資は大きな問題とはならないでしょう。しかし、老後は住み慣れた日本で過ごすつもりなら、危険なアンバランスが生じている可能性が高まります。

■老後資金は将来毎月出ていく予定のお金ですから、ある種の借金とみなすことができます。もし、全資産を世界株インデックスで運用していると、資産は全て外国通貨、借金は全て円、というアンバランスな状態になります。金融機関や自動車会社、総合商社など外国との取引や資金のやり取りを頻繁に行うプロの世界では、資産と負債の通貨のバランスを管理する資産・負債の総合管理(アセット・ライアビリティ・マネジメント、ALM)がリスク管理上極めて大切になります。そうした「プロの視点」からみると、円で借金をして外貨建ての世界株インデックスに一点張りする取引は、かなり「危険なポジション」のようにもみえます。

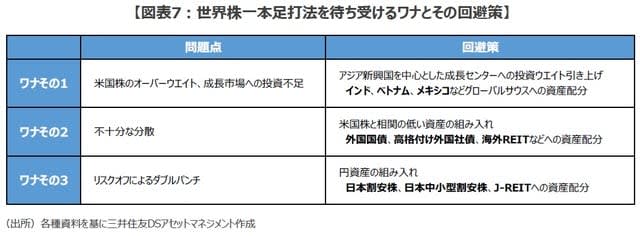

<世界株一本足打法を待ち構える3つのワナとその回避策>

■「米国株のオーバーウエイト」、「不十分な分散」、そして「リスクオフ局面でのダブルパンチ」といった、「世界株一本足打法」を待ち受ける3つのワナを回避するには、どうしたら良いのでしょうか。まず、米国株のオーバーウエイトの回避策ですが、世界経済の「成長エンジン」である新興国にしっかりと投資資金を振り分けることが考えられます。最近人気のインド、中国からの資本逃避の受け皿となっているベトナム、グローバル企業の米国への輸出基地となっているメキシコなど、いわゆる「グローバルサウス」へしっかりと資金を振り分けることが有力な回避策といえそうです。

[図表7]世界株一本足打法を待ち受けるワナとその回避策

■世界株インデックスが「分散投資」の観点で十分と考えにくいのは、世界の株式のなかでも米国株と連動して動く傾向がある株式を多く投資対象としているからにほかなりません。先に見たGPIFのように、プロの投資家が分散投資を行う場合は株式と連動性の低い債券を加えるのが基本形と考えられます。例えば、景気停滞が金利低下を通じて追い風となる国債や高格付けの社債は、一般に景気低迷による業績悪化が価格下落につながりやすい株式と組み合わせる有力な投資候補といえそうです。また、不動産投資信託(REIT)や実物資産を含むオルタナティブ投資なども、株式とは値動きが大きく異なるため、分散による「有利なポートフォリオ作り」に貢献してくれる投資対象・回避策といえそうです。

■そして、リスクオフによるダブルパンチを避け、ALMの観点から見た過度な為替リスクを緩和するには、円建ての資産である日本株やJ-REITなどが重要な投資候補といえそうです。なかでも、ハイテク・成長株のウエイトが大きい米国株との連動性が比較的低い日本の割安株、なかでも個社要因により株価が変動しやすい小型割安株は、ポートフォリオ全体の効率性を高める上で重要性な役割を果たしてくれそうです。

■世界株インデックスが「分散投資」の観点で十分と考えにくいのは、世界の株式のなかでも米国株と連動して動く傾向がある株式を多く投資対象としているからにほかなりません。先に見たGPIFのように、プロの投資家が分散投資を行う場合は株式と連動性の低い債券を加えるのが基本形と考えられます。例えば、景気停滞が金利低下を通じて追い風となる国債や高格付けの社債は、一般に景気低迷による業績悪化が価格下落につながりやすい株式と組み合わせる有力な投資候補といえそうです。また、不動産投資信託(REIT)や実物資産を含むオルタナティブ投資なども、株式とは値動きが大きく異なるため、分散による「有利なポートフォリオ作り」に貢献してくれる投資対象・回避策といえそうです。

■そして、リスクオフによるダブルパンチを避け、ALMの観点から見た過度な為替リスクを緩和するには、円建ての資産である日本株やJ-REITなどが重要な投資候補といえそうです。なかでも、ハイテク・成長株のウエイトが大きい米国株との連動性が比較的低い日本の割安株、なかでも個社要因により株価が変動しやすい小型割安株は、ポートフォリオ全体の効率性を高める上で重要性な役割を果たしてくれそうです。

<まとめに>

世界の株式市場に低コストで広く投資できる世界株インデックスは、わたしたちが長期の積立投資を行う際のとても便利な投資対象といってよいでしょう。一方で、この便利な世界株インデックスについては、「美しい誤解」があるように思われます。また、預金好きだった日本人が投資信託を通じて世界の株式に投資を始めたことは目を見張る進歩といえそうですが、「世界株インデックスさえやっていればOK」と高をくくっていると、思わぬリスクに足元をすくわれる可能性があります。こうした「世界株一本足打法」を待ちうけるワナを回避するには、世界経済の成長を取り込み、資産を分散し、為替リスクに備える賢いポートフォリオを組む必要がありそうです。

(2024年5月17日)

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『恐ろしい…「世界株指数さえ買っていれば大丈夫」という思い込み 世界株一本足打法を襲う“3つのワナ”【解説:三井住友DSアセットマネジメント・チーフグローバルストラテジスト】』を参照)。

白木 久史

三井住友DSアセットマネジメント株式会社

チーフグローバルストラテジスト