新しい少額投資非課税制度「新NISA」がスタートして4ヵ月以上が経った今。「興味はあるけど、今から始めても大して増えないんじゃないか…」と考えている人もいるかもしれません。しかし新NISAは、シニア世代から始めても、十分効果的な活用ができます。シニア世代に新NISAがおすすめできる理由について解説します。

そもそも新NISAとは

NISA(少額投資非課税制度)とは、株式・投資信託で得られた利益が非課税になる、個人の資産運用を支援する制度です。

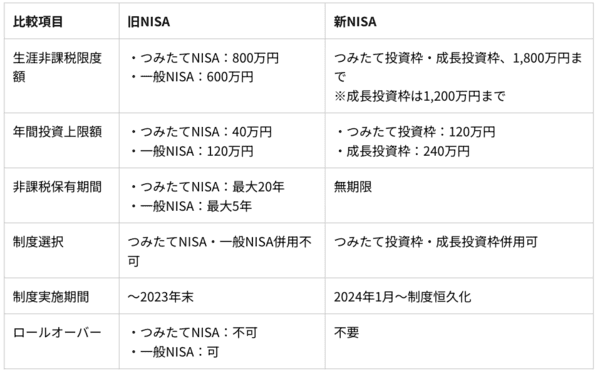

2024年1月から新NISAが開始され、大幅な制度内容の変更が行われました。変更点は表1を参考にしてください。

表1

なお、ロールオーバーとは、NISA口座の非課税期間満了後、保有中の金融商品を新しいNISA口座へ移す方法です。新NISAではロールオーバーが不要となり、旧NISAからのロールオーバーも不可となります。

新NISAの節税効果

旧NISAと同様、新NISAも対象年齢は18歳以上です。利用可能な年齢の上限は規定されておらず、定年後でも問題なく新NISAに申込できます。

基本的に65歳から受け取る公的年金(老齢基礎年金、老齢厚生年金)や、預貯金をうまく新NISAで運用すれば、老後資金が増大する可能性も十分考えられます。

新NISAを利用するシニアの方々が、元気で資産運用を継続する場合、相続税対策に有効活用できる可能性が高いです。

新NISAは非課税で、更に配当金や分配金が受けられます。この配当金や分配金は利用者本人の資産とすれば、利用者の死後、相続財産となり相続税の課税対象となります。

しかし、生前贈与で家族1人につき年間110万円ずつ配当金等を贈与すれば、原則として受贈者(配当金等と受け取った人)へ贈与税は課されません(暦年贈与)。この方法で利用者本人の生活資金を残しつつ贈与していけば、相続財産を減少させ、相続税の軽減を図れます。

ただし、贈与者(新NISA利用者)が亡くなる7年前までの生前贈与は、相続税の対象(生前贈与加算)となるので注意が必要です。生前贈与をすると決めたら、なるべく早い内に家族へ贈与していきましょう。

堅実な投資で老後資産も長持ち

新NISAでは、所得税等が課税されずに最大1,800万円を無期限で投資できるようになりました。

特に成長投資枠(最大1,200万円まで)を使い、比較的リスクが低い国内債券ファンド、為替ヘッジ付き外国債券ファンドへの長期の投資が可能です。コツコツ貯めてきた資金を「できるだけリスクの軽減を図りながら堅実に運用したい」と考えるシニアの方々も十分効果的な活用ができます。

当然、運用益(配当金や分配金)も非課税であり、堅実な投資をすれば老後資産も長持ちすることでしょう。

シニア世代に適した投資商品の選び方

新NISAで投資できる商品

投資できる商品は大きく分けて「投資信託」「国内株式」「外国株式」の3つがあります。

(1)投資信託:つみたて投資枠・成長投資枠

・株式型:株式に分散投資

・債券型:安定的な利回りを期待できる

・バランス型:株式・債権へバランス良く投資

・コモディティ型:金・原油等の商品市況に投資

(2)国内株式:成長投資枠

・国内株式:配当や株主優待を重視する利用者におすすめ

・J-REIT:少額で不動産投資

・国内ETF(上場投資信託):日経平均株価・東証株価指数(TOPIX)等の動きに連動する運用成果を目指す

(3)海外株式:成長投資枠

・外国株式:世界の有名企業に投資

・海外ETF:国際分散投資

シニア世代の投資は、ハイリスクではあるが短期に大きな利益を得る運用より、資産を減らさず、資産の寿命を延ばす運用が求められます。当然、退職金があるからと一括購入をするのは避け、資金を分けて購入しましょう。

投資する商品は、値動きの激しい株式やREIT(不動産投資)ではなく、国内・海外の債券が最適です。株式に魅力を感じる場合でも、投資先を全部株式にするのではなく「株式○%、債権○%」というように分散投資を心がけ、リスクの軽減を図ります。

新NISA運用者が亡くなった場合はどうなるのか

新NISAは相続財産の対象となります。

含み益をもつNISA商品は相続開始時点で税金がかからないものの、相続人が被相続人から引き継いだ投資商品を非課税のまま保有し続けるのは不可能です。相続開始時点で被相続人のNISA口座は終了し、相続人の一般口座か特定口座に相続時の時価で移管します。

そのため、NISA口座の投資商品の売却時、相続以降で発生した含み益には、税金がかかってしまいます。

新NISA運用者が亡くなった際に必要な相続手続き

被相続人が亡くなった際、本人のNISA口座を放置しては、売却も、配当金・分配金の受け取りもできません。次の方法で相続手続きを進めていきます。

1.相続人は相続発生後、遅滞なく金融機関へ「非課税口座開設者死亡届出書」等の書類を提出

2.被相続人のNISA口座内の投資商品を相続人の口座へ移管したいなら、金融機関に「相続上場株式等移管依頼書」を提出

なお、被相続人のNISA口座および相続人の特定口座は、同一の金融機関にしなければいけません。

また、同一銘柄の株式等は、特定口座・一般口座に分けて移管ができず、同一の口座に移管します。

シニア世代が新NISAを利用する際に考えられるリスク

新NISAのリスク

比較的リスクの少ない債券等を選んでも、投資を行う以上「元本割れのリスクが全く起きない」とは言い切れません。

利用者の誰もが、潤沢な利益を得られるわけではない点に注意しましょう。元本保証は無いのが新NISAの大きなデメリットといえます。

利用を開始すると、投資対象は値動きのある株式・投資信託であるため、経済の動向によっては値下がりも十分想定されます。

「定期預金と似たようなもの」と誤解したまま運用すれば、元本割れが発生した事態に慌ててしまう可能性もあるでしょう。新NISAの仕組みを良く知ったうえで、利用するかどうかを慎重に検討する必要があります。

投資を行う際の心がけ

シニアの方々が新NISAを利用する場合、リスクが高い商品(例:先進国株式型、ナスダック100等)を避ける他、投資はすぐ使う予定のない余裕資金の範囲内で行いましょう。生活費等を新NISAに回すと、老後の生活資金が枯渇する可能性もあります。

また、新NISAで初めて資産運用するシニアの方々は、まず少額から投資を始めた方が無難です。

つみたて投資枠では毎月1,000円から利用できるものもあり、少額の金融商品で様子をみて、ある程度値動きに慣れたならば、徐々に金額を増やすのが良い方法です。