Die ETFs Short S&P 500 (SH) und UltraShort S&P 500 (SDS) sind in diesem Jahr stark eingebrochen, da US-Aktien ihren starken Aufwärtstrend fortsetzten. Ihre Gesamtrenditen beliefen sich 2023 auf minus 8,85 % bzw. minus 17,8 % und in den letzten 12 Monaten auf 19,95 % bzw. 36,47 %. Im Gegensatz dazu ist der S&P 500-Index im vergangenen Jahr um 11,5 % bzw. 26 % gestiegen.

Der S&P 500-Index hat sich gut entwickelt

Der S&P 500 -Index ist einer der Indizes mit der besten Performance weltweit. Er wurde 1957 eingeführt und lag zu Beginn bei 44,60 USD. Heute ist der Index auf über 5.300 USD gestiegen, was bedeutet, dass eine Investition von 1.000 USD am ersten Tag fast 94.000 USD wert wäre.

Der Index hat sich weiterentwickelt und besteht nun aus den größten Unternehmen der Welt, wobei die sechs größten eine Marktkapitalisierung von 13,4 Billionen US-Dollar oder 47 % des US-BIP haben. Er besteht aus den weltweit wichtigsten Unternehmen wie Amazon, Microsoft und Apple.

Vor allem zeigt ein genauerer Blick auf den Fonds, dass er nach großen Einbrüchen immer steigt und sich erholt. Er erholte sich von der asiatischen Währungskrise 1997, der Dotcom-Blase, der globalen Finanzkrise und dem Beginn der Covid-19-Pandemie.

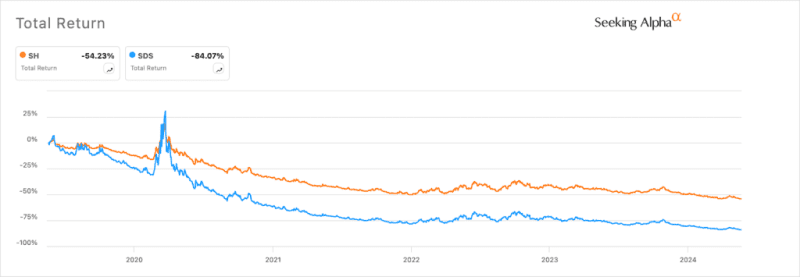

SDS vs. SH ETF-Diagramme

Short-S&P-500-ETFs sind riskant

Daher war die Investition in die SH- und SDS-ETFs eine der schlechtesten Investitionen an der Wall Street, da die beiden in den letzten fünf Jahren 57 % bzw. 85 % verloren haben. Im Gegensatz zu anderen Long-ETFs wie SPY und VOO, die eine Kostenquote von 0,03 % haben, liegen diese beiden bei 0,88 % bzw. 0,90 %. Das macht sie zu einer der teuersten Möglichkeiten, pleite zu gehen.

Der SH ETF zielt darauf ab, eine tägliche Rendite zu erwirtschaften, die -1 % der täglichen Performance des S&P 500 entspricht. Der SDS ist ein ähnlicher Fonds, mit dem einzigen Unterschied, dass er eine -2-fache tägliche Performance des Index anstrebt. Beispielsweise stieg der VOO ETF am Montag um 0,10 %, während der SH und der SDS um 0,08 % bzw. 0,016 % fielen.

Diese ETFs könnten aus drei Hauptgründen weiter fallen. Erstens besteht die Hoffnung, dass die Zentralbanken in den Industrieländern bald mit Zinssenkungen beginnen werden. Zinssenkungen werden einen Boom für Aktien auslösen, da sie zu einer Umschichtung von Anleihen in Aktien führen werden. Investoren haben über 6 Billionen Dollar in US-Geldmarktfonds investiert.

Zweitens geht es den amerikanischen Unternehmen gut. Das jüngste Gewinnwachstum betrug 5,4 %, den höchsten Stand seit dem zweiten Quartal 2022. Die meisten Unternehmen, darunter wichtige Namen wie Microsoft, Amazon und Exxon Mobil, veröffentlichten starke Ergebnisse.

S&P 500 Index-Chart

Schließlich unterstützen die technischen Daten den S&P 500. Auf dem obigen Chart sehen wir, dass der Index über das entscheidende Widerstandsniveau bei 5.267 USD gestiegen ist und damit das Double-Top-Muster ungültig gemacht hat. Er ist auch über alle gleitenden Durchschnitte gesprungen, was auf weitere Gewinne hindeutet.

Sollte dies passieren, wird der Index wahrscheinlich auf den wichtigen Widerstand bei 6.000 USD steigen. Tatsächlich ist Mike Wilson von Morgan Stanley, ein führender Bär, kürzlich optimistisch geworden.

The post SH- und SDS-Analyse: Das spricht gegen diese S&P 500 ETFs appeared first on Invezz