Les ETF Short S&P 500 (SH) et UltraShort S&P 500 (SDS) ont fortement plongé cette année alors que les actions américaines ont poursuivi leur forte tendance haussière. Leurs rendements totaux en 2023 s’élevaient à moins 8,85 % et à moins 17,8 % en 2023 et de 19,95 % et 36,47 % au cours des 12 derniers mois. En revanche, l’indice S&P 500 a augmenté de 11,5 % et 26 % au cours de l’année écoulée.

L’indice S&P 500 s’est bien comporté

L’indice S&P 500 a été l’un des indices les plus performants au monde. Il a été créé en 1957 et a commencé à une valeur de 44,6 $. Aujourd’hui, l’indice a bondi à plus de 5 300 $, ce qui signifie qu’un investissement de 1 000 $ le premier jour vaudrait près de 94 000 $.

L’indice a évolué et est désormais composé des plus grandes entreprises du monde, les six plus grandes ayant une capitalisation boursière de 13 400 milliards de dollars, soit 47 % du PIB américain. Il est composé des entreprises les plus importantes au monde comme Amazon, Microsoft et Apple.

Plus important encore, un examen plus attentif du fonds montre qu’il augmente et se redresse toujours après de fortes baisses. Elle s’est remise de la crise monétaire asiatique de 1997, de la bulle Internet, de la crise financière mondiale et du début de la pandémie de Covid-19.

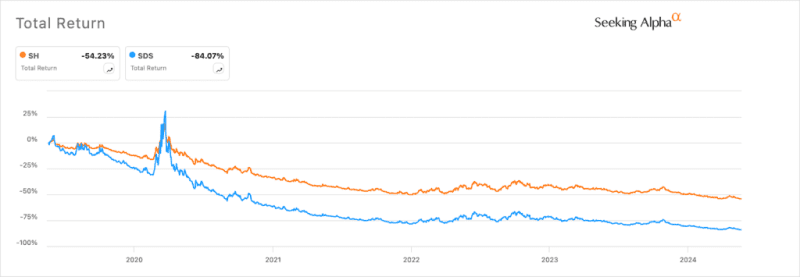

Graphiques SDS et SH ETF

Les ETF courts du S&P 500 sont risqués

Par conséquent, investir dans les ETF SH et SDS a été l’un des pires investissements à Wall Street puisque les deux ont perdu respectivement 57 % et 85 % au cours des cinq dernières années. Contrairement à d’autres ETF longs comme SPY et VOO, qui ont un ratio de frais de 0,03 %, ces deux-là ont 0,88 % et 0,90 %. Cela en fait l’un des moyens les plus coûteux de faire faillite.

L’ETF SH vise à générer un rendement quotidien qui correspond à -1% de la performance quotidienne du S&P 500. Le SDS est un fonds similaire, à la seule différence qu’il vise -2x la performance quotidienne de l’indice. Par exemple, l’ETF VOO a augmenté de 0,10 % lundi tandis que le SH et le SDS ont baissé respectivement de 0,08 % et 0,016 %.

Ces ETF pourraient continuer à baisser pour trois raisons principales. Premièrement, on espère que les banques centrales des pays développés commenceront bientôt à réduire leurs taux d’intérêt. Les baisses de taux constitueront un boom pour les actions, car elles entraîneront une rotation des obligations vers les actions. Les investisseurs ont investi plus de 6 000 milliards de dollars dans des fonds du marché monétaire américain.

Deuxièmement, les entreprises américaines se portent bien, avec une récente croissance des bénéfices de 5,4 %, son plus haut niveau depuis le deuxième trimestre 2022. La plupart des entreprises, y compris des noms clés comme Microsoft, Amazon et Exxon Mobil, ont publié de solides résultats.

Graphique de l’indice S&P 500

Enfin, les données techniques soutiennent le S&P 500. Sur le graphique ci-dessus, nous voyons que l’indice a dépassé le niveau de résistance crucial à 5 267 $, invalidant la tendance à double sommet. Il a également dépassé toutes les moyennes mobiles, ce qui laisse présager davantage de gains.

Si cela se produit, l’indice atteindra probablement la résistance clé à 6 000 $. En fait, Mike Wilson de Morgan Stanley, l’un des principaux baissiers, est récemment devenu optimiste.

The post Analyse SH et SDS : les arguments contre ces ETF S&P 500 appeared first on Invezz