6割強が増収達成、一方で338社が倒産

コロナ禍で激変した需要などに対応し、新分野進出や事業転換、事業再生への補助金を支援する「事業再構築補助金」。2021年3月の第1回公募開始から2023年10月に締め切った第11回まで約7万8,000社が採択された。採択された企業のうち、東京商工リサーチ(TSR)の企業データベース(390万社)と採択企業をマッチングすると、法人は6万7,018社だった。このうち、直近業績が判明した企業の64.4%が増収を達成、78.9%が黒字だった。補助金の効果は出ているが、一方で338社の企業が倒産に追い込まれたことがわかった。

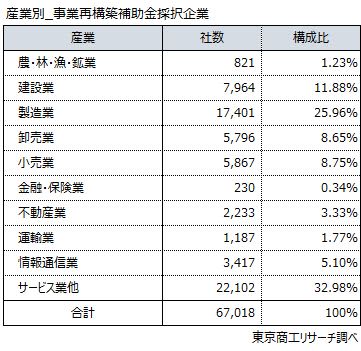

採択企業は、飲食店を含むサービス業他が2万2,102社(同32.9%)が最多で、製造業の1万7,401社(同25.9%)、建設業の7,964社(同11.8%)の順だった。

事業再構築補助金は、多くの企業に利用されているが、採択企業のうち338社の倒産が判明した。倒産企業の事業計画は、トレンドを追ったテイクアウトへの進出やIT化が目立つ。事業再編や効率化を目指しても、計画通りに進むとは限らない。倒産企業は負債が膨らむ傾向にあり、実効性のあるシビアな事業計画の策定が求められる。

※本調査は、事務局が公表した事業再構築補助金採択企業リストを基に、TSR企業データベース390万社とマッチングし、分析した。

※複数回の採択企業は、重複を排除した。分析のうち、業績は法人のみ、倒産は個人事業主も一部含めた。

※採択企業が合併した場合、業績分析は採択当時の企業、倒産は合併後で分析した。

採択法人6万7,018社を分析

採択された法人を産業別に分析した。

最多はサービス業他の2万2,102社(構成比32.9%)だった。続いて、製造業1万7,401社(同25.9%)、建設業7,964社(同11.8%)、小売業5,867社(同8.7%)、卸売業5,796社(同8.6%)、情報通信業3,417社(同5.1%)、不動産業2,233社(同3.3%)、農・林・漁・鉱業821社(同1.2%)、金融・保険業230社(同0.3%)の順だった。

サービス業他と製造業で合計3万9,503社(同58.9%)と全体の約6割を占め、2産業の突出ぶりが目立つ。

業種別(中分類)の最多は飲食店

細かい業種別の最多は、飲食店の6,860社(構成比10.2%)だった。コロナ禍で生活様式が変化し、テイクアウトなどの対応を進めた飲食店が多かったようだ。

次いで、総合工事業の3,530社(同5.2%)、金属製品製造業の3,221社(同4.8%)、職別工事業の2,864社(同4.2%)、専門サービス業の2,744社(同4.0%)と続く。

業歴別は10年以上30年未満が37.7%

業歴別では、最多が10年以上30年未満の2万5,292社(構成比37.7%)。次いで、30年以上50年未満の1万4,587社(同21.7%)、3年以上10年未満の1万4,337社(同21.3%)、50年以上100年未満の1万2,412社(同18.5%)と続く。

企業情報は最新データを用いているため採択時より業歴が長くなるケースもあるが、業歴の浅い企業より一定の業歴を重ねた企業が多いことがわかった。

2期連続で増収増益を達成

事業再構築補助金の採択企業と東京商工リサーチの企業データベースをマッチングし、業績が3期連続で比較できる2万555社を対象に分析した。

2023年(1~12月期)の売上高合計は24兆3,055億円(前年比9.5%増)と増収だった。また、最終利益も5,583億円(同14.0%増)で、2期連続で増収増益を達成した。

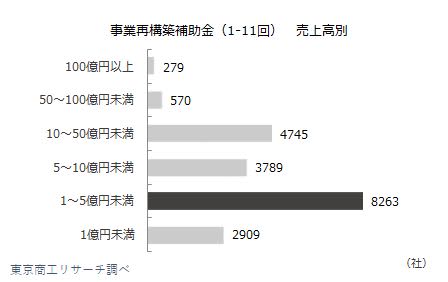

売上高1億円以上5億円未満が40.1%

3期連続で比較できる2万555社を対象にした 最新期(2023年)の売上高別では、最多が1億円以上5億円未満の8,263社(構成比40.1%)だった。

次いで、10億円以上50億円未満4,745社(同23.0%)、5億円以上10億円未満3,789社(同18.4%)、1億円未満2,909社(同14.1%)、50億円以上100億円未満570社(同2.7%)で、100億円以上も279社(同1.3%)あった。

増収が6割を上回り 64.4%

3期連続で比較できる2万555社を対象にした増減収別では、最新期(2023年)は増収が64.4%、減収が29.3%だった。

前期(2022年)は増収が63.4%、減収が30.8%で、最新期は前期と比べ、増収は1.0ポイント増、減収は1.5ポイント減で、増収企業の比率が上昇した。

TSRが保有する採択企業以外も含めた全社データでは、最新期の増収は52.0%、減収は36.2%で、採択企業での増収の割合の高さが際立った。

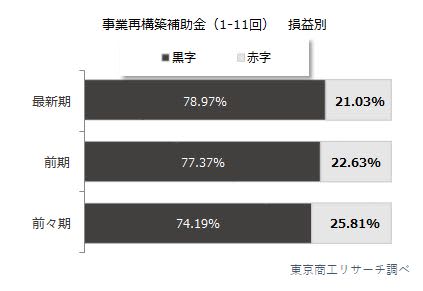

採択企業2万555社 損益別

最終利益を比較した損益別では、最新期は黒字が78.9%、赤字は21.0%だった。採択企業の前期は黒字が77.3%、赤字が22.6%だった。黒字は、前期から1.6ポイント上昇した。

全社データでは、黒字が74.6%、赤字が24.5%で、黒字は採択企業が4.3ポイント高かった。

採択企業2万555社 対前年増減益別

最終利益の増減益別では、最新期は増益が49.3%、減益が43.8%だった。全社データは、増益が44.5%、減益が43.3%で採択企業の方が増益が4.8ポイント高かった。

だが、採択企業の前期は、増益が51.2%で、最新期が前期から1.9ポイント低下し、物価高などの影響を受けている可能性がある。

採択企業の倒産推移

採択企業のうち、倒産企業(負債1,000万円以上、2024年4月末時点)を抽出した。倒産社数は全体で338社が判明した。

倒産の推移は、2021年が7社、2022年は56社、2023年は189社と増加。2024年は4月末までで86社が判明し、2023年を上回るペースで推移している。

倒産企業はサービス業が最多

倒産企業の産業別では、サービス業他が158社(構成比46.7%)で最多だった。次いで、建設業と製造業が各44社(同13.0%)、卸売業の34社(同10.0%)、小売業の31社(同9.1%)と続く。

2023年度の全国企業倒産(負債1,000万円以上、9,053社)の産業別との比較では、サービス業他で採択企業の構成比が13.0ポイント高かった。

採択企業全体で、最多だったサービス業他の構成比は32.9%だが、倒産はその構成比を大きく上回る。サービス業他の事業計画の策定方法や実現性の審査など、あらためて検証する必要がある。

採択企業 倒産企業の原因別

倒産企業の原因別では、最多は「販売不振」の249社(構成比73.6%)と7割超を占めた。次いで、赤字累積の「既往のシワ寄せ」が39社(同11.5%)、連鎖倒産の「他社倒産の余波」が15社(同4.4%)、放漫経営のうち「事業上の失敗」が12社(同3.5%)と続く。

2023年度の全国企業倒産(負債1,000万円以上、9,053社)は、「販売不振」の構成比が73.1%、「既往のシワ寄せ」が同10.9%、「他社倒産の余波」が同5.6%、「事業上の失敗」は同4.0%だった。採択企業との、大きな開きはなかった。

採択企業 倒産企業の形態別

倒産企業の形態別では、「破産」が308社(構成比91.1%)と9割超を占めた。次いで、「取引停止処分」が12社(同3.5%)、民事再生法が11社(同3.2%)、特別清算が6社(同1.7%)、会社更生法が1社(同0.3%)だった。

採択企業は、小規模事業者が多く、再建の目処が立たず、破産を選択する企業が多いようだ。

採択企業 倒産企業の負債額別

倒産企業の負債額別では、最多が1億円以上の133社(同39.3%)、次いで1千万円以上5千万円未満の85社(同25.1%)、5千万円以上1億円未満の61社(同18.0%)、5億円以上10億円未満が34社(同10.0%)、10億円以上が25社(同7.4%)の順だった。

2023年度の全国企業倒産との比較では、採択企業の方が1億円以上5億円未満の構成比が19.1ポイント高かった。積極的な投資などで負債が膨らんだ可能性がある。

事業再構築補助金の採択企業は、業績が成長している企業が多く、事業の再構築を通じた取り組みに効果が出ているようだ。ただ、販売不振による倒産企業も増えており、実現性が伴う事業計画の策定が課題となってきた。

また、認定支援機関についても検証が必要だ。5月24日、大阪地裁に破産を申請した北浜グローバル経営(株)(TSR企業コード:576763128、法人番号:7120001173735、大阪市北区)は、採択企業の認定支援機関として315社を支援していた。同社によると、「申請支援サービスが提供できない状況となった」とし、これから申請する企業の一部で影響が出ているようだ。

7月26日まで第12回、事業再構築補助金(サプライチェーン強靭化枠を除く)を公募している。物価高や人手不足、賃上げ、金利上昇などから5月の倒産件数は11年ぶりに月間1,000件を上回った。倒産が増加するなか、事業再編など思い切った再構築を支援する事業再構築補助金の役割の重要性が高まっている。