令和6年度税制改正により、令和6年分の所得税・住民税について特別控除である「定額減税」が実施されることになりました。定額減税が実施される趣旨としては「国民所得の伸びが物価上昇を上回る状況」をつくることにあるとされています。

定額減税の恩恵が充分に受けられない場合は2パターンある?

定額減税とは、簡単にいいますと「定額減税」によって令和6年分の所得税と住民税より一定額が減税される、ということになります。 ところが定額減税の恩恵が充分に受けられない場合もあります。大きく分けて以下の2パターンが考えられます。 ①そもそも減税されるべき税金がない ②定額減税を差し引くべき源泉所得税額(つまり給与から天引きされる所得税額)、個人住民税所得割額より大きくなるため差し引きしきれない税金が残る

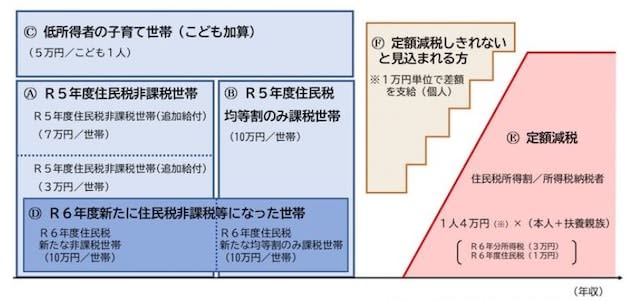

この2パターンのように定額減税の恩恵が充分に受けられない場合においては給付金が受け取れることになっています。具体的にどのような場合に、減税ではなく、給付金がもらえるのかをイメージ図をもとに整理していきましょう。

「①そもそも減税されるべき税金がない」に該当する場合は給付金がもらえる

「①そもそも減税されるべき税金がない」に該当する、給付金がもらえる世帯はイメージ図の(A)~(D)です。以下で詳しく説明します。

(A)2023(令和5)年度の住民税非課税世帯

まず、図の(A)の部分についてです。これは、2023(令和5)年度分の個人住民税均等割が課されていない方のみで構成される世帯の世帯主に、1世帯当たり7万円が給付されることを表しています。 2023(令和5)年度分の個人住民税均等割が課されていない方のみで構成される世帯の世帯主には、2023(令和5)年7月から11月に給付した3万円と合わせて合計10万円が給付されることとなります。 2023(令和5)年度分の個人住民税は、2022(令和4)年1月1日~12月31日までの所得の状況に基づき2023(令和5)年6月ごろに個人住民税の納税通知書・特別徴収税額通知書が送付されていますが、多くの市区町村において、住民税非課税世帯の場合、納税通知書の送付はされませんので、それで判断することになるでしょう。

(B)2023(令和5)年度の住民税均等割のみ課税世帯

図の(B)の部分ですが、2023(令和5)年度分の個人住民税均等割のみが課される世帯に対し、1世帯10万円が給付されることを表しています。 住民税には大部分を占める所得割、つまり儲けにかかる部分と、均等割、つまり人数で均等に割った部分に分かれるので一言に「住民税が課されない」といったケースでも、以下の2つがあるのです。 ・所得割&均等割がともに課されないケース ・所得割は課されないが均等割が課されるケース

(C)低所得の子育て世帯

上記(A)か(B)のパターンにあてはまり、18歳以下の児童がいる世帯については児童1人当たりにつき5万円が給付されます。これが図の(C)の部分です。

(D)2024(令和6)年度、新たに住民税非課税になった世帯

住民税というのは前年の所得の状況に基づいて本年かかるというのが原則です。 したがって、2024(令和6)年度分の個人住民税は、2023(令和5)年1月1日~12月31日の所得の状況に基づいて課されるので、「2023(令和5)年度分の個人住民税は課されたが、2024(令和6)年度分の個人住民税については非課税世帯になった」というケースも想定されます。 このような場合、つまり、所得割・均等割がともに課されないケースであっても、所得割は課されないが均等割が課されるケースであっても、2024年に新たに住民税非課税になった世帯に対して1世帯当たり10万円が給付されます。 これが上記の(D)の部分です。 なお、上記の低所得の子育て世帯への「子ども加算」については、(A)、(B)のパターンはもちろんのこと、こちらの(D)のパターンでも加算給付を受けることができます。子ども加算は対象の児童1人あたり5万円になります。

「②定額減税が差し引くべき源泉所得税額より大きくなるため差し引きしきれない税金が残る場合」の給付金とは

ここからは「②定額減税が差し引くべき源泉所得税額より大きくなるため差し引きしきれない税金が残る」ケースについて解説します。

(F)定額減税しきれない場合

2024年6月から定額減税が実施されますが、納税者本人と配偶者、扶養親族の数から算定される定額減税可能額が、定額減税を行う前の所得税額・個人住民税所得割額を上回っており、定額減税しきれないと見込まれる場合は、個人住民税を課税する市区町村が定額減税しきれない差額を給付します。 図では(F)定額減税しきれない場合と見込まれる方という部分が該当します。 たとえば、本人、配偶者、子ども1人といった場合には所得税の定額減税可能額は、 ・30,000円(本人分)+30,000円×2名(同一生計配偶者と扶養親族の分)=90,000円 と算定され、同じく住民税の定額減税可能額は、 ・10,000円(本人分)+10,000円×2名(同一生計配偶者と扶養親族の分)=30,000円 と算定されるため、所得税と住民税をあわせた定額減税可能額は 120,000円となります(注)。 (注)住民税の定額減税額は、 ・本人(日本国内に住所がある「居住者」に限ります)……10,000円 ・同一生計配偶者および扶養親族(いずれも日本国内に住所がある「居住者」に限ります)……1人につき10,000円 がベースとなります つまり、本来は所得税と住民税をあわせて120,000円の節税になるところ、差し引くべきもととなる所得税額と住民税額の合計額が95,500円だった場合で考えてみましょう。 このような場合、24,500円(120,000円-95,500円)が所得税および住民税からも差し引ききれない定額減税額として残ることになるのですが、このような場合も給付金で措置されます。 この場合の給付金は万円単位切り上げでいい、とされていますので、給付金額は30,000円となります。

定額減税の給付金については詐欺が発生する可能性も? 注意が必要

以上のように、実際に定額減税の恩恵が充分に受けられず、給付金が支給されるケースは(A)~(F)と、多種多様となっています。 このため定額減税に関してはさまざまな詐欺が発生する可能性も想定されています。 たとえば、以下のような手口の詐欺が考えられるでしょう。 ・ATM(銀行、コンビニなどの現金自動預払機)の操作を依頼された ・給付金の支給に関する手数料などの振込を求められた ・金融機関の口座番号や暗証番号等などの個人情報を電話等で聞き出された ・送られきたメール上のURLをクリックしたら申請手続きを求められた 上記のようなメールやSMS、電話がかかってきた場合は、定額減税の給付をよそおった詐欺である可能性が高いので、充分に注意したいものです。 文:田中 卓也(税理士) 都内税理士事務所にて13年半の勤務を経て、開業。事業計画の作成・サポートを中心に、経営相談、キャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・事業承継対策など多岐にわたる業務をおこなう。 (文:田中 卓也(税理士))