予想より弱い米CPI(消費者物価指数)の影響で、米金利が低下し、日米金利差が縮小したにもかかわらず、投機的円売りの動きが続いた、先週の「米ドル/円」。一時は、1ドル=158円台まで円安拡大したものの、その後失速し、日銀会合後に早々に円高傾向となったのは、マネックス証券・チーフFXコンサルタントの吉田恒氏によると、「投機的円売りの“行き過ぎ懸念”の強まり」が要因となっているようです。今週の相場の展開予測とあわせて、詳しく見ていきましょう。

6月18日~6月24日の「FX投資戦略」ポイント

〈ポイント〉

・先週は、予想より弱いCPIの結果なども「黙殺」され、投機的円売りが続き、日銀会合後は、158円を突破した。

・ただし、日銀会合後の円安もすぐに行き詰まり。投機的円売りも「行き過ぎ」懸念が強くなってきた可能性あり。

・投機的円売りのさらなる円安をもたらす余力にも限りがありそう。円売りの調整が本格化した場合は、円高に戻す可能性もある。今週の米ドル/円は155~158.5円で予想。

先週の振り返り=日銀会合後に一時158円台まで円安拡大

先週の米ドル/円は、5月の米CPI(消費者物価指数)、PPI(生産者物価指数)が予想より弱い結果となったことで、米金利が低下し、日米金利差の「米ドル優位・円劣位」が縮小したことで、下落する場面もありましたが、すぐに上昇の流れに戻すと、金曜日の日銀金融政策決定会合の後から、158円台へ一段高となりました(図表1参照)。

[図表1]米ドル/円の日足チャート(2024年4月~) 出所:マネックストレーダーFX

先週のような米ドル/円の上昇は、日米金利差からは、大きくかい離したものでした。これは、CPIなどが予想より弱かったことから、米金利は比較的大きく低下し、日米10年債利回り差の米ドル優位・円劣位も、一時は2月初め以来の水準まで縮小しましたが、それに対する米ドル安・円高の反応が、極めて限られたためです(図表2参照)。

[図表2]米ドル/円と日米10年債利回り差(2024年1月~) 出所:リフィニティブ社データよりマネックス証券が作成

日米金利差の米ドル優位・円劣位の縮小にもかかわらず、米ドル高・円安が広がったのは、投機筋による米ドル買い・円売りが、継続していたことが大きかったのではないでしょうか。

ヘッジファンドなどの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、売り越し(米ドル買い越し)が、11日現在で13.8万枚となり、1週間前に比べて0.6万枚と小幅に増加しました。日米金利差の米ドル優位・円劣位の縮小でも、投機筋による米ドル買い・円売りが続いたことで、米ドル高・円安が広がったと考えられます(図表3参照)。

[図表3]CFTC統計の投機筋の円ポジションと米ドル/円(2024年1月~) 出所:リフィニティブ社データよりマネックス証券が作成

それではなぜ、日米金利差の「円劣位」が縮小しても、投機筋による米ドル買い・円売りは続いたのか?

1つには、確かに日米金利差の「円劣位」は縮小したものの、それでも日米10年債利回り差でなお、3.2%以上の大幅な円劣位は、円買いには不利な一方、円売りには有利なことが変わらないためでしょう。そして、先週の場合はもう1つ、日銀の金融政策決定会合を金曜日に控えていたという事情の影響もあったかもしれません。

日銀の金融政策決定会合後に「円売り」が続かなかったワケ

4月下旬に実施された、前回の金融政策決定会合の後、一気に160円へ向かう大幅円安が起こったことに象徴されるように、最近は日銀関連のイベントが円安材料になることが、目立っていました。このため、日銀会合まで円売りを試す状況が維持され、弱いCPIなどの米ドル売り材料は「黙殺」された形になった可能性はあったのではないでしょうか。

その日銀会合では、注目された国債購入の減額を決めたものの、具体策は、次回会合に先送りとなりました。これを受けて、10年債利回りなど日本の金利は低下し、米ドル/円も一時158円台まで一段の米ドル高・円安となりました。ただし、比較的早い段階で米ドル高・円安も行き詰まり、逆に一時は157円割れへ米ドル安・円高に戻すところとなりました。なぜ、日銀会合後の円売りトライは続かなかったのか?

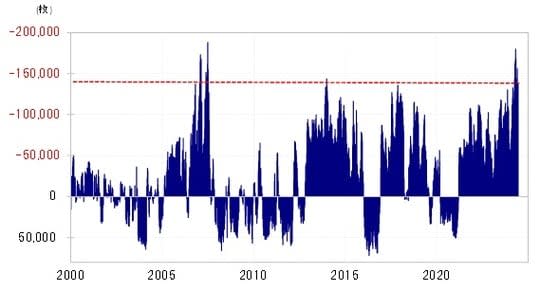

CFTC統計の投機筋の円売り越しは、11日現在で13.8万枚でしたが、円売り越しがこれを上回ったのは、2000年以降で見ても、2006~2007年と最近という、とても少ないものでした(図表4参照)。

[図表4]CFTC統計の投機筋の円ポジション(2000年~) 出所:リフィニティブ社データよりマネックス証券が作成

12日以降の米ドル/円の値動きなどからすると、そこからさらに円売り越しは増加していた可能性が高そうですから、日銀会合を迎えた段階で、投機筋は米ドル買い・円売りの「行き過ぎ」懸念がかなり高くなっていた可能性がありそうです。今回、日銀会合後の円売りトライが、意外に早い段階で行き詰まったのは、すでに円売りが「行き過ぎ」となっていた影響が、大きかったのではないでしょうか。

今週の注目点=投機的円売りは続くのか、調整に転じるか?

FOMC(米連邦公開市場委員会)、日銀会合、そして米CPI発表など、注目イベントが目白押しだった先週に比べると、今週は、マーケットの注目度が相対的に低下しそうです。とはいえ、米小売売上高など、米景気指標の発表が多く予定されていることから、その結果にどのように反応するかが注目されます。

ただ、すでに見てきたように、先週は、CPIが予想より弱くても、米ドル売りの反応は限られるといった具合に、日米金利差の大幅な「米ドル優位・円劣位」を拠り所とした、投機筋による円売りが続くか否かが、米ドル/円の行方を左右している印象が、一段と強まりました。その意味では、今週の米ドル/円の行方も、投機的円売りの動向が、最大の鍵になりそうです。

投機的円売りは、すでに見てきたように、「行き過ぎ」の懸念も強くなってきたと見られることから、さらなる円安をもたらす余力は限られ、むしろ調整が本格化した場合は、円高への動きを後押しする可能性もあります。

米ドル/円は、4月下旬に160円を付けたあとの日本の通貨当局による、米ドル売り介入を受けて急落後、超えられなかった158円を、先週金曜日の日銀会合後に、一時的に超えました。この米ドル高値を更新できるようなら、さらなる米ドル高・円安を模索することも考えられるでしょう。

ただし、米ドル高値を更新できなかった場合は、160円の「一番天井」に続く「二番天井」を確認したこととなり、米ドル買い・円売りに大きく傾斜したポジションの調整が広がりやすくなる可能性があります。

以上を踏まえ、今週の米ドル/円の予想レンジは、155~158.5円で想定します。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。