贈与税とは?

贈与税とは、個人からの贈与により財産を取得したときにかかる税金のことをいいます。なお、法人からの贈与により財産を取得した場合には、贈与税ではなく所得税がかかります。

<贈与税の計算方法>

贈与税は、その年の1月1日から12月31日までの1年間に贈与を受けた財産の価額の合計額に対して課税されるものです。ただし、110万円は、基礎控除として、税金が免除されます。つまり、贈与を受けた財産の価値の合計額から110万円を引いた金額に、贈与税率をかけて贈与税が計算されます。

したがって、1年間に贈与を受けた財産の価額の合計額が110万円以下なら贈与税はかからず、贈与税の申告をする必要はありません。

今回のケースで、祖父から「大学合格のお祝い」として100万円受け取ったとしても、基礎控除額の110万円以下なので、贈与税を納める必要はありません。

贈与額が110万円を超えた場合

次に、1年間に贈与を受けた財産の価額の合計額が基礎控除である110万円を超えた場合について確認してみます。

課税価格は、以下の計算式で算出されますので、その価格に対して課税されます。

課税価格=(1年間に贈与を受けた財産の価額の合計額)-110万円

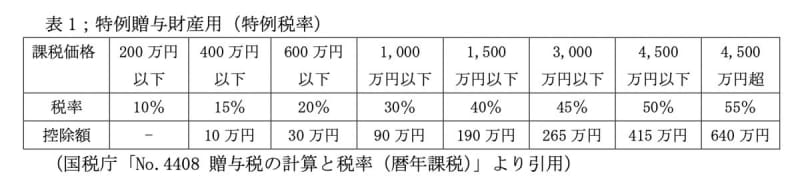

(1)特例贈与財産用(特例税率)

直系尊属(父母や祖父母など)からの贈与により取得した財産が対象です。また、財産を取得した孫や子の年齢が贈与を受けた年の1月1日において18歳以上の場合に適用します(未成年の場合は、(2)一般贈与財産用(一般税率))。

図表1;特例贈与財産用(特例税率)

例えば、今回のケースで、大学の合格祝いとして祖父から500万円をもらった場合には、以下のとおりになります。

基礎控除後の課税価格:500万円-110万円=390万円

贈与税額:390万円×15%-10万円=48万5000円

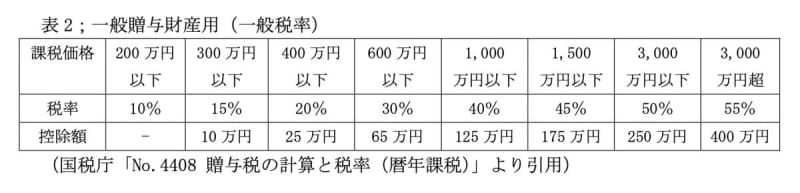

(2)一般贈与財産用(一般税率)

兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合など、上記(1)に該当しない場合の贈与税を計算する際に使用されます。

図表2;一般贈与財産用(一般税率)

例えば、直系尊属以外の親族(夫、夫の父やきょうだいなど)や他人から(1)と同様に500万円の贈与を受けた場合は、以下のとおりとなり、上記(1)に比べて贈与税額が4万5000円ほど高くなります。

基礎控除後の課税価格:500万円-110万円=390万円

贈与税額:390万円×20%-25万円=53万円

(3)特例贈与財産用(特例税率)と一般贈与財産用(一般税率)の両方

例えば、財産の贈与を受けた年の1月1日現在において18歳以上の方が、祖父から400万円、直系尊属ではない叔母から100万円の合計500万円の贈与を受けた場合の計算方法は、

(A)すべての財産を「一般税率」で計算した税額に占める「一般贈与財産」の割合に応じた税額を計算

(B)すべての財産を「特例税率」で計算した税額に占める「特例贈与財産」の割合に応じた税額を計算

(C)納付すべき贈与税額は、(A)と(B)の合計額

具体的には、

(A)すべての贈与財産を「一般贈与財産」として図表2を使って税額計算をします。

500万円-110万円=390万円

390万円×20%-25万円=53万円

上記の税額のうち、一般贈与財産に対応する税額を計算

53万円×100万円/(100万円+400万円)= 10万6000円…(A)

(B)次に、すべての贈与財産を「特例贈与財産」として税額計算します。

500万円-110万円=390万円

390万円×15%-10万円=48万5000円

上記の税額のうち、特例贈与財産に対応する税額を計算します。

48万5000円×400万円 /(100万円+400万円=38万8000円…(B)

(C)贈与税額=(A)一般贈与財産の税額+(B)特例贈与財産の税額

=(A)10万6000円+(B)38万8000円

= 49万4000円

となります。

まとめ

祖父から「大学合格のお祝い」として100万円受け取りましたが、贈与税の基礎控除額の110万円以下であるため、贈与税がかかりません。

ただし、この年の受像金額の合計が110万円を超えた場合には、贈与税がかかってきます。そして、贈与税には、誰から贈与を受けるかによって、特例贈与財産用(特例税率)、一般贈与財産用(一般税率)とその両方を用いて税率を計算する必要があります。確認しておきましょう。

出典

国税庁 No.4402 贈与税がかかる場合

国税庁 No.4408 贈与税の計算と税率(暦年課税)

執筆者:堀江佳久

ファイナンシャル・プランナー