定額減税の実施で、住宅ローン控除の減税額や、ふるさと納税の節税額に影響が出る?

2024年6月から定額減税が実施されます。「定額減税」によって令和6年分の所得税と住民税より一定額が減税される、ということになります。 ところが、住宅ローン控除の適用を受けている方やふるさと納税を活用しようと考えている方などにとっては、「定額減税の実施によって住宅ローン控除の減税額や、ふるさと納税の節税額に影響が出るのではないか」と心配されている方もいるのではないでしょうか。 このような場合に対して、内閣官房のホームページでは以下のように発表されています。 「住宅ローン控除など税額控除後の所得税額及び個人住民税所得割額から、定額減税で引ききれないと見込まれる額を当初給付又は不足額給付で給付することとなります」(内閣官房ホームページより) あるいは目黒区のホームページでは以下のように記載されています。 「定額減税は、住宅ローンやふるさと納税などの税額控除後の住民税所得割額や所得税額に対して行われます。調整給付は、定額減税で控除しきれない分を給付」(目黒区ホームページより) このように、複数の官庁や市区町村のホームページにおける発表でも確認できるとおり定額減税で差し引けない金額については、給付金をもらえる「調整給付」で措置されるので影響が出ないとされています。つまり、住宅ローン控除やふるさと納税は定額減税と関係なく、適用されると考えていいということです。 実際にどうなのかを検証してみましょう。

住宅ローン控除適用対象者が定額減税を受ける場合の前提条件

まずは、住宅ローン控除適用対象者が年末調整実務にどのように処理されるのかも含めて検証していきましょう。 ここでは、住宅ローン控除適用対象者が定額減税を受ける場合の前提条件として以下のような人を想定します。 ・給与所得者/年収7,770,000円 ・住宅ローン控除対象額40,000円 ・住宅ローン控除は年末調整時に処理 ・定額減税額120,000円(配偶者、子ども2人(特定扶養親族と16歳未満の扶養親族))

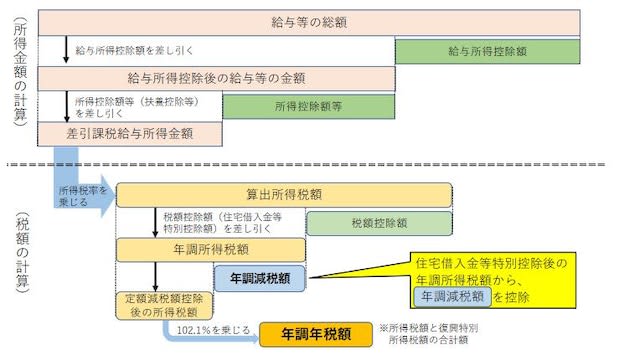

定額減税施行中の年末調整の流れ

まず、図の上部にあるように定額減税施行中の年末調整の流れは、給与の年収から給与所得控除額は所得控除額を差し引くまでは従来どおりで、図の下部にあるように算出した所得税額から住宅ローン控除等の税額控除を差し引き、次に年調減税額(注)を差し引く、という流れになっています。

(注:年末調整時に処理される定額減税のこと。一方、給与支給時に処理される定額減税は月次減税と国税庁の資料では呼称されている)

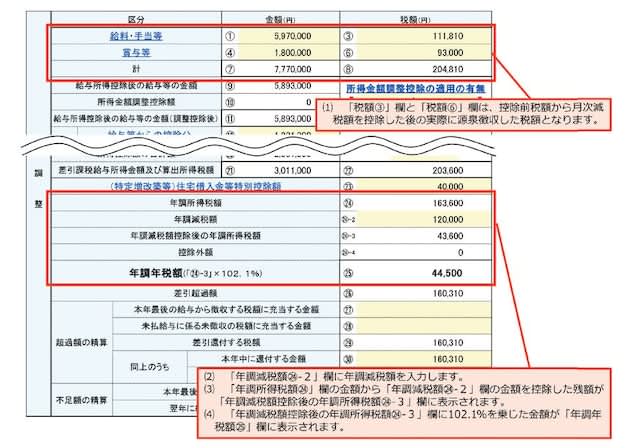

定額減税施行中の年末調整還付税額の算定の流れ

定額減税施行中の年末調整還付税額の算定の流れにあてはめてみると…… 年収は7,770,000円、給与支給時に天引きされている源泉所得税額204,810円はすでに給与支給時に差し引かれている定額減税(以下の「年末調整時に金額をあてはめた場合の処理の順番のイメージ図」では月次減税と表記)を差し引いたあとの金額になります。 この事例では給与所得控除後の給与所得金額は5,893,000円、所得控除の額の合計額は2,881,300円ですので、所得税額は以下のように203,600円と算定されます。 ・5,893,000円-2,881,300円=3,011,000(1,000円未満端数切り捨て) ・3,011,000×10%-97,500円=203,600円 この後、すでに説明したように、税額控除(住宅ローン控除対象額)、年調減税額(定額減税額)の順で差し引かれるので、所得税額は以下のように44,500円と算定されます。 ・203,600円(所得税額)-40,000円(住宅ローン控除対象額)-120,000円(定額減税額)=43,600円 ・43,600円×1.021%(復興特別税)=44,500円(100円未満端数切り捨て)

給与支給時に差し引かれている源泉所得税額は204,810円だったのですから、以下が年末調整時に還付される所得税額となります。 ・204,810円-44,500円=160,310円

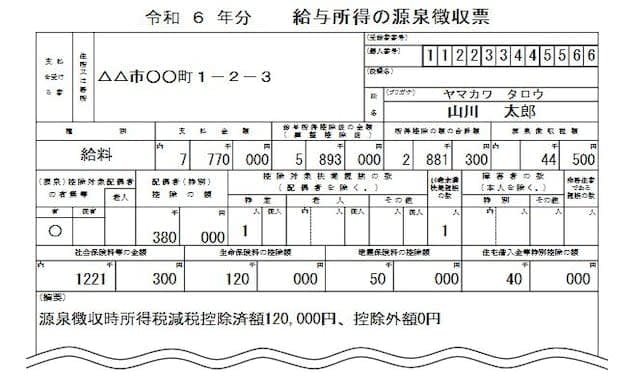

定額減税施行中の源泉徴収票の表記

これらの計算結果が年末調整後に各従業員に交付される源泉徴収票に表記されるのですが、このように定額減税額が全額控除できた場合には、源泉徴収票の適用欄に、 ・「源泉徴収時所得税減税控除済額120,000円、控除外額0円」 といったような内容を記載しなくてはいけないのが令和6年(2024年)の源泉徴収票の表記のポイントです。

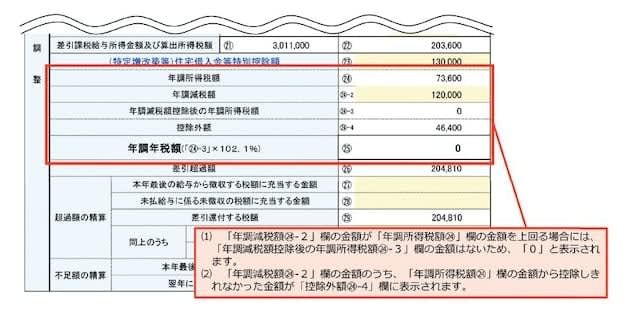

住宅ローン控除対象額が大きく定額減税が引ききれない場合には

一方、住宅ローン控除額が大きく、定額減税が引ききれない場合の年末調整実務の流れは以下のようになります。 たとえば、上記のケースで住宅ローン控除対象額が130,000円のケースでは、 ・203,600円(所得税額)-130,000円(住宅ローン控除対象額)-120,000円(定額減税額)=△46,400円 という計算結果となり、定額減税額120,000円なのに対し、税額控除後の所得税額から控除しきれない定額減税が46,400円残るということになります。

しかしながら、冒頭で紹介したように「住宅ローン控除など税額控除後の所得税額及び個人住民税所得割額から、定額減税で引ききれないと見込まれる額を給付金で措置」する旨が内閣官房ホームページにて明記してあるので、これは住民税から、定額減税で引ききれないと見込まれる額とあわせて、給付金の対象になるということです。 ここでは設例をわかりやすくするために住宅ローン控除があるケースで説明しましたが、ふるさと納税があるケースでも同様です。 ふるさと納税がある場合、 ・確定申告した場合→所得税は所得控除の仕組みを通じて、住民税は税額控除の仕組みを通じて税負担が軽減 ・ワンストップ特例を利用した場合→全額、住民税の税額控除の仕組みを通じて税負担が軽減 となり、軽減される方法は異なりますが、いずれの場合でも税負担は軽減されることは変わりははありません。結果として、定額減税で引ききれない額が生じることが想定されますが、上記のとおり、 「定額減税は、住宅ローンやふるさと納税などの税額控除後の住民税所得割額や所得税額に対して行われます。調整給付は、定額減税で控除しきれない分を給付」(目黒区ホームページより) とあるように給付金でもらえるという旨がすでに発表されています。 いつもの年と同じように所得や年収の状況に応じて、厚生労働省のホームページの「全額控除されるふるさと納税額(年間上限)の目安」などを参考にふるさと納税の目安を算定すればいいでしょう。 文:田中 卓也(税理士) 都内税理士事務所にて13年半の勤務を経て、開業。事業計画の作成・サポートを中心に、経営相談、キャッシュフロー表の立て方、資金繰りの管理、保険の見直し、相続・事業承継対策など多岐にわたる業務をおこなう。 (文:田中 卓也(税理士))