それぞれの役割を理解して最適な備えを

2024年1月に生まれ変わった「新NISA」。長期的な資産形成に適した制度として注目を集めています。

将来に向けて資産を作り上げていく方法として、新NISAでの資産運用や民間の生命保険を活用している人もいるでしょう。

資産運用と保険は将来に備えるという”目的”において共通していますが、求められる役割には違いがあります。

本記事では、新NISAを含めた「資産運用」と「保険」の役割の違いを解説します。個々の考えやライフプランに適した備えができるよう、ぜひ最後までご覧ください。

※編集部注:外部配信先では図表などの画像を全部閲覧できない場合があります。その際はLIMO内でご確認ください。

「資産運用」と「保険」は役割が違う

将来に「備える」目的で、資産運用や民間の生命保険を活用している、あるいはこれから行うことを検討しているという人は多いのではないでしょうか。では資産運用と生命保険の役割を把握することはできているでしょうか。

「知人に勧められてなんとなく保険に入ったものの、必要かどうかわからない」「余裕資金を保険にあてるべきか資産運用にあてるべきか迷っている」といったケースもあるかもしれません。

資産運用と保険は同じように将来に「備える」ものですが、役割が大きく異なります。違いを把握し、バランスよく活用して将来に備えることが大切です。

「保険」は万一のリスクへの備え

発生する確率は低いものの、いざ起こってしまうと経済的な負担が甚大になるリスクに対し、まとまったお金を準備しておくのは現実的ではありません。

このような場合に役立つのが保険です。保険はあらかじめお金を出しあって、もしものことが起こったときにはお互いに助け合うという仕組みです。

保険に加入する最大のメリットは、自分で大きな金額を蓄えていなくても、困ったときにまとまったお金を用意できる点です。

たとえば現役世代の場合、子育て期に家計を担う人が死亡し、収入が途絶えてしまうと、残された家族の生活が困窮するおそれがあります。生活費に加え、大学進学などで教育費が大きく膨らむ時期だからです。家計の担い手が生命保険に入っておけば、万一のときでも経済的な負担を抑えることができます。

「資産運用」は将来の生活への備え

保険が万一のリスクへの備えであるのに対し、資産運用は将来の生活への備えになります。

長寿化の進行により、老後の生活資金を確保しておくことは以前に増して重要になっています。老後の選択肢を増やすためにも、老後資金はできるだけ多く用意しておいたほうが良いでしょう。趣味やボランティア活動に時間を使う、海外に旅行する、子どもや孫に贈り物をするなど、お金の余裕があれば老後にできることが増えます。

長生きすることは「万一のリスク」とは言えません。起こりそうな出来事に対しては、保険ではなく、資産運用で備えるべきだと言えます。

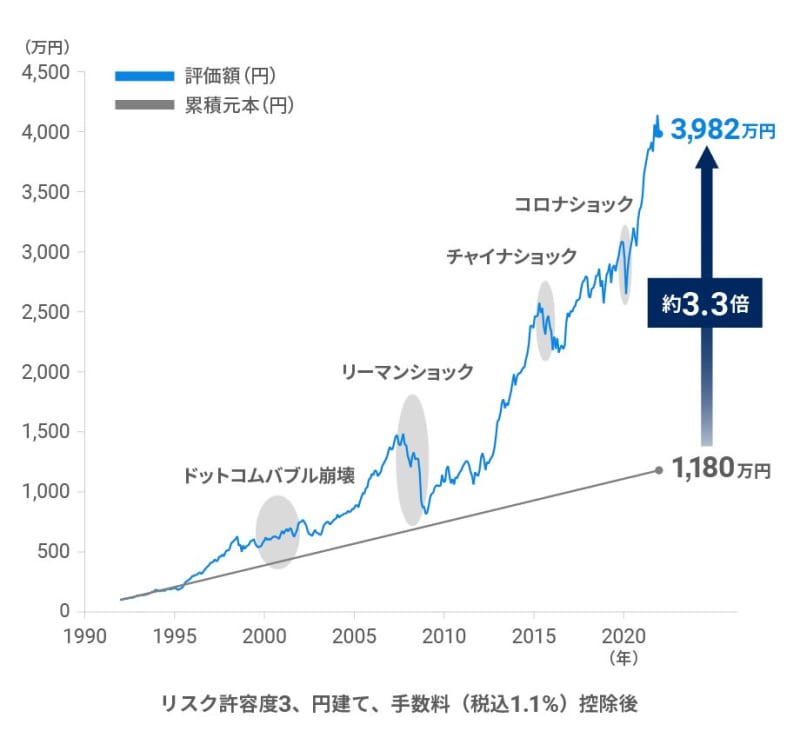

長生きした場合、働けなくなり収入がなくなってしまうことに、不安を覚える方は多いと思います。収入があるうちから自分にあったリスクでコツコツと資産運用をしておくと、将来の豊かさを確保しやすくなります。

※シミュレーションの前提条件は以下の通りです。

・1992年1月末に100万円で運用開始し、翌月から2022年1月まで毎月末に3万円ずつ積立投資

・2017年4月時点のWealthNaviのリスク許容度3の推奨ポートフォリオ(米国株30.6%、日欧株21.5%、新興国株5.0%、米国債券29.1%、金8.8%、不動産5.0%)で毎月末にリバランスした想定で試算

・年率1%(税込1.1%、ただし消費税率は時期により適用される税率を適用)の手数料控除後

・分配金や譲渡益にかかる税金は考慮せず

・ETFの分配金は権利落ち日に再投資

・ETF設定前の期間は、当該資産クラスに対応するインデックス等のデータを利用、ただしETF経費率を控除 (米国株:Wilshire 5000、日欧株:MSCI EAFE Index、新興国株:MSCI Emerging Markets Index、米国債券:Bloomberg Barclays US Aggregate Bond Index、金:LBMA Gold Price、不動産:Dow Jones U.S. Real Estate Index)

・Refinitivのデータに基づきWealthNaviにて作成

・当該シミュレーションは過去データに基づき計算されたものであり、将来の運用成果等について示唆・保証するものではありません。

リタイア後も資産運用を続けながら資産を取り崩せば、自分の金融資産が働いてくれることで、資産の成長を期待できます。新NISAを活用し、世界中に分散投資をして、10年、20年と時間をかけてお金を増やしていくのがいいでしょう。

なお、小さな子どもがいる家庭では、将来、教育資金も必要になります。高校や大学進学などで教育費が膨らむことはあらかじめ予測できます。子どもが高校や大学などで学ぶことは、長生きと同じく「万一のリスク」とは言えません。前もって計画的に準備することが大切です。

役割を理解し、バランス良く備える

このように、保険と資産運用の役割を正しく理解し、ライフステージに応じて、バランスよく備えることが大切です。バランスが悪かったり、十分に備えられていなかったりすると、いざというときに自分や家族が困ることになります。

たとえば子育て期で十分な貯蓄がなく、生命保険にも入っていなければ、家計を支える人が亡くなったときに大きな影響が出ます。反対に保険に入り過ぎて資産運用をする余裕がなければ、将来豊かな生活を送れなくなる可能性が出てきます。自分や家族にとって良いバランスを考え、資産運用と保険を定期的に見直しすることをおすすめします。

参考資料

- 金融庁「基礎から学べる金融ガイド」