老後資金づくりのために何をすればいいでしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回は老後資金に悩む30代の自営業で主婦の方。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

※マネープランクリニックに相談したい方は、https://sec.allabout.co.jp/post-form/form/22 からご応募ください。(相談は無料になります)

相談者

ふくろうさん(仮名)

女性/自営業・自由業/38歳

愛知県/持ち家・マンション

家族構成

夫(会社員/39歳)、子ども(幼稚園/6歳)

相談内容

老後の資金で悩んでいます。夫は会社員ですが、夫婦ともに国民年金、国民健康保険加入者なので、年金をもらえる額が少ないです。退職金ももらえるか不明で、あったとしても恐らく微々たるものです。私はフリーランスの仕事をしていますが、収入は不安定で、いつ無収入になってもおかしくない状況です。長男の大学費用は現在の貯蓄で賄うとして、今からでもコツコツと老後資金づくりをしたいです。夫は国民年金基金も加入していますが、私は加入しておらず、付加年金と確定拠出年金を検討中です。確定拠出年金の場合、まったく運用知識がないのと、元本割れするリスクが怖くて踏み出せないでいます。住宅ローンも昨年借り換えをしましたが、近ごろまた金利が下がってるので、同じ銀行内で借り換えをするか、変動に切り替えるか、悩み中です。ご教授いただけますと、ありがたいです。どうぞよろしくお願いいたします。

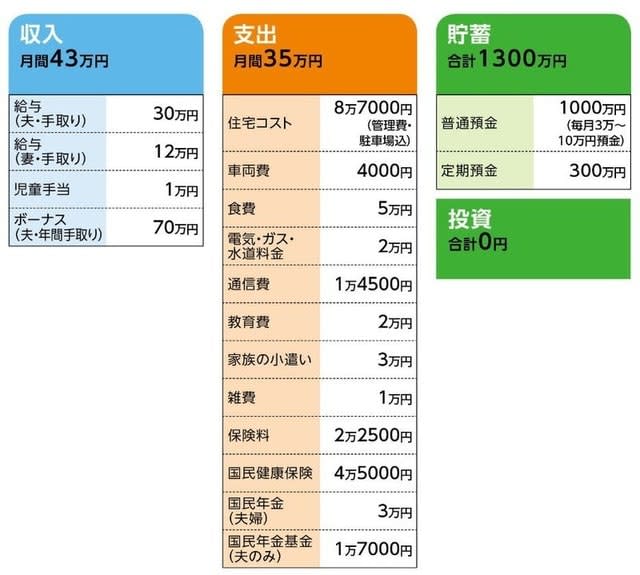

家計収支データ

家計収支データ補足

(1)加入保険の内訳

[夫]

・医療保険(終身払い終身保障、入院5000円、通院特約、総合先進医療特約付き)=保険料2500円

・定期保険(保険期間10年定、死亡保障2000万円)=保険料2800円

[妻]

・医療保険(終身払い終身保障、入院5000円、通院特約、総合先進医療特約付き)=保険料2400円

・定期保険(保険期間10年、死亡保障1000万円)=保険料1000円

[長男]

・医療保険(18歳まで、個人賠償責任保険付き)=保険料1170円

・学資保険(満期金300万円)=毎月の保険料1万2500円

(2)住宅ローンについて(借り換え後)

借入額/1650万円、借入年/2015年

借入期間/25年、固定20年、金利1.60%

(3)ボーナスの使いみち

固定資産税/12万円、クルマ維持費/10万円、他に赤字月の補填、冠婚葬祭費など。残りは貯蓄。

(4)子どもの進路

高校まで公立、大学は出来れば理系の私学を上限、実家通学希望。もし大学が遠方の場合は一人暮らしの仕送り等、可能な限り支援したい。

FP深野康彦からの3つのアドバイス

アドバイス1 節税メリットは「今」から効果あり

アドバイス2 DCはリスクのある商品だけではない

アドバイス3 利用できる制度を活用していく

アドバイス1 節税メリットは「今」から効果あり

老後資金についてのご相談ですが、優先順位としてはお子さんの教育資金となりますので、まずはそこから考えてみましょう。

現在、貯蓄が1300万円。学資保険の満期金が300万円ですから計1600万円。

一方、私立大学理系の4年間にかかる大学費用は平均520万円ほど。仕送り費用は月8万~9万円が平均ですから、4年間で400万円。仮に今後の貯蓄を考慮しなくても、半分近い700万円が残ることになります。

仕送り費用が発生するかどうかは未定ですが、とりあえずその費用も含めて手をつけずに確保し、もし発生しない場合は、老後資金等に回せばいいでしょう。

さて、心配されている老後資金ですが、ご主人についてはすでに国民年金基金に加入されているので、年金制度で言えば、支給額の上乗せとなる「2階」部分はとりあえず確保したことになります。さらなる上乗せを目的とする「3階」部分は確定拠出年金(以下DC)の利用が可能です。

また、2018年からは、NISA(少額投資非課税制度)に積立型が加わります。年間投資額の上限は40万円ですが、非課税期間が20年間と従来の4倍になりますので、株式などの投資で老後資金を準備する、ひとつの選択肢となります。

奥様である「ふくろうさん」については、DC加入か付加年金加入で悩まれているとのこと。これはどちらでも構いませんし、併用しての利用も可能です(国民年金基金と付加年金の併用はできません)。また、自営業者であれば、小規模企業共済でもいいでしょう。掛け金(掛け金上限/月額7万円)が全額、所得控除になるなどのメリットもあり、先の2階部分の確保となります。

DCを利用するとなると、個人型(自営業者の場合、上限は国民年金基金と合算して月額6万8000円)となりますが、これも小規模企業共済同様、節税メリットがあります。目的は老後資金づくりですが、節税に関しては収入がある以上、始めた年から確実に効果を得られるわけですから、これも大きな利点です。

アドバイス2 DCはリスクのある商品だけではない

ただ、DCについて「運用リスクが怖い」とあります。ですが、DC制度での運用商品はすべてリスクがあるわけではありません。各金融機関はDC用に概ね20本以上の商品を揃えていますが、その中には元本保証の定期預金型商品(1年定期、3年定期など)や利率保障の保険商品(個人年金保険に近いタイプ)などを揃えている金融機関もあります。

どうしても運用リスクが心配であれば、こういった商品を選択するといいでしょう。また、例えば半分は投資信託、半分は定期預金型としてもいいですし、その配分は途中で変更も可能です。

DC利用で気をつけたい点は、元本保証型の商品であってもコスト(管理手数料として月額数百円程度)が発生するということ。金融機関によってその額は異なりますので、扱う運用商品のラインナップとともに、よく比較検討して金融機関を選ぶことが大切です。

もうひとつ、税制メリットがあるからと言って、掛けすぎないこと。DCの引出しは原則60歳以降となります。あまりそちらに資金をシフトしてしまうと、流動性のある手持ち資金が減ってしまうことになります。掛け金も変更が可能ですから、絶えず家計状況や今後のライフプランと照らし合わせながら、拠出するようにしましょう。

アドバイス3 利用できる制度を活用していく

最後に、住宅ローンの借り換えですが、確かに2015年にされたときより、今はさらに金利水準が下がっています。複数の金融機関で見積もってもらい、借り換えの諸費用が発生しても今よりトータルで得ならば、再度借り換えをする意味はあるでしょう。ただし、低金利であっても変動はおススメできません。ふくろうさんが自営業であることを考えると、やはり金利上昇リスクは避けたいところ。超低金利だからこそ固定、と考えてください。

老後資金はいくらあれば安心かは、今後の不確定要素も多く、現段階では確かなことは言えません。したがって、必要以上に不安に思うより、DCや国民年金基金など、公的制度かつ節税ができる手段を上手に活用することで、今は十分と考えるべきでしょう。あとは、夫婦とも健康で、できるだけ長く働くこと。少なくとも65歳まで。できればそれ以上。これがもっとも有効な老後対策でもあるのです。

ともあれ、住宅ローンを抱えて、これだけ貯めているのは立派。保険商品にも無駄がなく、家計管理は十分しっかりされています。今のまま、堅実に貯めていくことが現時点での最善策でしょう。

相談者「ふくろう」さんより寄せられた感想

漠然とさまざまな不安ばかりが募っていましたが、深野先生にひとつひとつ丁寧に選択肢をクリアにしていただいたおかげで、今後の老後対策に光が見えた思いです。特にDCについて、資金の半分は投資信託で半分は定期預金型、という案は自分に合っている気がします。これからは必要以上に不安がらず、公的制度を上手に活用し、引き続き健康&堅実に暮らしていきたいと思います。アドバイスいただき、本当にありがとうございました!

教えてくれたのは……

深野 康彦さん

業界歴26年目のベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/清水京武 イラスト/モリナガ・ヨウ