投資や貯蓄、保険でどう将来に備えればいいでしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回の相談者は40 歳の主婦の方。将来に向けて何かと心配とのことですが、ファイナンシャル・プランナーの深野康彦さんが回答します。

※マネープランクリニックに相談したい方は、https://sec.allabout.co.jp/post-form/form/22 からご応募ください。(相談は無料になります)

相談者

お金持ちになりたい母さん

女性/会社員/40歳

広島県/持ち家一戸建て

家族構成

夫(43歳/会社員)、子ども(5歳/保育園)

相談内容

夫婦共働きですが、お互い収入が少なく、会社も零細企業のため退職金も無さそうです。年齢も夫婦共々40歳過ぎたこともあり、子供の教育費と老後の費用(家も中古なので建て替え費用も用意したい)と思っています。また、ある程度預貯金はあるので、夫婦の医療保険は解約してその分投信積立に回し貯蓄を優先した方が良いか悩んでいます。投資にも興味があるので長期の運用でお勧めの金融商品等はあれば教えていただきたい。

両親も今は健在ですが(70代)、近居しているので将来介護等が必要になった時は私が離職して面倒を見る予定です。その時は主人の収入だけで生活していかなくてはなりません。諸々のことを踏まえて今後どのように備えて行けば良いかご指導いただければ幸いです。

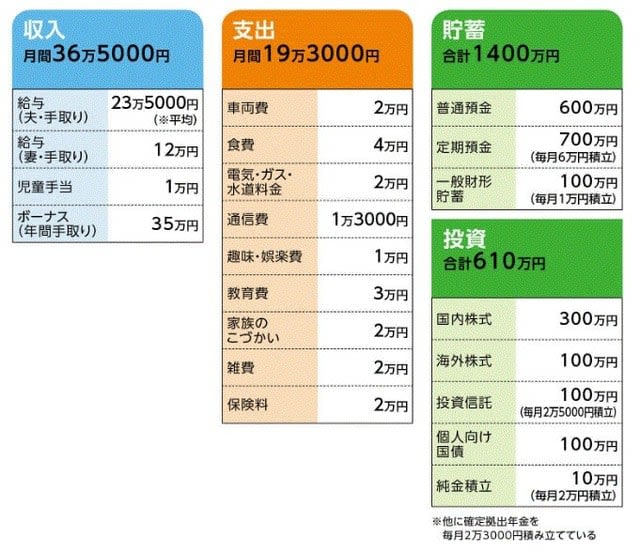

家計収支データ

家計収支データ補足

(1) ボーナスの使いみち

貯蓄20万円、レジャー5万円、家電・家具10万円

(2)保険の内訳

・夫/医療保険(終身保障終身払い、入院5000円、ガン特約)=保険料3400円

・妻/医療保険(終身保障終身払い、入院5000円)=保険料1900円

・夫/終身保険(死亡保障250万円、53歳払い込み終了)=保険料8600円

・夫/収入保障保険(保険期間60歳、月額10万円保障)=保険料2800円

・妻/がん保険(終身保障終身払い、入院5000円、診断給付金50万円)=保険料800円

・子/こども共済(入院6000円、けが通院2000円、個人賠償責任1億円)=保険料1170円

(3)住まいについて

購入価格は800万円(一括購入)。現在築20年。内装リフォーム済み。

(4)定年について

夫/再雇用社員もいるため、65歳まで働けそうとのこと。

妻/60歳定年(途中時短でパート勤務になる可能性あり)

(5)厚生年金の加入期間

夫/15年、妻/20年

(6)投資の悩みについて

夫が昨年より確定拠出年金を開始。妻も興味があり将来の年金額も少ないので確定拠出年金をしようか迷っている。また、現在興味のある投資信託としてSMTグローバル株式インデックスオープンを月額1万円ほどで考えています。また、昨年外国株(中国株です)を売却したため、普通預金が増えていますが、なんらかの外貨にシフトしたいので、外貨MMF(米ドル)積立か米国株の購入(長期)はどうかと考えているところ。

FP深野康彦からの3つのアドバイス

アドバイス1 リフォーム費用もマネープランに加えよう

アドバイス2 確定拠出年金をメインに老後資金を積み立てる

アドバイス3 働き続けることが最大のリスクヘッジ

アドバイス1 リフォーム費用もマネープランに加えよう

今後の家計で備えなくてはならないものとして、まず教育費がありますが、すでにまとまった貯蓄がありますので、高校までは公立であればすでに用意ができていると言えます。仮に、中学から私立となると、大学卒業までに大学が私立文系の場合で、ざっと1000万円程度の教育費が発生します。ただ、まだ進路は未定でしょうから、今のペースで貯蓄していけばいいと思います。

同時に、用意しなければならないのが、相談文にある住宅のリフォーム費用です。購入した住宅は現在築20年で、すでに内装はリフォーム済みとのことですが、外壁や水回りなど、ずっと手つかずというわけにはいかないでしょう。また、将来、バリアフリーにする必要性が出てくるかもしれません。

一戸建て(二階屋)の場合、足場を組んで大掛かりに行えば、200万円、300万円はすぐにかかってしまうもの。そのときになって慌てないためにも、いつ頃、どの程度の予算で行うのか、事前に調べ、マネープランに加えておくことをお勧めします。

アドバイス2 確定拠出年金をメインに老後資金を積み立てる

もうひとつ心配されている老後資金。そのための準備として、貯蓄と平行して投資も積極的に行っています。また、ご主人は最近、勤務先で確定拠出年金も始められたとのこと。ご夫婦の年齢や収入、貯蓄や投資のペース、投資内容などを考え合わせると、自分たちができる範囲で「良い準備」をしていると思います。

その上でアドバイスをすれば、これ以上、投資比率は増やすべきではありません。先に述べた、教育資金や住宅リフォームの予算についてはリスクを取るべきではないからです。

今後の投資について、奥様が個人型の確定拠出年金を始めることについては賛成です。その時点で明確に「老後の備え」になりますし、税制優遇のメリットもあります。掛け金の上限は月額2万3000円(企業年金のない勤労者の場合)、国民年金加入の場合は月額6万8000円(※)なので、今行っている投資ペースをそのまま確定拠出年金で行ってもいいでしょう。

長期運用の投資については、すでに投資経験もあるわけですから、あえてバランス型を買わず、株式や債券で世界に分散できるよう、ご自分でインデックス型のファンドを組み合わせればいいのでは。また、興味ある商品として「SMTグローバル株式インデックスオープン」をあげていますが、それならば「eMAXIS全世界株式インデックス」の方が面白いと思います。インデックスファンドで先進国と新興国を両方カバーしているファンドはこれだけなので。あるいは「SMT~」に新興国に特化したファンドを組み合わせてもいいでしょう。外貨MMF(米ドル)積立や米国の個別株の購入については、外貨投資が増えることにリスクを感じます。米国株への投資なら、NYダウに連動したインデックスファンドという選択肢もあると思います。

もうひとつ、現状で気になるのは純金積立。リスクヘッジとして積み立てていると思いますが、毎月2万円は多い。半分に減らしてもいいでしょう。

アドバイス3 働き続けることが最大のリスクヘッジ

保険については、医療保険はご夫婦とも、貯蓄が十分あるため、さほど必要性は感じません。さらに言えば、ご主人の終身保険も同様。払済保険にして、浮いた保険料で貯蓄額を上げた方が、将来の備えとしても効率的です。死亡保障は収入保障保険で十分でしょう。

最後に、ご両親が要介護になった場合ですが、奥様が離職しても、ご主人の収入での生活は可能だと思います。もちろん、今後発生する教育費やリフォーム費用とのバランスによりますが、1200万円の資産があり、貯蓄と投資で年間188万円行っているのですから、介護費用もそれなりに負担できるはず。

そこで重要になるのが、ご夫婦の収入の継続です。できればともに65歳まで働く。それが最も効率的な老後対策であり、介護も含めた大きな出費への備えになります。したがって、健康に留意し、元気で働くことが第一。家計を拝見すると、とてもキッチリされていますので、逆に少し遊びがあってもいいかもしれません。たとえば、純金積立を1万円に減らして浮いた1万円、あるいは確定拠出年金で節税となった分を何か息抜きに使ってみてもいいと思いますよ。

(※)国民年金の付加保険料を納めている、あるいは国民年金基金に加入している場合、それらの掛け金も含めて上限6万8000円となる。

「金持ちになりたい母さん」より寄せられた感想

尊敬する深野先生に個人的にアドバイスを頂け、大変光栄です。独自の判断で色々と決めていたのですが、先生にアドバイスを頂けた事で、将 来のビジョンが描け、背中を押して頂けたようで嬉しいです。

アドバイスを頂いた通り、純金積立は半分に減らし、今後の運用は確定拠出年金を主体にインデックスで運用したいと思います。教育資金・リフォーム資金・老後・介護費用と色々準備は必要ですが、まずは健康に留意して家族仲良く過ごしていきたいと思います。この度は大変勉強になりました。多方面に渡ってご指示頂き有難うございました。

教えてくれたのは……

深野 康彦さん

業界歴26年目のベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金周り全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。

取材・文/清水京武 イラスト/モリナガ・ヨウ