企業では一般に 「想定外のリスク」は「起こらない」と整理していると思われます。「起こらない」こと に対しては、もちろん対策などは立てません。東京電力の現在の状況は、リスク発生時のキャッシュフロー・リスクマネジメントの重要性を改めて大いに 認識させられる事態です。

昭和の半ば過ぎまでは自己資本が十分蓄積されていない企業が多く、企業が発展するためには銀行か らお金を借りなければなりませんでした。まだ会計監査制度も十分でなかったので、粉飾決算が横行し、企業の損益の実態を明らかにすることは銀行員の大事な仕事でした。

銀行に勤務していた時、 企業の分析 ・ 実態の把握に苦労した私の結論は 「資金繰り ( キャッシュフロー)はごまかせない」 ということです。

どんなに巧みに損益計算書や貸借対照表を粉飾しても、業績が赤字になれば資金繰りは間違いなく困難になります。お金(キャッシュ)は企業の血液です。血液の流れが不足し、ついには止まったら、即ち資金繰り(キャッシュフロー)が破綻すれば企業の生命は終ります。

■アイシン精機の事例

私がキャッシュフロー・リスクの重要性を最初に実感したのは、平成9年 (1997年 ) 2月1日に起き たアイシン精機刈谷第一工場火災事故の分析でした。

火災により、プロポーショニング・バルブという、 自動車のブレーキの重要な部品の供給がストップし、トヨタは3日間にわたり、やむなく操業を停止し、 他の取引自動車会社にも大きな影響を与えました。

アイシン精機は代替生産の体制を確立するなど復旧は予想外に早く、4月末にすべての内製化を完了し、トヨタグループの事後的な対応力の強さを示した好事例だと評されました*1。その際私は事故の 財務的なインパクトを有価証券報告書のデータで分析しました。

*1 1997年 予防時報 191 森宮康 「部品工場の火災とリ スクマネジメント」

1.業績

事故期の売上は前期比8.8%増、経常利益は前期 比22.3%の大幅増益で、事故の損失78億300万円負 担後でも58億700万円の利益を計上しています。事 故は起こったが業績自体は順調だったということで す。

2.キャッシュフロー実績

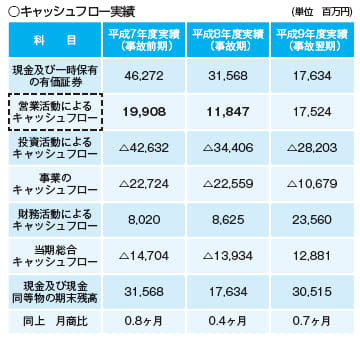

アイシン精機の事故期の業績は増収・増益ですが、 営業活動によるキャッシュフローは前期比80億6100 万円(事故前期比40.5%減)マイナスの大幅な悪化 になっています。私は業績が順調だったのにキャッシュフローが悪化したのは何故だろうかと思いまし た。

企業を分析する場合、あたかも探偵がいろいろな手掛かり・情報を基に真相にたどりつくのと同じよ うな論理力(思考能力)・構成力・イマジネーションが必要です。さらに論理的な推論を加えることも 必要となります。

念のため貸借対照表の各勘定科目の増減を見たと ころ、売掛金が前期末比118億6700万円、買掛金が 前期末比102億6500万円増加していました。ともに売上の伸び率以上に大幅に増加しています。通常売 掛金の異常な増加は期末近くに大きな売上を計上した場合に生じます。買掛金の異常な増加は期末近くに大きな金額の仕入れをした場合に発生します。そこで相手先別の売掛金の増減を調べてみるとトヨタへの売掛金が前期末比69億1400万円増加していました(当時の有価証券報告書の開示内容は非常に詳 細でした) 。古い銀行員としては、この分析結果からは、アイシン精機は「売上高・利益のアップを図 るため、期末近くにトヨタ向けを中心に売上増加を図った」のではないかと推理しました。何故こうし たことをする必要があったのだろうかと調べてみました。すると、事故翌期末に償還期限の来る転換社 債147億8700万円があったことが判明しました。

転換社債というのは、一定の価格で株式に転換できる権利の付いた社債です。社債発行時に転換価格が決まっています。株価が転換価格を上回っていたら株式に転換した方が利益になりますから、社債権 者は株式に転換します。そうなると、社債を償還しなくて済みますからキャッシュフロー上はプラスになります。

事故発生前日の株価は1850円、事故翌日の株価は 1770円、事故直後、同社株はストップ安になるまで叩き売られました。

社債の転換価格は1650円でした。事故発生の結果、同社の業績に不安が生じ、株価が転換価格以下に低落すれば、翌期末には社債を150億円償還しなければならなくなります。アイシン精機は生産復旧の早期化を行う一方、事故期の売上高、利益のさらなる増大を図って、株価の低落を防ぎ、転換社債の転換を維持するという財務戦略を立て、2月1日の火災発生以降、期末までに対策を講じたのではないか いうのが私の推理です。

平成18年3月に経済産業省から公表された「リスクファイナンス研究会報告書」では「リスクファイナンスとは、<企業が行う事業活動に必然的に付

随するリスクについて、これらが顕在化した際の企業経営へのネガティブインパクトを緩和 ・ 抑止する財務的手法>である。すなわち、事業活動に対して適 切な財務手当てができていない場合には、当該事業 活動に係るリスクの顕在化により、 財務基盤が毀損 (中略)される可能性がある。したがって、企業の持続性や競争力を高める上で、リスクファイナンスを含 めた戦略的な企業財務が果たす役割は非常に重要である」 といっています。

私は当時アイシン精機はそこまでやったのだろうかとやや批判的に見ていました。しかしその後の雪印乳業や東京電力の事態の推移を見る時、「リスクファイナンス研究会報告書」の出る9年も前にこうした 戦略的なリスクファイナンスの取り組みを行っていたとすれば、そのことは高く評価されるべきことだと思うようになりました。 私の推理に従えば、事故期の営業活動によるキャッシュフローの悪化は①事故期末の売上増は事故期中にはキャッシュにならない、②一方、事故対策の費用は事故期中に発生する等の理由によるものと考えられます。

事故翌期には営業活動のキャッシュフローは事故期比56億7700万円改善しています。ところが、事故 翌期の中間決算期末9月30日の現・預金残高は前年同日比87億8900万円減の53億900万円、一時保有の有価証券も前年同日比85億3500万円減少し、合計では前年同日比173億2500万円の大幅減になりました。9年3月31日に比べれば6カ月で82億700万円の減です。事故翌期の中間決算時に現・預金、一時保有の有価証券残高が大幅に減少したのは、事故のキャシュフローへの影響が翌期半ばまで尾を引いたからだと推理されます。

アイシン精機は業績面では全く問題が無い状態であったとしても、工場の火災がキャッシュフローに与える影響は事故翌期の前半にまで及び、その影響は173億円に達したと言えます。確認できていませんがアイシン精機におけるプロポーショニング・バ ルブの売上比率は数 %(多分5%未満)だったと思 われます。その製造工場の火災事故がこれだけ大きなキャッシュフローへのインパクトを発生させたわ けです。「キャッシュフローは正直なもの」 です。

アイシン精機は手元現・預金と有価証券の売却でキャッシュフローの不足を賄い、金融機関に融資を依頼する必要は無かったのですから、キャッシュフローが危機だったとはいえません。世間では全く同社のキャッシュフローのことなど問題にもしていませんでしたが、私はこの分析を通して、事故・自然 災害発生時のキャシュフロー対策の必要性を痛感し、 これが今の私の主張の原点になっています。

3.社債による資金調達の可否

アイシン精機の株価は翌期も転換価格以上の状態を続け、転換社債147億8300万円は事故翌期の平成 10年3月末の償還期限までに18億2700万円償還されただけで約130億円は株式に転換され、私が推理した財務戦略は成功したと考えられます。さらに事故翌期には普通社債250億円を発行し、 同社のキャッシュフローは事故以前の状態に回復しました。 前回書きましたように、東京電力のキャッシュフローにおいても、福島第一原子力発電所の事故発生後に社債の発行ができなくなったため、社債の償還資金がキャッシュフローの悪化に拍車を掛けていま す。 社債の償還は事故発生後のキャッシュフローを大きく悪化させます。平時においては社債による資金 調達は企業にとって大変有利な資金調達方法である ことは間違いありませんが、事故後のキャッシュフ ロー対策の面からは社債による資金調達に頼る部分 が大きいことは問題であると考えます。

4. 「リスクファイナンス研究会報告書」について

先ほど触れた経済産業省の「リスクファイナンス研究会報告書」は、「企業価値の最大化 ( 持続的かつ安定的な価値創造の実現) には、適切なリスクファイナンスの取り組みが必要不可欠である」 と論じています。 以下、改めて参考にしていただきたい同報告書の 内容を抜粋して引用させていただきます。

■財務データの定量化

「リスクファイナンスの検討にあたっては、自社の財務的な耐力や状況を適切に把握することが必要 である。この際、手元資金の把握や負債、資金繰り (キャッシュフロー)の状況はもちろん、リスク顕 在時の復旧に要する資金量や事業活動が停止する期間とキャッシュフローへの影響や、その際の財務的な耐性等を可能な限り数値化しておくことが望まれる。こうした結果をもとに、リスクに備えるための必要資金量や必要となるタイミング等を勘案しつつリスクファイナンス手法を検討することが望ましい。 なお、いざという時に備えて、手元資金の積増しにより対応することも有効なリスクファイナンスではあるが、この場合、資本効率の低下につながる点には留意が必要である」

■リスクマネジメント、BCP担当部門と財務部門との結びつき

「多くの企業は、 総務部門や管財部門をリスクファイナンス担当部門として位置づけ、保険手当て部分のみを取り出して処理していることが一 般的である。しかしながら、全社的な財務戦略の中で自社のリスクファイナンスの最適化を検討するためには、こうした部門の知見と企業財務の観点を融合させることが重要である。実際、一部先進企業においては、従来の保険担当部門と財務部門等が連携あるいは一体となって、リスクファイナンスの最適化を図っているケースが見られる。

例えば、火災保険による事故発生時の物損填補や 予想外のキャッシュ不足へ対応するためのコミット メントライン、当座貸越契約の締結等、断片的な手当ては行われてきた。しかしながら、 本来リスクファイナンスは、自社の財務状況やステークホルダーからの要請、リスクの状況を勘案しつつ、財務戦略の中で効率的効果的な金融 ・ 財務手当ての最適化を 図ることであり、断片的な手当てのみでは最適化が 達成されているとはいえない」

■ メインバンク制度が無くなっている現在の企業財務のあり方

「わが国では、メインバンクは、最大の貸し出し シェアを占める債権者として、また長期安定的な株主として、企業が災害や事故等により一時的に業績が悪化しても、長期的視野に立ち、事業活動の継続 や相応の収益性が見込まれる場合には、(中略)メ インバンクは融資先企業のリスクファイナンスをサポートする機能を提供してきたといえる。しかし、 企業の財務状況、金融環境の変化により、メインバンク制は次第に弱まってきており、企業がデフォルト ( 倒産 ) した際にメインバンクが被る損失も相対的に小さくなってきている。このためメインバンク による企業救済のインセンティブは低下している可能性がある。 「いざという時は、メインバンクに資 金を手当てしてもらえる」と考えている企業も数多く見られるが、これまで提供されてきたメインバンクによるリスクファイナンス機能は、その提供され る度合いや実現性が低下してきている点に留意する 必要がある」

「リスクファイナンス研究会報告書」には、私が主張したいことがすべて書いてあります。 私は銀行退職後、ある製薬会社の経理部長を経験 致しました。企業では「経理・財務部門は営業・製 造・研究部門とは独立した専門の世界で他部門が侵すべからざる神聖な世界である」ように思われました。そのせいだと思いますが、リスクマネジメント、 BCPの専門家にとって資金繰りはどうも苦手の方 が多いようです。私もかつてそうでしたが、金融機 関の担当者はリスクマネジメントやBCP(事業継 続計画)にはあまり関心を持ちません。

重要なことは「自社の財務状況やリスクの状況を勘案しつつ、財務戦略の中で効果的な金融 ・ 財務手 当ての最適化を図ること」ですが、多くの企業では 現状上手く行っているとは思えません。

1年間の寄稿を顧みて私の無力を痛感致します。 読者におかれましては、 「リスクファイナンス研究会報告書」で主張されていることを良く理解し、東京電力の現状を他山の石として、企業のリスクファイナンスに万全を期して頂きたいと切望致します。

※キャッシュフロー・リスクマネジメントにご興味のある方は、筆者ブログ「リスクマネジメントあれこれ」 をご覧下さい。何卒よろしくお願いいたします。