1月の株式市場は、日経平均株価でアベノミクス以降の高値となる2万4,217円を目前に、モミ合う展開が続いています。

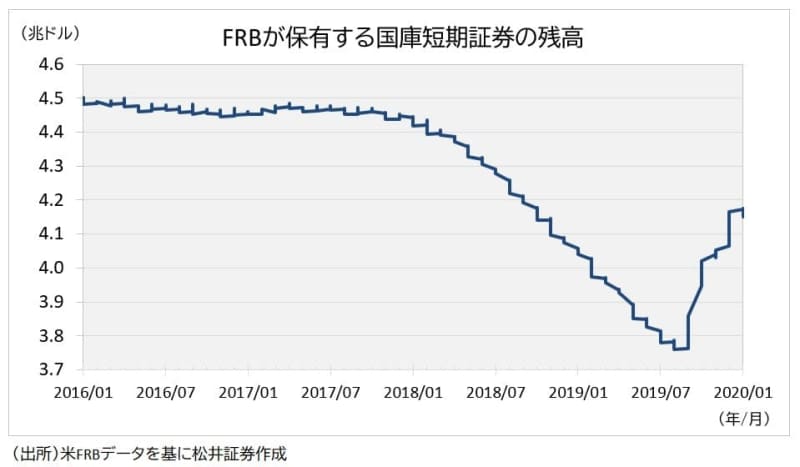

世界の株式市場は、昨年秋から世界的に上昇が続いてきました。きっかけは、米FRB(連邦準備制度理事会)が短期市場の資金逼迫を解消するため開始した、月額600億ドルの国庫短期証券購入です。市場参加者は、これを「ステルスQE(量的緩和)」であると好感し、ニューヨーク株式市場は上昇トレンドとなりました。この動きが日本市場にも波及し、株価の上昇要因となっています。

一方で、今年1月8日に発生したイラクに駐留するアメリカ軍の拠点に対するイランによる弾道ミサイルでの攻撃や、中国・武漢で発生した新型コロナウイルスによる肺炎拡大といった悪材料もあり、上値を抑えられる展開が続いているのです。

このように方向感が出ていない日本の株式市場ですが、この先の株価は上下どちらに触れていくのでしょうか。いくつかの点から考えていきたいと思います。

“弱気ETF”の人気化が株価を下支え?

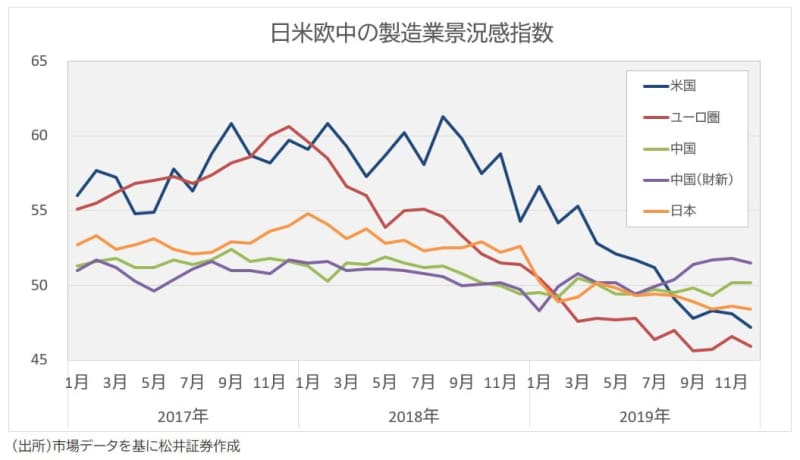

まずは、世界の製造業景況感指数から見ていきましょう。下図は、日本、アメリカ、欧州、中国の製造業景況感指数を示したものですが、このところ注目されているのは中国の製造業景況感指数です。

昨年の夏場にかけて、米中貿易摩擦の影響により低迷していましたが、秋以降は緩やかながら回復基調に転じています。中国政府の景気刺激策による下支え効果が効を奏したと考えられますが、1月に米中貿易交渉が第1段階の合意を迎えたこともあり、この先さらに改善するとの見方が出ています。これは、株価に対するポジティブな要因と言えるでしょう。

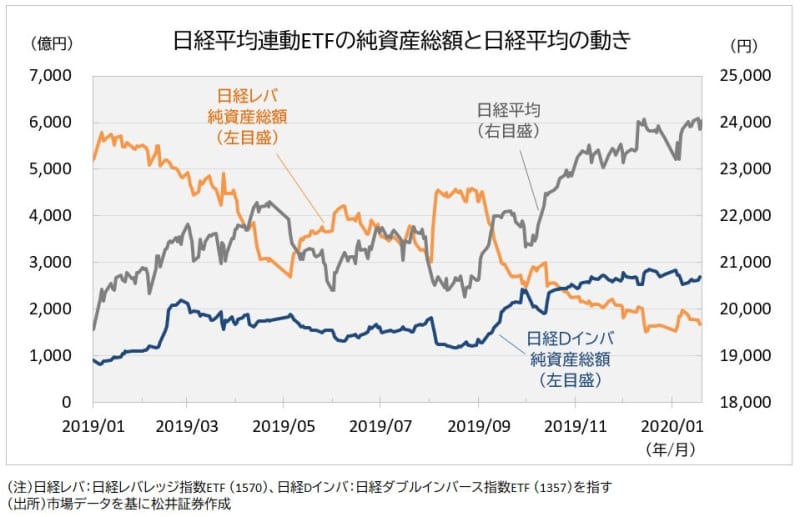

次は、株式市場の需給動向です。下図は、個人投資家にも人気がある、日経平均株価を基にしたレバレッジ(強気)型ETF(上場投資信託)とダブルインバース(弱気)型ETFの純資産総額の推移を示したものです。

一般的に個人投資家は株価に対して強気の見方をするため、レバレッジ型の純資産総額がダブルインバース型ETFの純資産総額を上回ることが多いですが、現状ではダブルインバース型ETFがレバレッジ型ETFの純資産総額を上回っています。

これは、株式市場を弱気にみている投資家が多いことを示しています。一方で需給的に考えると、ダブルインバース型ETFは、売却した場合に株式市場で先物を買うのと同じ効果があるため、マーケットの下支え要因となります。このため、株価が下支えされやすい環境にあるといえるのです。

最後のカギ握るFRBの「ステルスQE」

最後は、冒頭にも紹介した米FRBによる月額600億ドルの国庫短期証券の購入です。この動きは、2020年に入ってからも継続されており、株式市場の押し上げ要因となっています。

次の連邦公開市場委員会(FOMC)は1月28~29日に開催されます。現状では、政策金利1.75%が堅持され国庫短期証券の購入も続けられる、というシナリオが強いコンセンサスとなっているため、引き続き株価にはポジティブな要素です。

このように、株式市場にとっては上振れを示唆する要素が多くなっていますが、今月のFOMCで緩和的な金融政策の見直しを示唆するような声明が出された際には、トレンドが大きく変化する可能性があります。そのため、月末のFOMCを通過したタイミングで、改めてトレンドを確認するといいでしょう。

<文:シニアマーケットアナリスト 窪田朋一郎>