FXのレバレッジは、上限が2010年に50倍、そして2011年には25倍といった具合に段階的に引き下げられました。それにしても、なぜFXのレバレッジ規制の強化が行われたのが2010年だったのか。これは、2008年の「リーマン・ショック」の影響が大きかったからでしょう。

規制強化のきっかけは「リーマン・ショック」

「リーマン・ショック」とは、2008年9月に起こった米系大手投資銀行、リーマン・ブラザーズの経営破綻をきっかけに、世界的に金融危機が拡大するところとなった出来事でした。その中で、為替相場も値動きが急拡大したのです。

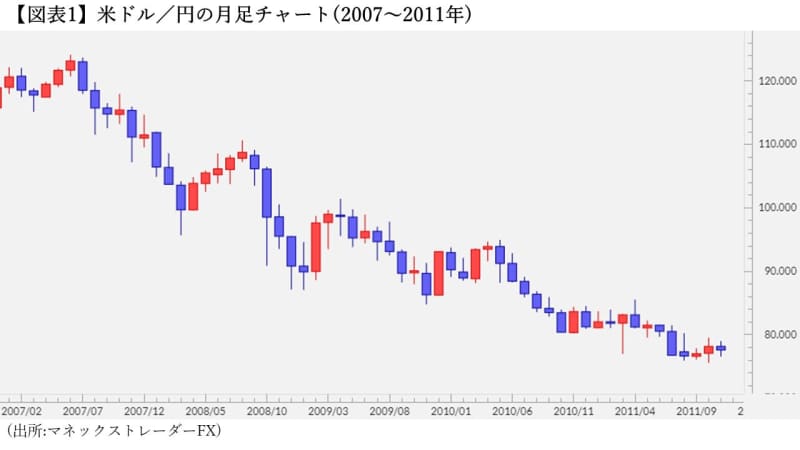

とくに激しい動きとなったのは、2008年10月。この1ヵ月で、米ドル/円は1米ドル=106円から90円まで、最大で15%もの下落となりました(図表1参照)。これがどれだけ「凄い」か、比較的最近の米ドル暴落のケースと比較して考えて見ましょう。

例えば2020年3月に新型コロナ感染症の急拡大を懸念して世界的な株価大暴落「コロナ・ショック」が起こり、米ドル/円も一時暴落しましたが、最大下落率は10%弱でした。また、前々回、2015年8月の「チャイナ・ショック」をご紹介しましたが、この時の米ドル/円の最大下落率は7%。要するに、「リーマン・ショック」では、月間の最大下落率が、「チャイナ・ショック」の倍にもなっていたわけです。

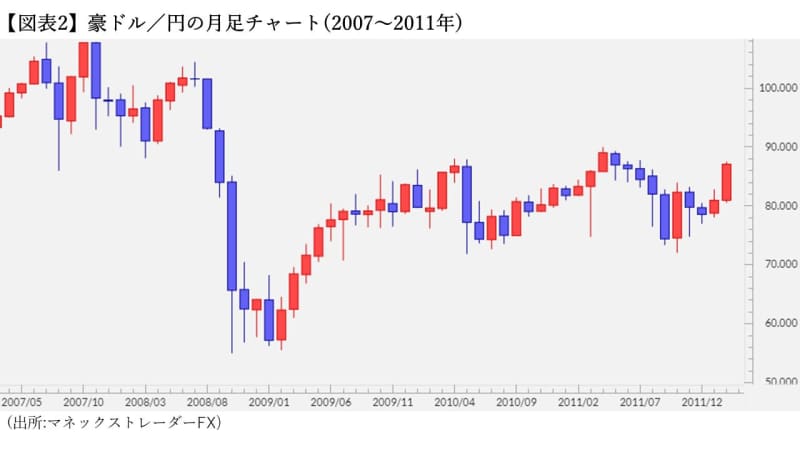

しかし、そんな米ドル/円をはるかに上回るほど凄かったのが豪ドルの暴落だったのです。2008年10月の豪ドル/円は1豪ドル=85円から54円まで、最大下落率は何と36%にもなったのです(図表2参照)。

それまでは、豪ドルは値動きが安定し、比較的金利も高かったことから、FX投資家の間でも人気通貨の一つでした。そんな豪ドルの大暴落ですから、投資家の間でも衝撃的に受け止められました。豪ドルは通称「オージー(オーストラリアという意味)」と呼ばれますが、私はこの豪ドル暴落は、リーマン・ショックにおけるFX最大の事件「オージー・ショック」だったと呼んでいます。

何か、このような話をしていると「FXのハイ・リスクは誤解です」とか言っておきながら、「やっぱりハイ・リスクじゃないか」となってしまいそうですね。ただしそうではなくて、「リーマン・ショック」を受けて、為替相場もこれまで想定していた以上に大きく動くリスクがあることが分かったことから、リスク・コントロールを強化するべく、レバレッジ上限引き下げが具体化されるところとなっていたわけです。

かつては100倍超もあった

それ以前はどうだったかというと、100倍以上のレバレッジで取引するケースもあったのです。ちなみに、レバレッジ100倍で取引するというのはどんな感じなのか、ちょっと具体例で考えて見ましょう。

たとえば、1米ドル=120円で、レバレッジ100倍で取引する場合、かりに60万円(5,000米ドルに相当)を証拠金として預託すると、5,000米ドル×100=50万米ドルの取引が可能になります。要するに、証拠金は取引額の1%であり、裏返すと証拠金の100倍の取引ができるというわけです。

この場合、1米ドル=120円で50万米ドルを買い、かりに121円まで1円上昇しただけで、50万米ドル×1円=50万円の利益が出る計算になります(注.手数料、金利収入などは除く)。60万円の証拠金を預託し、購入した米ドルが1円上昇しただけで、ほとんど証拠金が倍近くになるのですから、驚きですよね。

ただ、本人は60万円の証拠金を預託したわけですが、実際にはその100倍、つまり6,000万円もの取引をしているわけですから、それを考えると1円上がっただけで50万円の利益になるのもおかしくはないわけです。

逆にいえば、予想と反対の動きになった場合の損失もとても大きくなります。単純計算なら、1米ドル=120円で買った米ドルは、1%、つまり1.2円下落すると、証拠金の60万円がなくなることになるのです。

それにしてもほんの1%変動しただけで、投資した資金が倍になったり、逆に全部パーになってしまうというのは、投資というより、やはりギャンブルのイメージに近いでしょう。そういった中で「FXはハイ・リスク」のイメージが広がったのでしょうが、レバレッジ規制強化が進む中で、実態は大きく変わってきたと思います。

規制強化はリスクテイク

以上がまさに「初心者でもわかるFXレバレッジの簡単解説」でしょう。高いレバレッジでの取引継続の前提条件の一つは、値動きが少ない、つまり小動きということでした。値動きが大きくなると、レバレッジを高くして取引した場合、少し予想と反対に動いただけで、すぐに証拠金が全て吹っ飛びかねない。

そんな大前提の値動き、つまりボラティリティー(変動率)が大きく変化したのが、今回お話した2008年の「リーマン・ショック」だったわけです。この大前提の変化、米ドル/円のボラティリティーの急騰といったことから、レバレッジの上限設定、さらに段階的に上限を引き下げるといった具合に規制が強化される流れとなっていったわけです。

相場のリスクとリターンの大前提はボラティリティーです。ボラティリティーが低い(小動き)と、基本的にリスクは低いですが、同時にリターンもあまり期待できない。ボラティリティーが低い中で高いリターンを追求するために、レバレッジを使ってリスクを高くするという考え方になります。

ところが、大前提のボラティリティーが上昇すると、リターンへの期待も高まるとともに、リスクも基本的には高くなる。そこでリスクテイクの規制を強化した一つがレバレッジ規制ということだったわけです。

以上、長々と説明してきましたが、私が伝えたいこと、しっかり伝わったでしょうか。「FXがハイ・リスク」ではなく、リターンを追求するためには、リスクを高めるレバレッジという仕組みがFXにはあるということです。そして、そんなレバレッジも野放しではなく、規制を導入することで、リスク・コントロールが可能になってきました。「FXは、ギャンブルのようにハイ・リスク」ということではなくなっているのです。