読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。

今回の相談者は、54歳独身、会社員の男性。がんを発症し、休職中の相談者。このまま退職したあとの投資のバランスや、母親の介護費用や住居をどうするかなどが気になっているとのこと。FPの黒田尚子氏がお答えします。

54歳会社員、家族とは離別しており、現在は79歳の母(介護不要)と同居中です。

がんを発症し2022年1月より休職、傷病手当受給中です。このまま二年後に退職して、社会と繋がりが切れない程度にバイトをして年金生活まで凌ぎたいと考えています。公的年金は60歳より前倒し受給するつもりです。

そこで質問です。

・投資バランスに問題ないでしょうか。内訳は、確定拠出年金 1,700万円(先進国株式インデックスヘッジなし1,300万円、国内株式インデックス400万円)、国内リート 300万円、海外リート 150万円、その他株式 50万円。確定拠出年金は70歳から取り崩していくつもりです。

・今後の母の介護費用をどのくらい見込んでおくべきでしょうか。

・住居は相続するつもりはなく、リバースモーゲージ利用に興味があります。私の場合メリットはあるでしょうか?

【相談者プロフィール】

・男性、54歳、会社員

・同居家族について:母79歳(無職)、介護不要、年金月2万5,000円

・その他家族について:配偶者(離別)、子ども2人(27歳、22歳、いずれも別居)

・住居の形態:持ち家(戸建て、関東地方、土地60坪、建物40坪、築20年、ローンなし、最寄り駅徒歩20分)

・毎月の世帯の手取り金額:30万円(傷病手当のみ、社会保険料除く)

・ボーナスの有無:なし

・毎月の世帯の支出の目安:20万円

【毎月の支出の内訳】

・住居費:0円

・食費:5万円

・水道光熱費:1万5,000円

・保険料:1万5,000円(個人年金 1万円〈60歳まで払込〉、医療共済 3,000円、生命共済 2,000円〈母、80歳で辞めるつもり〉)

・通信費:5,000円

・車両費:2万円

・お小遣い:3万円

・その他:6万5,000円(医療費)

【資産状況】

・毎月の貯蓄額:10万円

・現在の貯金総額(投資分は含まない):1,300万円

・現在の投資総額:2,200万円

・現在の負債総額:0円

【老後資金】

・退職金:300万円

・個人年金:1,000万円(60歳から100万円×10年)

・終身保険:400万円(払込済)

・公的年金:60歳前倒し受給で月10万円、65歳受給で月14万円

黒田:がんに罹患された方の資産運用のご相談です。通常、どのような種類のがんに罹患したのか、ステージはどれくらいか(予後)、現在の治療の状況や体調、経済的見通しなどを踏まえ上でアドバイスしますが、がん関連情報がまったくございませんので、一般的なアドバイスに留まることをご了承ください。

相談者の現在の投資のバランスは?

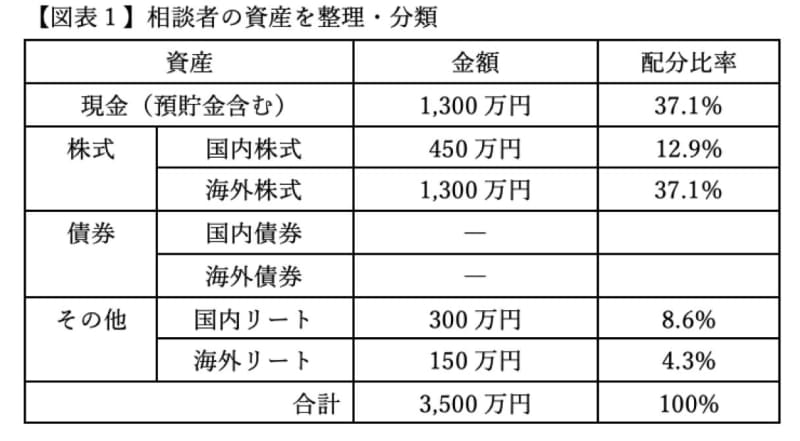

まず、投資バランスについてですが、基本的に、資産の種類は、主に(1)流動性資産(預貯金)、(2)国内株式、(3)海外株式、(4)国内債券、(5)海外債券、(6)その他の資産(不動産〈リート〉、金、コモディティなど)の6つに分類できます。

投資の世界では、どの銘柄(ポートフォリオ)で運用するかよりも、どの資産配分(アセットアロケーション)にどれだけ分散するかが重要だと言われています。なぜなら、中長期運用の場合、運用パフォーマンスは、個別銘柄の影響よりも投資対象資産の特性そのものに大きく影響を受けるからです。

そこで、この分類に沿ったご相談者の資産ごとの割合は以下の【図表1】の通りです。

国内外の債券がまったくなく、海外株式(先進国株式インデックスファンドヘッジなし)の割合が突出して多くなっています。

過去20年の実績データ(2002年6月末~2022年6月末、円ベース)から、この配分の平均リターンは5.6%、リスクは10.4%です。

また、過去20年間における最高・最低リターン(年率リターン)は、最高36.7%、最低−34.6%ですから、運用成績が悪化すれば、30%資産が減少するリスクもあるということです。

これから、まだ本格的なリタイアまで10年以上あり、定期的な収入も望めるといった50代でも、もうそろそろ、株式から債券に、海外から国内にシフトすることを考える時期。ご相談者の場合、がん告知を受けて、近い将来、離職も視野に入れておられますので、今後は、リスクを取りながら、積極的に増やすというよりも、資産を守りながら、確実に増やしていく投資戦略が必要ではないでしょうか。

ライフプランからアセットアロケーションを考える

では、このアセットアロケーションはどのように決めればよいのでしょうか?

ライフステージごとのリスク許容度、リターンとリスクの効率性、国内外の景気動向や世界情勢から考える方法など、さまざまな視点がありますが、ファイナンシャル・プランナー(FP)の立場からアドバイスすると、ご自身のライフプラン(生涯生活設計)が第一と考えます。

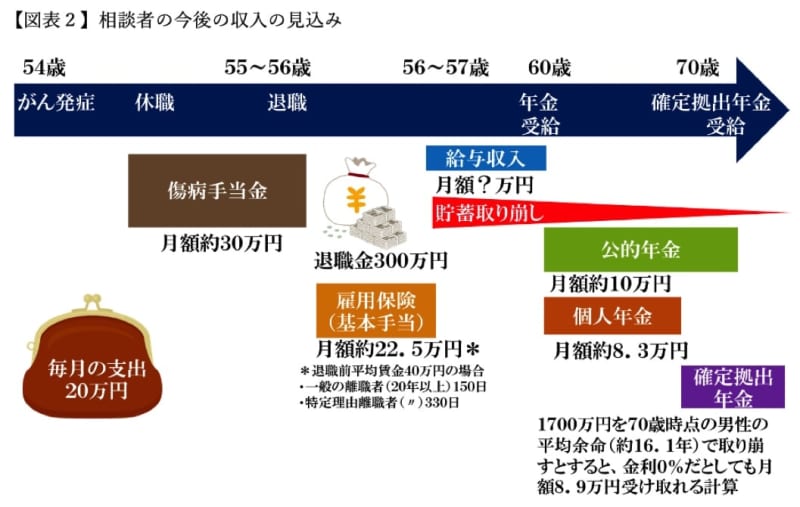

以下の図表は、ご相談者の今後の収入の見込みを時系列で表したものです。

2022年1月から、休職し傷病手当金を30万円受け取っておられるとのことで、最長1年6カ月、来年の6月頃まで受給できます。その後、離職した場合に退職金300万円、一定の要件を満たせば、雇用保険の基本手当が自己都合退職の場合(被保険者期間20年以上)150日、がん罹患を理由に退職し、正当な理由のある自己都合により離職した者(特定理由離職者)と認められれば、330日、基本手当が受給できます。

計算の基礎となるのは退職前6カ月の平均賃金ですが、傷病手当金を受け取って休職していた期間の前の給料で計算されるのでご安心ください。

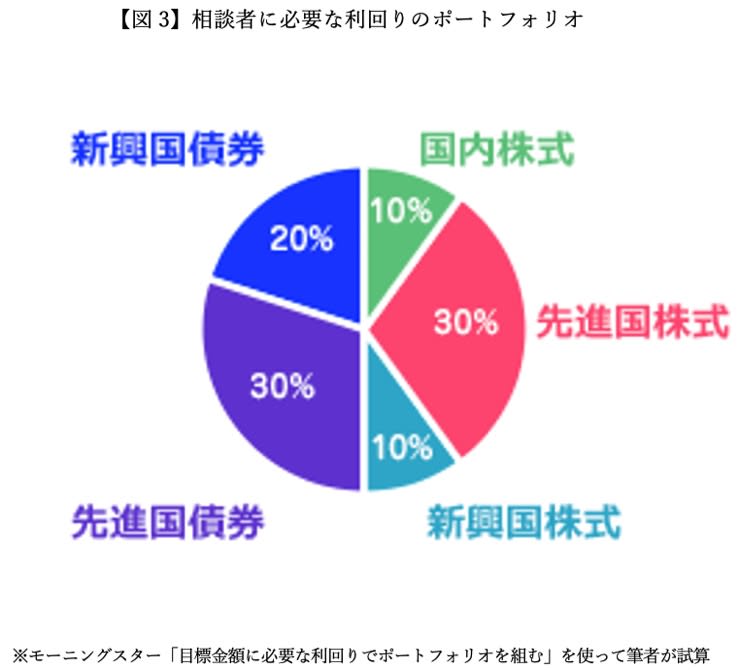

必要な利回りから考えられるポートフォリオは?

この後は、「社会とつながりが切れない程度にバイトして年金までしのぐ」おつもりということですが、早ければここから貯蓄の取り崩しがスタートします。その後、60歳から繰上げ受給した公的年金と個人年金、70歳から確定拠出年金より崩す予定とのことです。

仮に、現時点で確定拠出年金の拠出を中断し、70歳から取り崩したとすると、70歳時点の男性の平均余命(16.18年、厚生労働省2020年簡易生命表)から試算しても、まったく運用しなくても月約9万円の取り崩しが可能です。

あるいは、現在の年齢(54歳)の平均余命は29.48年ですので、預貯金を除いた2,200万円を原資に毎月10万円取り崩した場合、必要な利回りは年3.5%で、以下のようなポートフォリオが考えられます。

手持ちの預貯金から親の介護費用や「残しておきたい」金額をまず考える

ただし、上記の試算は、手持ちの資産をすべて自分のために使える前提です。ご質問にあったお母様の介護費用をはじめ、お子さんへの資金援助等、使いみちがすでに決まっているお金は除いて考えてください。

介護費用がいくらかかるかは、介護をする場所が「在宅」か「施設」かで大きく異なります。生命保険文化センターの2021年度生命保険に関する全国実態調査によれば、介護にかかる一時的な費用が平均74万円。月々にかかる費用は平均8.3万円。介護期間の平均は約5年1カ月ですから、総額で500万円以上の費用がかかる可能性があります。その際、ご自宅の名義がお母様で、ご相談者が相続する意思がないのであれば、「リバースモーゲージ」で不動産を有効活用する方法も一手です。

契約者が亡くなった後に担保としていた自宅を処分することで、借入金を返済する仕組みで、親の介護費用や老後資金の補てん等に利用できます。

ただ、どのような方法にもメリット・デメリットがありますので、ご利用時にはリスクを十分ご理解いただいた上で、が大前提となります。