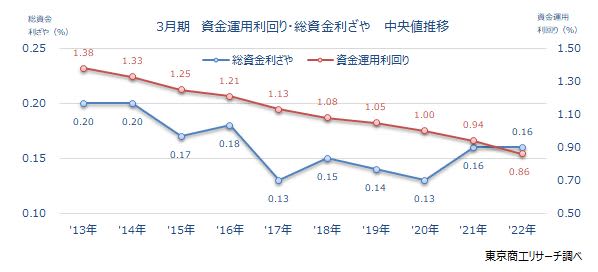

国内106銀行の2022年3月期決算の「総資金利ざや(中央値)」は、前年と同水準の0.16%だった。

ただ、「資金運用利回り(中央値)」は0.86%(前年0.94%)で、前年から0.08ポイントダウンと低下に歯止めが掛からず、厳しい資金運用が続いている。

2022年3月期の「資金運用利回り(中央値)」は0.86%で、3月期としては2年連続で1.00%を下回った。合併で前年同期と比較できない1行を除く105行では、資金運用利回りが前年を上回ったのは12行(構成比11.4%)にとどまった。一方、「資金調達原価(中央値)」は0.68%(前年0.77%)と縮小し、滋賀銀行を除く104行が前年を下回った。

「総資金利ざや」は、資金の運用利回りと調達利回りの差を示す。「資金運用利回り」が資金調達原価を下回る「逆ざや」は6行で、前年の8行から2行減少した。「逆ざや」は、大手行(前年2行)、地方銀行(同4行)、第二地銀(同2行)の各2行だった。「逆ざや」が10行を下回るのは、3月期では2年連続で、2013年以降の10年間で最少となった。

コロナ禍の資金繰り支援の制度融資(「実質無利子・無担保融資」など)は、貸出競争の激しかったコロナ禍前の貸出に比べ金利は高くなっている。ただ、現在も大手企業や地場優良企業などへの通常貸出は低金利が続いている。金利収入の改善が見込めないなか、アフターコロナに向けた中小企業の経営再構築や廃業支援、事業承継、M&Aなど、貸出以外での収入確保が課題になっている。

- ※本調査は国内106銀行の2022年3月期決算で、「総資金利ざや」(国内業務部門)を調査、分析した。

- ※ 「総資金利ざや」とは、「資金運用利回り」-「資金調達原価率」で算出され、収益を示す一つの指標。貸出金や有価証券の利息などを指す「資金運用利回り」が、人件費や資金調達に要したコストの「資金調達原価率」を下回ると、貸出や運用で利益が出ていない「逆ざや」となる。

- ※銀行業態は、1.埼玉りそなを含む大手行7行、2.地方銀行は全国地銀協加盟行、3.第二地銀は第二地銀協加盟行。

「総資金利ざや」の中央値0.16%、前年と同水準

国内106銀行の2022年3月期の「総資金利ざや(中央値)」は、前年と同水準の0.16%だった。

ただ、「資金運用利回り(中央値)」は0.86%と、前年の0.94%より0.08ポイント低下した。コロナ関連支援の貸出金利は通常貸出より高く設定されているが、大手や地場優良企業への通常貸出は依然として低金利が続いているため、2年連続で1.00%を下回った。

106行のうち前年と比較可能な105行では、「資金運用利回り」が前年を上回ったのは12行(構成比11.4%)と、わずか1割にとどまった。一方、「資金調達原価」が前年を下回ったのは、滋賀銀行を除く104行だった。

貸出金利の引き上げが難しいなか、銀行は「総資金利ざや」の確保のため、資金調達コストの見直しや経費削減などで「資金調達原価」の低減に努めている。

「総資金利ざや」上昇は67行で6割、「資金調達原価」の縮小が下支え

国内106銀行のうち、前年と比較可能な105行では、2022年3月期の「総資金利ざや」が前年より上昇したのは67行(構成比63.8%)で、前年と同数だった。

上昇した67行のうち、46行(同68.6%)は「資金運用利回り」が前年より縮小した。ただ、「資金調達原価」も前年より低下したことで、「総資金利ざや」の上昇につながった。

「総資金利ざや」の最高は、スルガ銀行の0.81%(前年0.98%)だった。次いで、新生銀行が0.78%(同0.68%)、宮崎銀行が0.60%(同0.44%)、佐賀共栄銀行が0.57%(同0.47%)、西京銀行(同0.51%)と熊本銀行(同0.41%)が各0.48%だった。

最低は、あおぞら銀行の▲0.45%(同▲0.48%)だった。

「逆ざや」は10年間で最少の6行に

「総資金利ざや」がマイナスの「逆ざや」は、6行(大手行、地方銀行、第二地銀が各2行)にとどまった。前年の8行から2行減少し、3月期としては2013年以降の10年間で最少となった。

「逆ざや」は、マイナス金利導入後の2017年3月期に20行に急増、調査を開始した2010年以降では3月期としては最多を記録した。その後も、低金利により「資金運用利回り」は改善せず、資金調達原価を圧縮させることで、「総資金利ざや」は前年と同水準を維持した。

2022年3月期の「逆ざや」は、大手行がみずほ銀行(▲0.13%)、あおぞら銀行(▲0.45%)、地方銀行は三十三銀行(▲0.15%)、滋賀銀行(▲0.04%)、第二地銀は東京スター銀行(▲0.08%)、みなと銀行(▲0.00%)で、合計6行だった。

6行のうち、前年と比較可能な5行(三十三銀行を除く)では、東京スター銀行だけが「資金運用利回り」が上昇し、「資金調達原価」は滋賀銀行だけが前年を上回った。

金融機関はコロナ関連支援で、中小企業への貸出を積極的に伸ばした。だが、大手企業や地場優良企業、地元自治体などへの貸出は低金利が続き、「資金運用利回り」の低下に歯止めが掛かっていない。

一方、給付金や支援金などが預金にまわる一方、金融機関同士で取引するインターバンク市場からの資金調達コストも低く、「資金調達原価」は縮小が続いている。このため、「総資金利ざや」は3月期としては2020年(0.13%)を底に上昇し、2022年は前年と同水準の0.16%だった。

2016年2月に日本銀行がマイナス金利を導入した以降は、金融機関の貸出金利は低金利に拍車が掛かり、本業での収益確保は厳しさを増している。さらに、コロナ関連支援で抑制された企業倒産は歴史的な低水準が続いたが、2022年4月から6カ月連続で前年同月を上回り、中小企業の経営二極化が顕在化しつつある。こうしたなか金融機関は、個別企業でなく、地域・業種ごとに先の状況を見越して貸倒引当金を積み増し、与信費用は増えている。

過剰債務に陥った中小企業は多く、不良債権リスクの高い企業への貸出に金融機関は慎重姿勢を示している。貸出収益の伸びが期待できない状況のなか、金融機関は事業再構築や非金利収益分野の拡大が早急な課題になっている。