10月に1990年以来約32年ぶりに1米ドル=151円まで米ドル高・円安となりましたが、11月以降は一時140円を大きく割り込むほど米ドル安・円高に戻しました。歴史的円安は、あの151円で終わったのでしょうか?

為替相場の継続的な動きを「トレンド」と呼びますが、円安から円高へのトレンド転換も、後から振り返ったら「あの時が転換点だった」といった具合に、基本的には事後的にしか分かりません。

ただそんな転換点の見極めは、なるべく早い方がよいでしょう。

そこで、今回はトレンド転換の見極め方について考えて見たいと思います。

主観を諫めるために客観的判断が必要

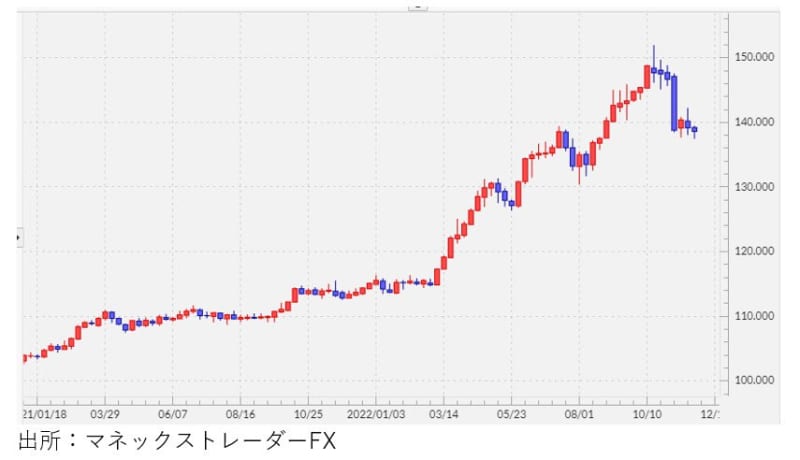

米ドル高・円安は、2022年に記録的なペースで展開しました。このため、米ドル買い・円売りは、2022年に最も利益が出た取引の一つとも見られています。ところが、そんな米ドル/円は11月以降大きく米ドル安・円高に戻すところとなりました(図表1参照)。

【図表1】米ドル/円の週足チャート(2022年1月~)

これは、米ドル高・円安トレンドが続く中での、あくまで一時的な米ドル安・円高に過ぎないのか、それともついに歴史的米ドル高・円安は終わり、新たな米ドル安・円高トレンドが始まっているのか、ということへの関心はとても高いでしょう。

では、トレンド転換をどう見極めたらよいかというと、非常に難しい面があります。というのも、トレンド転換は事後的、結果的にしか判断できないからです。このため、しばらくはどうしても自分の立場で都合良く考えがちになります。

例えば、2022年に最も利益が出たとされる米ドル買い・円売り取引をまだ続けている立場の投資家からすると、「日銀の金融緩和が変わらない中での円高はやはり一時的に過ぎないのではないか」とか、「そもそもこの米ドル高は、インフレ対策の米利上げに連れた動きだったわけだから、米利上げが終わらないうちに米ドル高が終わるということはないだろう」と考えてしまうのも当然でしょう。

気をつけなければいけないのは、そういった判断は自分が米ドル買い・円売り取引を行っており、なるべくその利益を大きくしたい、損を出したくないといった主観の影響が大きくなっている可能性があるということでしょう。「こうなって欲しい」ということが事実とは限りません。そこで、投資における判断で重要なのは、主観を諫めるために、客観的に判断できるようにすることです。

では具体的にどのような客観的判断を行うかと言えば、例えば過去の円安から円高へのトレンド転換においてはどのような特徴があったかを確認した上で、それを参考にするという考え方です。その代表例が、チャート分析による判断でしょう。

客観的判断の代表例「チャート分析」

11月以降、米ドル/円が140円を大きく割れてきた動きは、2021年1月102円から展開してきた米ドル高・円安トレンドにおいて大きく下回ることのなかった120日MA(移動平均線)を下回る動きでした(図表2参照)。1ヵ月の営業日は20日余りが基本なので、120営業日とは半年程度ということになります。つまり、120日MAとは、米ドル/円の概ね過去半年間の平均値であり、それは足元で140円程度なのです。

【図表2】米ドル/円と120日MA(2010年~)

ところで、比較的近い米ドル高・円安トレンドとして、2011年10月75円から2015年6月125円まで展開したケースがありましたが、この時も米ドル高・円安トレンドが展開する中で一時的にそれと逆行する米ドル安・円高の動きとなっても、それは120日MAを大きく割れることがない程度にとどまりました。120日MAを大きく割れてきたのは、2015年6月からの米ドル安・円高にトレンド転換が始まった頃からです。

以上のように見ると、円安から円高へのトレンド転換の特徴的プライス・パターンとして、120日MAを大きくブレークするということがあったことが分かりました。この客観情報を参考にすると、当面においては足元で140円程度の120日MAを大きく割り込むかが、歴史的な円安が既に終了したか、それともまだあくまで一時的な円高に過ぎないかを判断する手掛かりの一つと言えるでしょう。

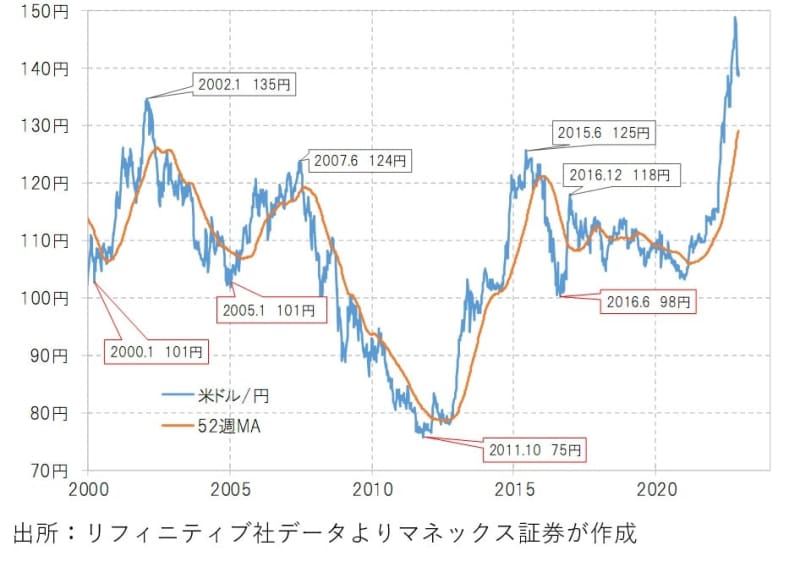

本来的には、このようなトレンド転換の見極めは、もう少し長い期間の移動平均線で判断する方が誤った判断、いわゆる「ダマシ」が少なくなります。例えば、私の場合も、トレンド転換の目安は、概ね過去半年間の平均値である120日MAより、過去一年の平均値である52週MAとの関係を参考にするのが基本でした。

そんな米ドル/円の52週MAは、足元で128円程度ですから、まだまだ米ドル/円はそれを上回った状況が続いているので、その意味では米ドル安・円高は一時的に過ぎず、なお歴史的円安が続いているとも見ることはできます(図表3参照)。

【図表3】米ドル/円と52週MA(2000年~)

ただ今回の場合、米ドル高・円安は記録的なハイペースで展開したことから、52週MAを大きく上回りました。そんな52週MAを当面において割り込むまで米ドル安・円高となるということは、具体的には130円を大きく米ドル/円が下回るということであり、そうなってから「151円で歴史的円安は終わっていた」と判断してもちょっと遅すぎるでしょう。そのため今回の場合なら、より短い期間の移動平均線、120日MAとの関係を参考にするのが現実的と考えました。

「不都合な真実」も受け入れられるか

ここまで述べてきたように、トレンド転換の判断は、過去半年ないし過去一年の平均値である120日MAや52週MAとの関係を参考にするという方法があります。一方で行き過ぎた相場の終わりは、過去5年の平均値である5年MAとの関係などが参考になってきました。

米ドル/円には、基本的に5年MAからプラスマイナス3割の範囲内を中心に循環する傾向がありました。別な言い方をすると、記録的な米ドル高・円安、逆に米ドル安・円高の場合も、5年MAを3割上回るまたは下回ると終了となってきたのです(図表4参照)。

【図表4】米ドル/円の5年MAかい離率(1980年~)

さて、10月に約32年ぶりに150円を超えるまで米ドル高・円安が進んだ動きは、5年MAを3割以上上回る動きでした。その意味では、歴史的な米ドル高・円安も、経験的にはいつ終わってもおかしくない状況を迎えていた可能性があったわけです。

「歴史的」とされるほど相場が大きく動き、そこで利益が大きく出るほどに、相場の終わりや転換に対して、自分の立場に都合良く考えがちになり、判断ミスにつながる懸念が強まります。そういった主観を諫めるためには、客観的な情報の役割が必要になります。

そして客観情報も、絶対的に参考になるものは滅多にないでしょうから、より多くの情報に接することが必要です。そうすることで、自分にとっては「不都合な真実」でも受け入れられる可能性が出てくるでしょう。言うほど簡単ではないでしょうけれど。