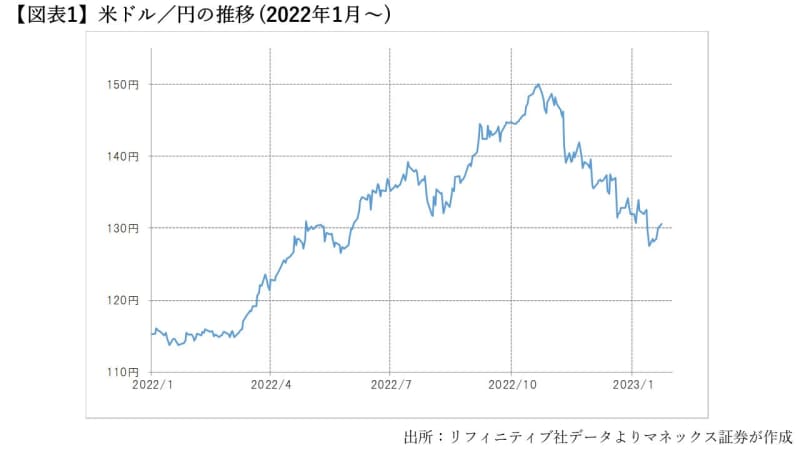

米ドル高・円安は、2022年10月には1990年以来、何と32年ぶりの水準まで達しましたが、その後米ドル安・円高に急変すると、2023年に入って早々、130円も大きく割り込む動きとなりました。

皆さんの周りでも、「この円高はまだまだ続きそうだ」「110円、100円になる可能性もある」といった、一段の円高を予想する人が増えてきたのではないでしょうか。今回は円安から円高へ、短期間で予想が大転換するということがあるのかについて、考えて見たいと思います。

日銀政策転換で予想も「豹変」!?

少し前までは、「この円安は日本経済が円安になりやすいため、言わば構造的円安なのでまだまだ円安になりそう」みたいな話が多かったですが、それがなぜ、ほんの数ヵ月で「100円へ円一段高の可能性も」に大転換。その理由として、「2022年12月に日銀が金融緩和の転換に動いたのだから。日銀の政策転換はまぁそのうちとは思っていたけれど、予想より早かった。そんな予想外のことにより、円安予想が円高予想に変わるのもしょうがないの」と、したり顔で話す方が皆さんの周りにもいたかもしれません。

これを聞いて、「170~180円の円安もありか」と思っていたのが、ほんの数ヵ月で「100~110円の円高もありか」に皆さんの考えも豹変したでしょうか? 確かに日銀の政策転換などの影響から仕方のないことかもしれないと思いつつ、一方で「こんなふうに見通しが豹変する為替相場って難しい、とても予想なんてできない」といった具合に複雑な気持ちになったかもしれません。しかし、そもそもこの豹変は正しいのでしょうか?

「日銀が政策転換したら円高になるよな。実際に円高になったし、確かにもっと円高になるかもしれない」、急激な円高の動きを見ると、そう考えてしまう気持ちもわかります。ただ、そんな「主観」を諫めるためには、「客観情報」を確認するのが基本的なアプローチでしょう。

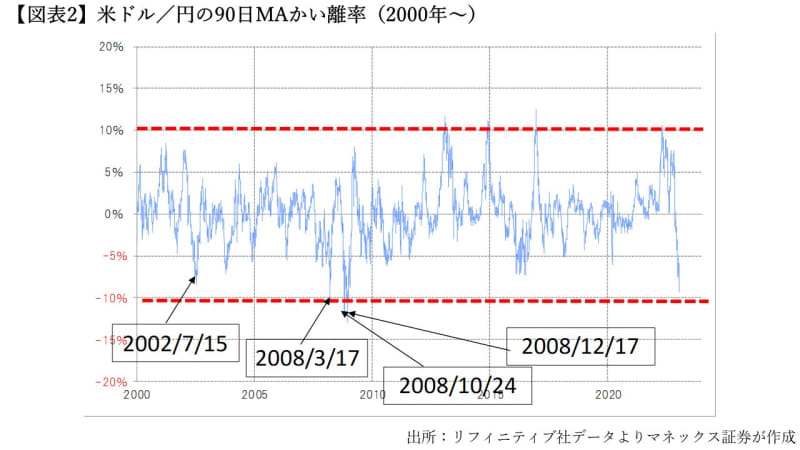

急激な米ドル安・円高の短期的な「行き過ぎ」を確認する方法の一つに90日MA(移動平均線)かい離率があります。これを見ると、130円を大きく下回る米ドル安・円高になると、90日MAかい離率はマイナス10%程度まで拡大し、それは経験的には米ドル安・円高の行き過ぎを示していました(図表1、2参照)。

90日MAかい離率といった客観情報を見ることで、「そうか、確かに日銀の政策転換などにより円高になったけれど、既に円高は行き過ぎ圏に入っており、もっと円高になるかは別のようだ」と、米ドル安・円高への印象が少し変わるのではないでしょうか。

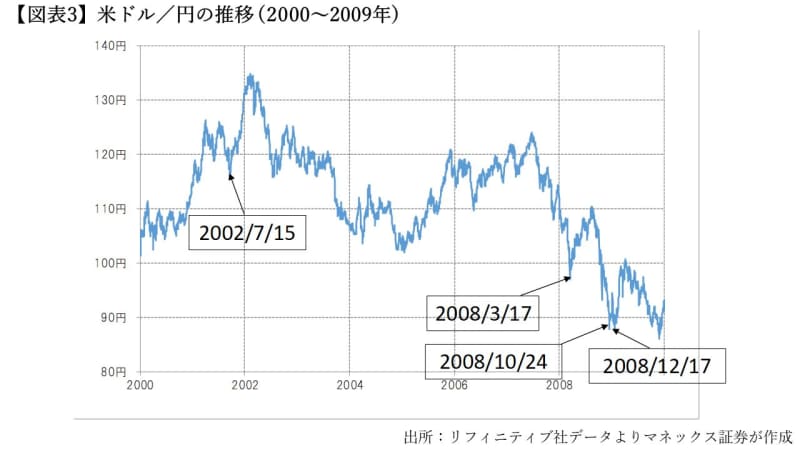

その上で、次は「そもそも今回のように、行き過ぎた米ドル安・円高になった局面は、それが一巡した後どんなふうに展開したのか」といった考え方も一つでしょう。90日MAかい離率といった客観情報において、マイナス10%前後で拡大一巡となったのは、2000年以降では2002年7月、2008年3月など4回ありました。それは米ドル/円相場においては、どんな位置付けだったのかを確認したのが図表3です。

これを見ると、今回のように行き過ぎた米ドル安・円高となり、それが一巡した局面は、基本的に当面の米ドル安・円高の終わりでした。その上で、改めて米ドル/円の安値更新となるまでは半年から一年以上かかっていました。

以上を整理すると、一般的には予想外だった日銀の政策転換により、ここまで予想以上に円高となったということはあったでしょうが、一方でそれはさらに円高が進むことまでを示しているわけではなかったということです。むしろ、今回と似たような過去のケースを参考にすると、日銀の政策転換などを受けた円高は、当面における最後の円高の可能性もありそうなのです。

テクニカル分析の現実味を確認する

以上は、主に90日MAかい離率といったテクニカル分析からの判断でした。ただ、これだけではどうも納得できない、やはり日銀の政策転換で日本の金利が上がったら、行き過ぎたとしても円高がさらに広がるのではないか。

そんな「モヤモヤ感」が残った時には、これまで見てきたテクニカル分析の示唆に現実味があるかを確認してみるのが一つの方法でしょう。日本の金利が上がったら、円高になりそう。ただ、日本の金利は、日銀の政策転換にもかかわらず、それほど上がらない可能性があるなら、円高にも自ずと限界があるかもしれない。

日米の金利、10年債利回りといった長期金利を重ねて見ると、2022年3月に日銀が長期金利上昇を抑制する政策を始めるまでは、基本的に連動していました(図表4参照)。ちなみに、ECB(欧州中央銀行)は日銀のような長期金利上昇抑制策をとりませんでしたが、すると独米の10年債利回りは最近にかけて基本的に連動しました(図表5参照)。

このように、日独など先進国の長期金利が、日銀が金利上昇を阻止する政策に動くといったケースを除くと、基本的に連動したのはなぜか。「世界一の経済大国」米国の金利とは、要するに「世界景気」の目安であり、そんな米金利と日独など先進国の金利が連動したのは、グローバリーゼーション時代にあり、先進国の金利は世界景気に反応することが基本となっている、ということではないでしょうか。

こう考えると、日銀が2022年3月に長期金利上昇抑制策を始め、それをなぜ2022年12月に見直したかも分かるような気がします。2022年3月頃から米金利は上昇が加速に向かいました。それと連動したままなら、日本の長期金利も大きく上昇する可能性があったので、金利上昇抑制に動いた。他方で、2022年11月頃から、米景気減速への懸念から米長期金利は低下傾向に向かった。米国および世界景気が減速に向かう中では、その影響を受ける日本の長期金利の上昇も限られそうなので、長期金利上昇抑制策の見直しに動き出した。

いろいろ述べてきましたが、日銀の政策転換でも、日本の金利の上昇が意外に限られるなら、それに連れた円高も限れそうといった、既に見てきたテクニカル分析の示唆とも重なりそうですから、「モヤモヤ感」が後退することになるのではないでしょうか。