※本稿は、チーフリサーチストラテジスト・石井康之氏(三井住友DSアセットマネジメント株式会社)による寄稿です。

【ポイント①】米投資適格社債市場へ資金流入が続く

■米社債市場に投資資金が継続的に流入しています。金融調査会社EPFRによると、22年10月下旬以降、米投資適格社債ファンドへの資金流入が続き、足元(2月21日)までの累積で373億ドル(約5.6兆円)が流入しました。特に市場で米連邦準備制度理事会(FRB)の利下げ観測が台頭した23年11月以降は、資金流入の勢いが加速しました。

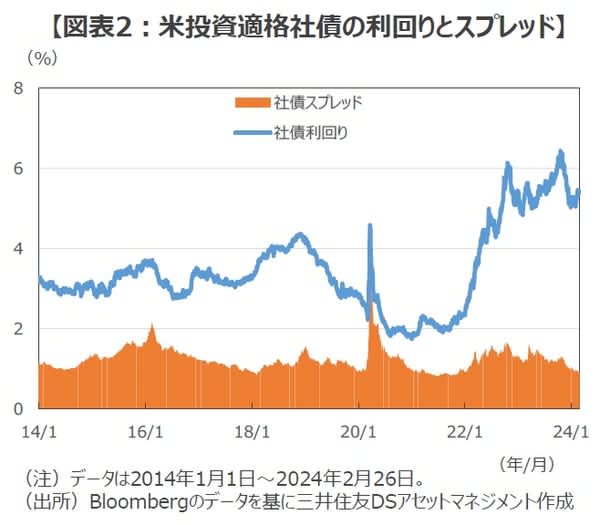

■米投資適格社債の利回りは、22年3月以降のFRBによる相次ぐ利上げを受けて、大きく上昇(価格は下落)しました。そのため、当初は米投資適格社債ファンドから資金が流出する動きがみられました。しかし、同社債の利回りが、今回の金利上昇局面で初めて6%を付けた22年10月の下旬以降は、相対的に安全性が高い同社債ファンドへの資金流入傾向が鮮明になりました。

■この背景には、米投資適格社債の利回りが大きく上昇したことで、高利回りを求める投資家の需要が集まったことがあると考えられます。加えて、大幅な利上げが実施されるなかで、先行きの利上げ打ち止め観測が浮上したこともあるとみられます。さらに、23年11月以降は、FRBの利下げ観測が台頭したことから、社債利回りの低下(価格上昇)による値上がり益を期待して、資金流入が加速したとみられます。

■また、大幅な利上げが行われるなかでも米国経済が堅調に推移し、企業の信用リスクが高まっていないことも資金流入の背景と考えられます。先行きの米景気の軟着陸(ソフトランディング)への期待が高く、同社債のスプレッド(国債利回りに対する上乗せ金利)が安定推移することが見込まれるため、資金が流入していると考えられます。

[図表1]米投資適格社債ファンドへの資金フロー

[図表2]米投資適格社債の利回りとスプレッド

【ポイント②】米企業のファンダメンタルズは良好

■企業の信用力を示す米投資適格社債の社債スプレッドは、足元(2月26日)で0.93%に縮小し、約2年ぶりの低水準にあります。信用リスクが低下している背景には、米景気のソフトランディング見通しに加えて、米企業のファンダメンタルズの良好さがあるとみられます。

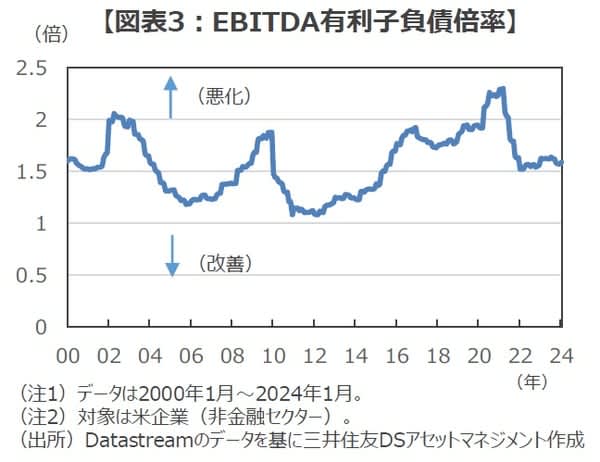

■企業財務の健全性を測る尺度の1つであるEBITDA(利払い前・税引き前・減価償却前利益)による有利子負債倍率を確認すると、米企業の財務が安定していることが示唆されます。この倍率は企業の純有利子負債が収益力の何倍かを示す指標で、低いほど財務状態が良好と判断されます。24年1月の同倍率は1.6倍と、2000年以降の平均的な水準にあり、財務の健全性は維持されていると判断されます。

■また、米企業の業績は堅調です。ロンドン証券取引所グループ(LSEG)によれば、S&P500種指数採用企業の23年10-12月期最終利益は前年同期比8%増が予想されており、その後も増益基調が続く見通しです。企業業績の拡大は企業財務の改善につながるため、格付けなどの信用力は安定しやすい状況と考えられます。

[図表3]EBITDA有利子負債倍率

【今後の展開】利下げ観測と企業財務の安定により米投資適格社債市場への資金流入が続く

■弊社は、米国経済が今後も底堅く推移し、ソフトランディングに至ると想定しています。また、インフレが減速傾向にあるなか、FRBは6月以降、四半期に一度のペースで政策金利を引き下げると想定しています。

■こうした環境下、社債利回りのベースとなる米国債利回りは緩やかに低下すると予想しています。また、企業の財務は健全性が維持され、社債スプレッドは安定的に推移すると予想しています。

■このため過去平均に比べ利回りが高水準にある米投資適格社債市場には、今後も投資資金が継続的に流入することが見込まれます。FRBの利下げ観測と企業財務の安定を背景に、同社債市場は堅調に推移すると期待されます。

(2024年2月28日)

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米企業のファンダメンタルズは良好…米社債市場、今後の展開は?【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】』を参照)。