債券には4種類の「利回り」があります。前回はこのうち「利率」と「応募者利回り」、「直接利回り」について解説しました。

今回は、「最終利回り」と「所有期間利回り」ついて考えてみましょう。

パート1:「応募者利回り、直接利回りとは? 債券にある4種類の利回り(パート1)

既発債を購入した際の収益性を示す利回り

債券は基本的に、発行日と償還日が決まっています。文字通り、発行日に債券が発行され、その日から金利が付くようになり、償還日にその債券を購入した人たちに対して、償還金が払い戻されます。

この発行日前に設けられた募集期間中に、新規で発行される債券のことを「新発債」といい、発行日以降に債券市場で売買されている債券のことを「既発債(きはつさい)」と言うのです。

前回、このコラムで紹介した「応募者利回り」は、募集期間中に新発債を購入して、償還日まで保有した場合に得られる利回りを指しています。これに対して今回、紹介する「最終利回り」と「所有期間利回り」は、両方とも既発債を購入した場合の利回りを示しています。

債券には償還日が設けられていますが、償還日前でも自由に売却できます。ただし、償還日まで保有すれば額面価格で元本が戻ってきますが、償還日前に債券市場で売却する時は、債券市場で取引されている債券価格で売却することになります。

債券価格の変動要因は3つ

債券価格が変動する要因は、大きく3つあります。

ひとつは市場金利の動きです。債券の利率が3%だとしましょう。その時、市場金利が4%、5%というように上昇していたら、毎年3%の利子しか受け取れない債券の魅力は低下します。その結果、利率3%の債券は売りが増えて、債券価格が値下がりします。また、それとは逆に市場金利が2%、あるいは1%というように低下したら、利率3%の債券が持つ魅力は高まりますから、買いが増えて債券価格は値上がりします。

次に格付けです。格付けとは、その債券が元利金を払い続けられるかどうかを、特定の記号で示したものです。

格付が悪化すると、その債券を発行して資金を調達している政府、企業などの発行体の財務が悪化し、ゆくゆくは「元利金の支払いが滞るのではないか」という懸念が強まった結果、債券の売り圧力が強まります。

逆に格付けが改善すると、その債券に対する信用力が高まり、投資家の買いが集まりやすくなります。もちろん前述した、市場金利との兼ね合いもありますが、基本的に格付け悪化は債券売り、格付け向上は債券買いの動きにつながります。

最後に債券発行後の時間の経過です。前述したように、債券は償還日を迎えると額面価格で償還金が支払われます。そのため、償還日が近づくにつれて、徐々に債券価格は額面価格に近づいていきます。

これら3つの要因を掛け合わせながら、その時々の市場の需給バランスに応じて、債券価格は値上がり・値下がりを繰り返します。そして、こうした債券価格の値動きが、最終利回りや所有期間利回りに影響してくるのです。

計算式で理解する債券価格と金利の関係

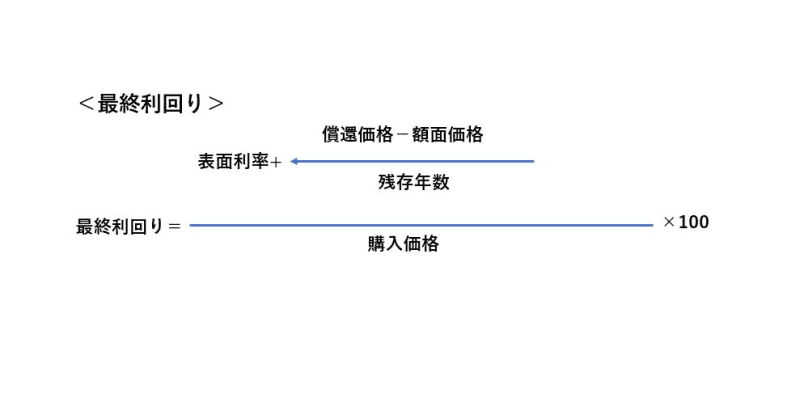

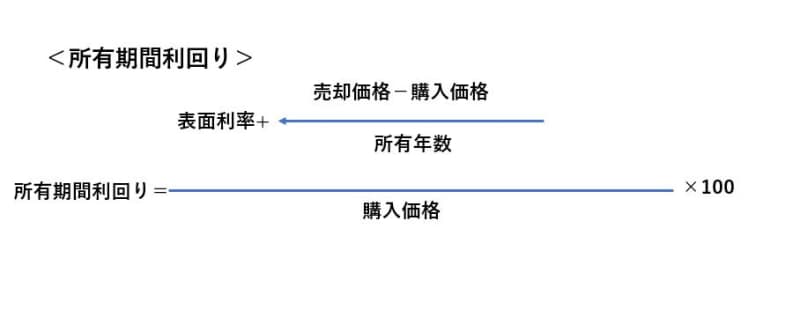

ここで最終利回りと所有期間利回りの計算式を挙げておきましょう。

両者を見比べると似たような計算式になるのですが、違う点もあります。それは、最終利回りが償還価格から購入価格を差し引いて、それを残存年数で割るところが、所有期間利回りの場合は、売却価格から購入価格を差し引き、それを所有年数で割るところです。

問題は、所有年数が3年とか5年というように、年でぴったりの場合はそのままの数字を入れれば良いのですが、1年2カ月というように、2カ月間の端数期間が生じている場合です。

この場合は、たとえば端数期間が2カ月なら2カ月÷12か月=0.16になるので、1年2カ月は1.16を入れます。したがって1年6カ月なら1.5ですし、1年9カ月なら1.75を入れます。

以上の計算式を眺めると分かると思いますが、購入時の債券価格が、額面価格もしくは売却価格よりも高くなればなるほど、利回りは低下しますし、それとは逆に、購入時の債券価格が、額面価格もしくは売却価格よりも安くなればなるほど、利回りは上昇します。

よく、債券の特性について、「金利が上昇するほど債券価格は値下がりし、金利が低下するほど債券価格は値上がりする」と言われますが、その特性は、以上の計算式からも理解できると思います。

そのため債券市場では、市場金利の先行き見通しよる値動きを利用して、債券の売買益を狙うトレーディングが、日々繰り返されています。長期金利が時々刻々と変動しているのは、そのためなのです。