超低金利時代のいま、毎月コツコツと定期預金に貯金をしていても、目標金額に到達するには長い年月がかかってしまいます。

お金の増やし方を検討する中で、預貯金以外の方法として、NISAを利用しようと考える人も多いのではないでしょうか。

しかし、投資経験がない場合、「何から始めればいい?」「難しくてよくわからない」「投資をするのは怖い」と考える人もいるでしょう。

NISAは、決して難しい制度ではなく、ポイントさえ押さえれば、誰でも安心して資産形成をすることができます。

この記事では、「NISAとは何か」「投資のリスク」「NISAをどうやって始める?」などについて、初心者でもわかりやすく解説しています。

この記事でわかること

- NISAとはどんな制度か

- 安全に投資するためのポイント

- 金融機関の選び方

NISAって何?

NISAとは、2014年1月にスタートした「少額投資非課税制度」のことです。2024年1月からは制度が一新され、「新NISA」とも呼ばれています。

「Nippon Individual Savings Account」の頭文字を取ったもので、直訳すると、「日本個人貯蓄口座」。

つまり、厳密にいうと、NISAは「口座」のことを指しています。一般的には、制度を総称して「NISA」、口座は「NISA口座」と呼ばれています。

口座といったら「普通預金口座」や「定期預金口座」が思い浮かぶでしょう。

それらと同じように、「NISA(日本個人貯蓄口座)」という口座があるのです。

普通預金口座は、使いたいときにいつでもお金を引き出せます。NISA口座も、預けたお金はいつでも引き出しができます。

NISAは資産形成に向いている

色々な口座がある中で、NISA口座は「資産形成したい人に向いている口座」です。

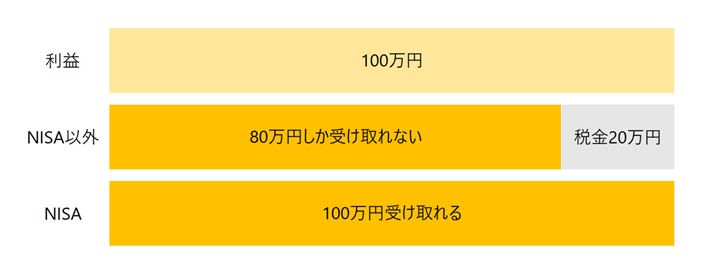

なぜNISA口座が資産形成に向いているのかというと、利益が出ても税金がかからないから。

通常は、投資をして利益が出ると、約20%の税金がかかります。

例えば、投資で100万円の利益が出たときに受け取れる金額はこんな感じ。

- 税金:100万円×20%=20万円

- 受け取れる金額:100万円-20万円=80万円

税金が20万円かかり、受け取れる金額は80万円です。

しかし、NISA口座を使って運用した場合、税金がかかりません。

- 税金:0円

- 受け取れる金額:100万円

つまり、NISA口座で投資をした方が、20万円得になるわけです。

いくらまで投資できる?

NISA口座には「年間投資枠」という、1年間(1~12月)に投資できる金額の上限があります。

年間投資枠の上限は360万円です。

年間投資枠の範囲であれば、1年間のうちいつ投資をしても大丈夫です。

例えば、8月からNISAを始めた場合も、その年の12月までに利用できる年間投資枠は、360万円ということです。

では、年間360万円以内で毎年投資していけば、ずっと税金がかからずに投資できるのでしょうか。

実は、生涯を通じて投資できる「非課税保有限度額」あります。

NISAの非課税保有限度額は1800万円です。

超過するとどうなる?

では、年間投資枠や非課税保有限度額を超えるとどうなるのでしょうか。

年間投資枠や非課税保有限度額を超えた分の投資で得た利益については、税金がかかります。

例えば、1年間で400万円投資をした場合、超過した40万円に対して出た利益については、税金がかかります。

ここでは、退職金の2000万円を全額投資して、10%の利益が出た場合を考えてみましょう。

税金がかからない利益

- 利益:1800万円×10%=180万円

- 税金:0円

- 受け取れる金額:180万円

税金がかかる利益

- 利益:200万円×10%=20万円

- 税金:20万円×20%=4万円

- 受け取れる金額:20万円-4万円=16万円

このように、上限額を超えた利益には、税金がかかってしまいます。

投資枠って何?

前章で、NISAの上限額は年間360万円、生涯1800万円と解説しました。

実は、この上限の中には2つの枠があります。それが「つみたて投資枠」と「成長投資枠」です。

「つみたて投資枠」は簡単にいうと、時間をかけてコツコツとお金を育てていく投資枠です。

「成長投資枠」は簡単にいうと、短期間で多くの資産を増やすことを目的とした投資枠です。

つみたて投資枠とは?

つみたて投資枠は、長い時間をかけて安定的に資産を増やすことを目的とした、「安定重視」の投資枠です。

特徴は、以下の3つです。

- 分散投資

- 長期間

- 少額

分散投資とは、複数の商品に投資をしてリスクを抑えること。

例えば、商品を果物に例えてみます。

- Aさんはミカンの木を4本育てている

- Bさんはミカンの木を2本、リンゴの木を2本育てている

ミカンが不作になりました。

- Aさんの育てているミカンの木は全滅

- Bさんの育てているリンゴの木は残った

いくつかの商品に分散させることで、リスクを抑えることができます。

「つみたて投資枠」で投資できる商品は、分散投資に適した「投資信託」に限られています。

ほかにも、「長期の積立ができる」「少額から投資できる」商品がラインナップされているので、より安全に投資したい人に向いている投資枠といえます。

成長投資枠とは?

成長投資枠は、つみたて投資枠よりも短期間で、多くの資産を増やすことを目的とした「リターン重視」の投資枠です。

リターンとは、投資をすることによって得られる利益のことです。

特徴は、以下の2つです。

- 高リターン

- 高額投資

成長投資枠はつみたて投資枠よりも、リターンの大きい商品がそろっています。

先ほどの、ミカンの木とリンゴの木で考えてみましょう。

- ミカンの木は、収穫すると1本100万円の売り上げになる

- リンゴの木は、収穫すると1本50万円の売り上げになる

この場合、ミカンの木の方がリターンの大きい商品ということになります。ただし、リターンが大きい商品は、その分、リスクも大きくなります。

また、成長投資枠は、高額の投資ができる点も特徴です。

成長投資枠とつみたて投資枠の年間上限額は、以下の通りです。

- 成長投資枠:240万円

- つみたて投資枠:120万円

成長投資枠の方が、年間で120万円多く投資できます。安定よりもリターンを重視する人や、まとまったお金がある人に向いています。

なお、非課税保有限度額1800万円のうち、成長投資枠の限度額は1200万円です。

株式と投資信託って何?

前章では、つみたて投資枠と成長投資枠について解説しました。それぞれの投資枠で投資できる商品は、以下の通りです。

- つみたて投資枠:長期の積立・分散投資に適した一定の投資信託

- 成長投資枠:上場株式・投資信託

つまり、つみたて投資枠の商品は「投資信託」のみ、成長投資枠の商品は「上場株式」と「投資信託」ということになります。

では、「上場株式」と「投資信託」とは何でしょうか?

株式って何?

株式とは、株式会社が資金を調達するために発行する証券のことです。株式には、上場株式と非上場株式の2種類があります。

上場株式とは、「誰でも買うことができる株」。

非上場株式とは、「特定の人しか買えない株」。

NISAで買うことができるのは「上場株式」ということになります。

株には値段がついており、株の価格を「株価」といいます。

株価は、「株を買いたい人(需要)」と「株を売りたい人(供給)」のバランスによって決まります。株を買いたい人が増えれば株価は上がり、株を売りたい人が増えれば株価は下がります。

- 株を買いたい人>株を売りたい人:株価が上がる

- 株を買いたい人<株を売りたい人:株価が下がる

需要と供給のバランスは毎日変わり、それによって株価も毎日変わります。

上場株式に投資をする場合、株価の動きをチェックして、自分で売買のタイミングを見極める必要があります。

つまり、上場株式は「自分で売り買いする商品」ということになります。そのため、上場株式への投資は、ある程度知識や経験のある、中上級者におすすめです。

投資信託って何?

上場株式が「自分で売り買いする商品」であるのに対し、信託投資は「代わりに専門家が売り買いしてくれる商品」です。

投資の専門家がお金を集めて、株式などの商品に投資をします。

専門家が、購入する商品やタイミングを見極めてくれるので、知識がなくても投資をすることができます。

投資信託は、1,000円などの少額から始められ、基本的に「ほったらかし」でもOKのため、投資初心者におすすめです。

NISAのポイント一覧表

前章までで、NISAの制度内容について解説しました。

NISAの制度内容をまとめると、下表の通りです。

18歳以上であれば、誰でもNISAを利用することができます。また、口座開設期間に制約はなく、いつでも始めることができます。

資産形成のこと誰に相談すればいい?

なぜ投資をした方がいいの?

ここからは、投資をする理由や、投資のリスクについて解説します。

「お金を貯めるなら、銀行預金でもよいのではないか?」と考える人もいるでしょう。

なぜ投資をした方がよいのでしょうか。

簡単に言うと、銀行にお金を預けておくだけでは、お金の価値が下がってしまうからです。

お金の価値が下がるとは、どういう意味でしょうか。

通常、時間の経過とともに、物価は上昇しています。

例えば、現在はりんごを1個100円で買えるとします。

10年後に、1個200円になりました。同じ100円でも、10年後にはリンゴを買えなくなってしまいます。

このように、物価が上昇し、同じ金額で同じものが買えなくなることが、「お金の価値が下がる」ということです。

銀行にお金を預けておくだけでは、お金が減ることありませんが、大きく増えることもありません。一方、投資は、物価上昇分のお金を増やすことが期待できます。

なんで銀行預金だとダメなの?

銀行にお金を預けておくだけでは、お金が増えないと解説しましたが、なぜでしょうか。

銀行は、預金金利がとても低いからです。

2024年4月時点で、銀行の普通預金の金利は0.02%程度です。毎月10万円ずつ預金した場合、10年後に貯まるお金は、1201万です。

10万円ずつ10年間、銀行にお金を預けても、わずか1万円の利息しか受け取ることができません。

投資すると増えるの?

では、投資の場合はどうでしょうか?

NISAで投資できるのは、金融庁の指定を受けた、「安全性の高い」商品です。

投資に「絶対」はありませんが、増える可能性は高いと考えられます。

先ほどと同様に、10万円ずつ10年間、積立投資することを想定してみましょう。

一概にはいえませんが、長い時間かけて積立投資をする場合、年利3~5%程度が現実的といわれています。

低く見積もって、年利1%と3%の場合でシミュレーションしてみます。

10年後の積立金額

- 年利1%の場合:1261万4987円

- 年利3%の場合:1397万4142円

銀行預金の金額との比較

- 年利1%の場合:+60万4987円

- 年利3%の場合:+196万4142円

銀行に預金した場合、1201万円だったので、投資の方が大きく資産を増やせることがわかります。

投資って危なくないの?

銀行口座で預貯金する場合、お金が減ることはありません。

しかし、投資の場合、預けたお金が減ってしまうリスクがゼロではありません。

商品(銘柄)が購入したときよりも値下がりして、結果、損をしてしまう可能性があります。

これを「元本割れ」といいます。

例えば、Aという商品(銘柄)を1万円で購入したとしましょう。

1年後、A商品が5000円になっていた場合、5000円損してしまうことになります。

この元本割れが、投資のリスクです。

NISAはリスクが大きいの?

元本割れのリスクを知ると、NISAを利用することが怖くなるかもしれません。

しかし、NISAの対象商品は、元本割れリスクの低いものが中心です。

特に「つみたて投資枠」の対象商品は、「長期の積立・分散投資に適した一定の投資信託」となっています。

比較的リスクが低く、投資の知識がない初心者でも安心して利用できます。

そもそも、NISAは、国が国民に積極的に「投資」をしてほしいという目的で始まった制度です。

そのため、初心者でも安心して投資ができるように、金融庁のチェックのもと、リスクを抑えた商品が選ばれています。

つまり、初心者であれば「つみたて投資枠」の商品に投資をすることで、リスクを抑えることができるといえます。

また、投資は次の3つを同時に行うことで、元本割れのリスクを抑えることができます。

- 積立投資

- 長期投資

- 分散投資

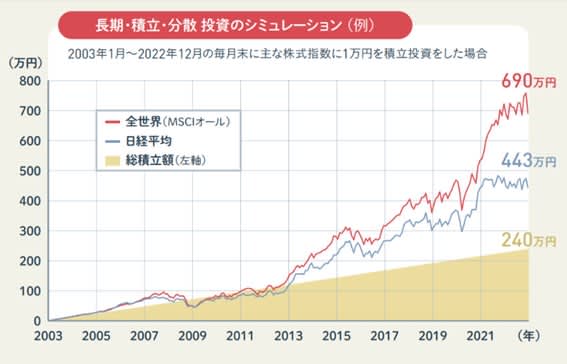

次の図は、月1万円ずつ20年間投資をした結果のグラフです。

出典:金融庁「はじめてみよう!NISA早わかりガイドブック」

2009~2013年の間、一時的に元本割れをしていますが、それ以降は順調に資産を増やしていることがわかります。

投資である以上、リスクがゼロとはいえません。しかし、しっかりと対策をして投資を行えば、比較的安定した資産形成ができるといえるのではないでしょうか。

投資のリスクを回避するには?

前章では、「投資には元本割れのリスクがある」ことを解説しました。

元本割れとは、商品が購入したときよりも値下がりして、損失が生まれること。NISAはリスクが少ない商品がラインナップされていますが、「絶対」ではありません。

リスクをより少なくするためには、「長期投資」「積立投資」「分散投資」の3つを行うことが鉄則です。

長期投資でリスクを抑える

「長期投資」とは、数十年という単位で、長期間にわたって投資をすることです。

「長期投資」をすると、なぜリスクが少なくなるのでしょうか。

一言でいうと、株の値段は、長期で見ると上がる可能性が高いからです。

株の値段は毎日変わります。

1年などの短期間で見ると、価格はめまぐるしく、上がったり下がったりしています。

そのため、短期間で株を売買すると大きく収益を得ることもあれば、元本割れすることもあります。

しかし20~30年と長い目で見ると、値段が上がることもあるため長く保有すればするほどリスクを回避できます

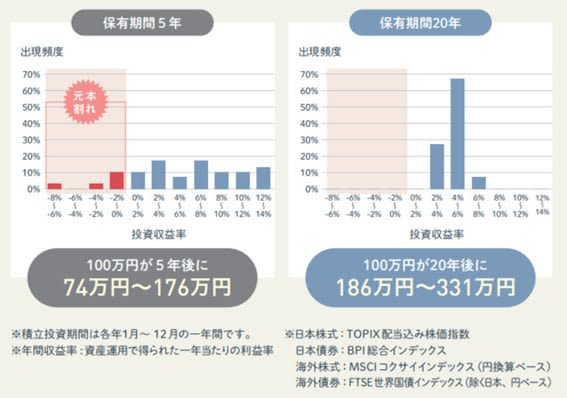

金融庁の資料を見てみましょう。

出典:金融庁「はじめてみよう!NISA早わかりガイドブック」

100万円を5年間で保有した場合は、元本割れしている層が見られます。一方、20年間保有した場合、元本割れしている層は見られませんでした。

通常、長期投資の場合、毎月定額を長期間にわたって投資をします。

例えば、月1万円ずつ、30年間支払い続けるイメージです。

このように行う長期投資には「複利効果が大きくなる」というメリットがあります。

複利効果とは、投資で得た収益をふたたび投資に回すことで、「利子にも利子がつく」ことです。

投資期間が長ければ長いほど、複利の効果は大きくなります。

次の図は、毎月3万円ずつ30年間長期投資をした場合のシミュレーションです。(年3%で運用)

出典:金融庁「資産運用シミュレーション」

年数が経過するほど、運用収益(黄色の部分)が大きく増えていることがわかります。

これが長期投資による「複利の効果」です。

転がすと大きくなることから、「雪だるま式」ともいわれています。

このように、長期投資をすることで、リスクが低くなるうえ、お金が増える可能性が高まります。

積立投資でリスクを抑える

積立投資とは「毎月コツコツと同じ金額を投資する方法」です。

例えば30万円手元にあるとき、30万円分を一度に購入するのではなく、毎月1万円ずつ30ヵ月かけて購入するイメージです。

毎月、定額を預貯金するのと似ています。

積立投資のメリットは、「購入単価が平準化される」ことです。

毎月の購入金額を一定にすることで、株価と購入金額は次のような関係になります。

- 株価が安いとき:購入量が増える

- 株価が高いとき:購入量が減る

こうすることで、長期的に見ると、平均購入単価を下げる効果が期待できます。

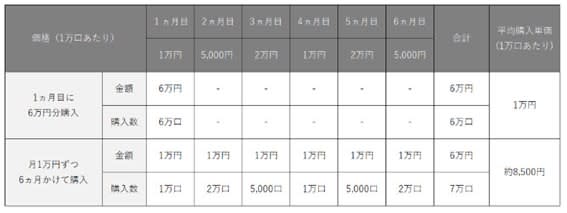

6ヵ月間、毎月1万円を投資する場合で考えてみましょう。

1ヵ月目に6万円分の株を購入すると、6万口購入することができます。

一方、毎月1万円ずつ6ヵ月かけて購入すると、7万口購入することができます。

1万口あたりの平均購入単価は、次のようになります。

- 1ヵ月目に6万口購入:1万円

- 6ヵ月かけて7万口購入:約8,500円

この例の場合、6ヵ月かけて毎月1万円ずつ購入する方が、平均購入単価を下げることができました。

このように、一定額を定期的に購入する方法を「ドル・コスト平均法」といいます。

例えば、株価が高いときに買ってしまった場合、「あんなに高いときに買わなければよかった」と後悔することもあるかもしれません。

しかし、積立投資を行うことで、購入単価が平準化できるため、株価の上下に一喜一憂する心配がなくなります。

分散投資って何?

分散投資とは、1つの商品だけでなく、複数の商品を購入して運用する投資方法です。

例えば、毎月3万円投資をする場合、商品Aに1万円、商品Bに1万円、商品Cに1万円

のように、複数の商品に投資する方法です。

株価は毎日変動しています。

もし1つの商品だけ購入して運用していた場合、その商品の株価が下がると損をしてしまいます。

一方、3つの商品を購入していた場合、1つの株価が下がっても、ほか2つの株価が上がっているのであれば利益が出る可能性があります。

分散投資をすると、価格の変動をある程度抑えることができるため、1つの商品のみに投資するよりもリスクが軽減できます。

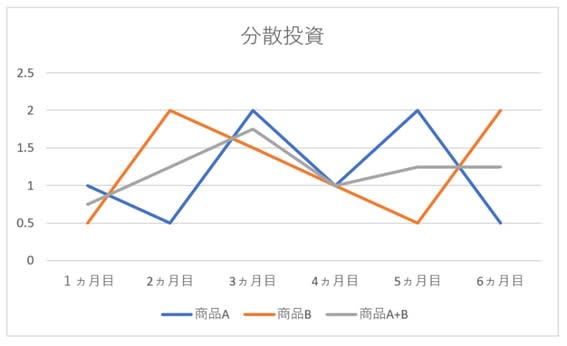

次のグラフを見てみましょう。

商品Aと商品B、それぞれを見ると、株価の変動が大きいことがわかります。

しかし、AとB両方の商品を合わせると、株価の変動が小さくなります。

単体で投資をするより、利益は少なくなりますが、リスクも低くなることがわかります。

例えば、月3万円を積立投資する場合、1つの商品に投資するのではなく、1万円ずつ3つの商品、1万5000円ずつ2つの商品に投資する方が、リスクが低くなります。

NISAの向いている人・向いていない人

NISAは、資産運用をするのに適している制度ですが、人によって向き不向きはあるのでしょうか。

資産運用の目的や、その人の状況によっては、向き不向きがあります。

NISAに向いている人

NISAに向いている人の特徴は、下記の通りです。

- 老後に備えて資産運用したい人

- 余剰資金に余裕がある人

- いざというときに引き出したい人

NISAは、長期的に非課税で資産運用ができる制度です。

そのため、老後に向けて着実に資産を育てていきたい人に向いています。

「つみたて投資枠」で投資信託に長期・積立投資をすることで、リスクを抑えながら着実に資産を増やせる可能性があります。

また、余剰資金があり、それを有効活用したいと考えている人もNISAの利用に向いています。

NISAでは年間360万円まで、非課税で投資が可能です(成長投資枠:240万円、つみたて投資枠:120万円)。

その範囲内であれば投資による利益に対して税金が課されません。

資金に余裕がある人は、年間の非課税投資枠いっぱいまで投資をするのもよいでしょう。

NISAで投資した資金は、必要に応じて引き出すことができます。引き出し時に課税されることはありません。

そのため、もしものときに備えて引き出しできる状態にしておきたい人に適しています。

同じく非課税で投資ができる制度としてiDeCoがありますが、iDeCoは60歳になるまで資金を引き出すことができません。

どちらにするか迷っている人は、引き出しが必要かどうかをよく検討しましょう。

NISAはやめたほうがいい人

NISAに向いていない人の特徴は、下記の通りです。

- 元本割れするリスクを負いたくない人

- 資産運用する必要性が低い人

- 生活資金に余裕がない人

NISAで購入するのは株式や投資信託などの、投資商品です。

そのため、元本割れのリスクを伴います。

投資に伴うリスクを受け入れられず、元金の保全を第一に考える人は、NISAの利用に向いていないといえます。

元本割れのリスクを負いたくない場合は、定期預金や保険商品などの選択肢を検討するとよいでしょう。

また、NISAは主に中長期的な資産形成を目的とした制度です。

すでに十分な資産を持っている人は、NISAで資産運用する必要性が低い可能性があります。

NISAの利用はリスクも伴うので、現在の資産水準に満足しており、将来的な資産形成の必要がない人には向いていないと考えられます。

さらに、資金に余裕がなく、生活がぎりぎりの人も、NISAへの投資は避けるべきです。

投資は余剰資金で行うのが鉄則です。

生活資金に十分な余裕がない人は、NISAではなく生活の安定を最優先するべきでしょう。余剰資金が生まれた際に、NISAの利用を検討するのが賢明です。

NISAはどうやって始める?

NISAの口座を作れる場所は、以下の通りです。

- 銀行

- 証券会社

簡単に言えば、銀行や証券会社の窓口に行って、「NISAをやりたいです」といえば作れます。

ネット銀行やネット証券で作りたい人は、オンラインでの申込みも可能です。

ただし、NISAの口座を作れるのは、1人1つまでです。

普通預金口座のように、色々な銀行で複数の口座を作ることはできません。

普通預金口座を持っている銀行で作ってもよいですが、投資したい銘柄(投資商品)がある場合は、ちょっと待ってください。

銀行と証券会社では、取り扱える商品の種類が異なるので、よく検討する必要があります。

もし投資したいと思っている銘柄があるなら、その銘柄を取り扱っている銀行や証券会社で口座を作る必要があります。

証券会社の特徴

証券会社は、投資対象商品が豊富な点が特徴です。

上場株式やETF、投資信託など幅広い金融商品を扱っています。

そのため「将来的に投資の幅を広げていきたい」と考えている人におすすめです。

実店舗を持つ証券会社の場合は、資産運用の相談ができる点も魅力です。

金融商品を購入する際、本人の投資経験や考え方に基づいて、金融商品を選んでくれます。また、ネット証券会社も同様に投資対象商品が豊富です。

ネット証券会社は、実店舗を持つ証券会社に比べて手数料が安い点が特徴です。ただし、資産運用のアドバイスを直接もらえない点に注意が必要です。

銀行の特徴

銀行は、証券会社に比べて投資対象商品が少ないです。

銀行では「株式」の取り扱いがないため、購入できるのは「投資信託」のみになります。

そのため、上場株式やETFでも資産運用をしたいと考えている人には銀行は不向きです。

投資信託のみで運用を行う予定の人には、銀行はおすすめです。

銀行であれば、店舗に行けば資産運用の相談に乗ってくれます。

実店舗を持つ証券会社も相談には乗ってもらえますが、人によっては、通い慣れた銀行の方が気軽に相談できるかもしれません。

また、給与振込口座の銀行を選べば、資金移動させる手間が減らせる点もポイントです。

さらに、銀行の場合、資産運用だけでなく、住宅ローンや生命保険など幅広い金融商品を扱っています。

そのため資産運用の相談だけでなく、生活に関わるお金のこと全般の相談に乗ってもらえる点もメリットです。

ネット銀行でも、新NISAの口座開設はできます。

実店舗を持つ銀行よりも手数料が安い点が魅力ですが、アドバイスを直接もらえないデメリットがあります。

お金の相談は下記をクリック!

無料相談で投資や資産運用の悩みをスッキリ解決!

投資や資産運用に関すること

お金のプロに相談しよう!

金融機関を選ぶときのポイント

NISA口座を開設する金融機関を選ぶときのポイントは、以下の通りです。

- 何に投資をしたいか

- 直接相談をして商品を決めたいか

- ライフプラン全般のアドバイスが欲しいか

- 手数料を安く抑えたいか

- クレジットカード決済や、ポイントを貯めたいか

何に投資をしたいか

NISAを活用して資産運用をしていく際に、「何に投資をしたいか」で金融機関を決めることはとても大切です。

上記の通り、上場株式やETFで運用をしていきたいと考えている場合は証券会社にしましょう。

投資信託のみでじっくり資産運用をしていくのであれば、銀行でもよいでしょう。

直接相談をして商品を決めたいか

直接相談をして商品を決めたいかという点も大切なポイントです。

実店舗を持つ証券会社や銀行であれば、各商品の特徴や、現在の相場状況など、さまざまなアドバイスをもらえます。

アドバイスを参考にして、資産運用をしたければ、実店舗を持つ証券会社や銀行を選びましょう。

自分で商品を決めることができる人は、ネット証券やネット銀行でもよいでしょう。

ライフプラン全般のアドバイスが欲しいか

ライフプラン全般のアドバイスが欲しければ、実店舗を持つ銀行がおすすめです。

銀行では資産運用だけでなく、住宅ローンの相談や生命保険の相談などお金に関するさまざまな相談に乗ってもらえます。

手数料を安く抑えたいか

手数料を安く抑えたければ、ネット証券やネット銀行にしましょう。

人件費がかからない分、金融商品の手数料が安く抑えられています。

その代わり、投資判断をすべて自分自身で行わなければならない点に注意が必要です。

クレジットカード決済や、ポイントを貯めたいか

金融商品を購入する際に、クレジットカード決済をしたい人や、ポイントを貯めたい人には、ネット証券やネット銀行がおすすめです。

金融商品の主な決済方法は「銀行引き落とし」ですが、ネット証券やネット銀行であれば「クレジットカード決済」ができるところもあります。

つみたて投資をする予定の人は、クレジットカード決済を利用すると、積み立てをしながらポイントも貯められてお得です。

なお、こちらの記事では、NISA口座を開設するのにおすすめの証券会社を紹介しているので、参考にしてください。

あわせて読みたい

まとめ

NISAの制度内容や安全に投資する方法、金融機関の選び方について解説しました。

NISAは、国が国民に積極的に「投資」をしてほしいという目的で始まった制度です。そのため、初心者でも安心して投資ができるように、比較的リスクの低い商品が選ばれています。

NISAを利用して、「長期」「積立」「分散」の3つの原則に沿って投資すれば、低リスクで資産運用をすることができるといえるでしょう。

あわせて読みたい