サンキュ!読者アンケート※に寄せられた新NISAについての質問に、お金のプロがお答えします。基本の「キ」からハイレベルな質問まで、わかりやす~い回答に必ず納得できるはず!

【新NISA初級編】

Q 新NISAって何?

A 投資でお金が殖えても、本来かかる税金がかからない制度です。

「NISA」とは税金の優遇制度のこと。通常、投資で殖えたお金(利益)からは約20%の税金が引かれ、手元に残るのは残りの約80%。でもNISA口座に入金したお金で投資信託や株を買って殖えた分からは、税金が引かれません。通常なら2割引きになる“儲け”を丸々受け取ることができるのは、すごくお得なことなのです(塚越)。

Q 子ども名義でも新NISAってできるの?

A 18歳になった翌年の1月1日以降なら子ども名義の口座が開設できます(塚越)。

Q つみたて投資枠と成長投資枠はどう使い分けるべき?

A 初心者はまずは「つみたて投資枠」で投資信託にトライ。

安いときに買い、高く売って殖やすのが投資ですが、初心者にはそのタイミングを見極めるのが難しい。毎月投資信託を定額ずつ買う積み立て投資が向いています(塚越)。

Q 毎月、貯蓄するのもやっとです。それでも投資した方がいい?

A 10年以内に使う資金は、預貯金で確保しましょう。

積み立て投資は、短期で売り買いせず、時間をかけてお金を育てるもの。10年以内に必要になることがわかっているお金は、投資ではなく預貯金で貯めるのが無難です。投資は余剰資金で(塚越)。

A 7.5カ月~1年分の生活防衛費を貯めてから。

投資は、ケガや病気、突然の退職などで収入が途絶えても当面は生活できるお金を確保してから。手取り月収の7.5カ月~1年分が目安。お金に困って売却して損をするのを回避するためです(横山)。

Q どの金融機関で口座を作るのがおすすめ?

A ネット証券の楽天証券・SBI証券・松井証券・PayPay証券

ネット証券なら、スマホで手軽に口座開設できます。この4社は、サイトの画面が見やすく取扱商品が豊富な点が〇。口座開設キャンペーンなども多く、つみたて投資枠ならどの証券会社でも、買うときの手数料は0円です。楽天ポイントをためているなら楽天証券など同じ“経済圏”で選ぶ視点もあり(塚越)。

Q 何を基準に、投資信託を選んだらいい?

A 下の3つのポイントをチェックして。

投資信託は国内外の多数の株式や債券の詰め合わせ。まずはその投資信託に何が入っているかを知ること。信託報酬は保有中ずっと引かれるお金なので、中身が同じようなものなら安い方を。インデックス・ファンドなら0.3%以下が目安。運用が不調な投資信託は純資産総額が右肩下がりになるので要注意(塚越)。

POINT

1.何に投資している商品か

2.信託報酬は何%か

3.純資産総額が横ばい、または増えているか

ことばの意味!

●信託報酬とは

投資信託を管理・運用してもらうための手数料。「純資産総額に対して何%」といった比率で表示され、投資信託の保有額に応じて、預けている資産から、毎日差し引かれる。

●純資産総額とは

投資信託の規模をあらわす金額。純資産総額が大きい投資信託は、多くの投資家から資金を集めていることに。投資信託の販売時に交付される目論見書(もくろみしょ)に記載されています。

Q 具体的には、どの商品を買えばいい?

A インデックス・ファンドの「eMAXIS Slim 全世界株式(オール・カントリー)」または「eMAXIS Slim 米国株式(S&P500)」

この2つの投資信託を買うことで、全世界や全米の株式を買ったのと同じことに。今後も運用実績を伸ばしていくことが期待できるので長期投資に向いています。信託報酬が安いのもメリット(横山)。

私は個人的には、つみたて投資枠で「全世界株式」を買っていますが、米国企業は全世界に展開しているので「米国株式」を買ってもOK。どちらも成長が期待できる投資信託です(塚越)。

ことばの意味!

●インデックス・ファンドとは

市場全体の動きを表す代表的な指数に連動した成果を目指す投資信託のこと。インデックスとは指標、ファンドとは投資信託のこと。ベンチマーク(目安)となる指標には日経平均株価、NYダウなどがある。

●アクティブ・ファンドとは

指数を上回る、または指数にとらわれずに、リターンの獲得を目指す投資信託のこと。調査や分析を通じて優良な銘柄を厳選し、組み込む。手数料(信託報酬など)はインデックス・ファンドより高い傾向がある。

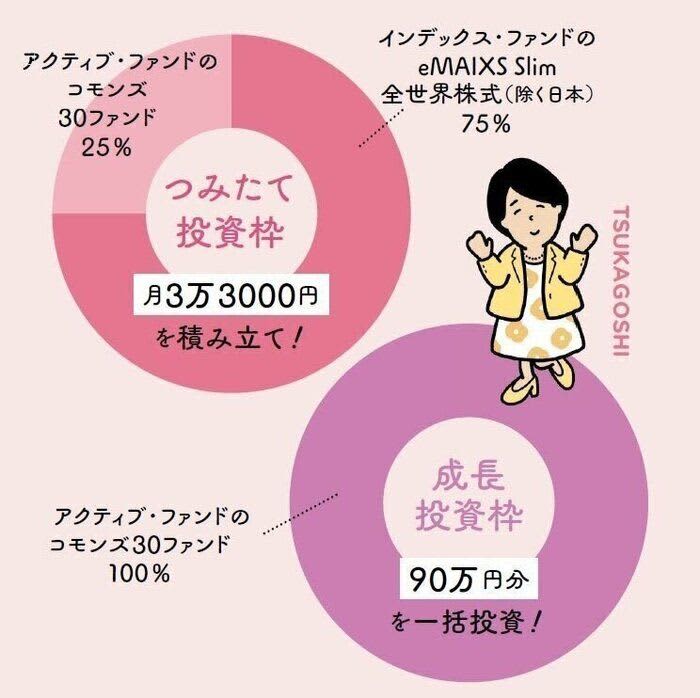

Q 先生たちはどの商品を買ったの?

A 全世界株式と日本株式の投資信託をメインにしています。

つみたて投資枠は旧つみたてNISAと同じ金額で同じ銘柄を選択。米国株式だけではなく幅広く投資したいので「全世界株式」を選択。「コモンズ30ファンド」は、「世界で成長し続けられる国内企業30社を厳選して投資する」という運用方針に共感(塚越)。

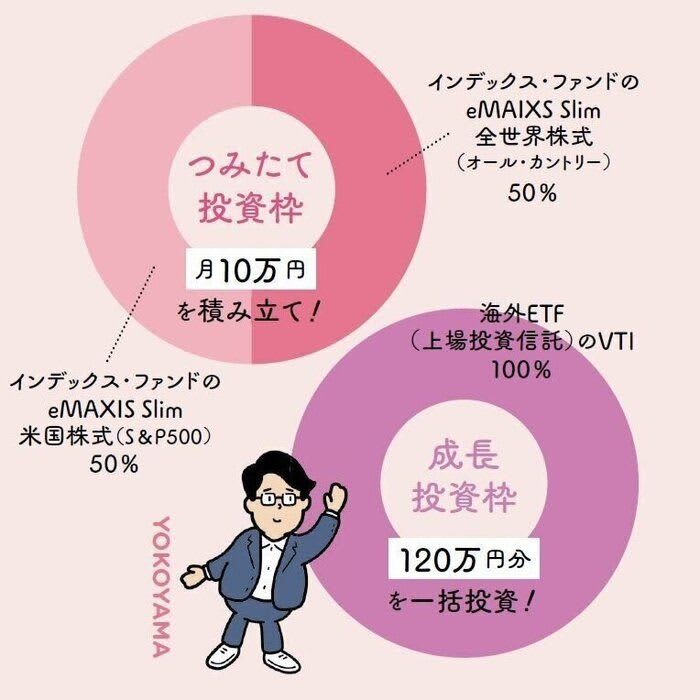

A つみたて投資枠は手堅く。成長投資枠で海外ETFにトライ

成長投資枠で運用成績のいい海外ETF(上場投資信託)を買っています(米国株式市場全体に分散投資ができるVTIという商品)。限度額240万円のうち120万円分を先に埋めて、残りの120万円分は、株価が下がったタイミングで買い増しする予定(横山)。

【新NISA中級編】

Q 教育費をNISAで貯めてもいい?

A 使う時期がずらせないので、基本的にはおすすめしません。

大学進学時に運悪く値下がりし、そのタイミングで売却するのを避けるため、“かわりに使える貯蓄”がある場合以外はすすめません。使うまでに10年以上あるなら、値動きを見ながら少しずつ売却し、利益を確保するのは〇(塚越)。

A 10年以上先に使う教育費ならアリ。ただし、預貯金も併せて貯めて。

10年以上先の教育費を貯めるために、新NISAを活用するという選択肢はあります。たとえば目標額が500万円なら、200万円は貯金、300万円は投資でとハイブリッドで貯める方法も(横山)。

Q 旧NISA(つみたてNISA、ジュニアNISA)で積み立てたお金は新NISA口座にそのまま移動できる?

A できません。

旧NISA口座の投資信託は何もしなければ、そのまま口座に残ります。非課税期間終了時に投資信託をいったん売却し、そのお金で新NISA口座で新たに投資信託を買い直せば、非課税で運用可(塚越)。

Q アラフィフです。今から長期投資を始める意味ある(汗)?

A 投資のゴールは65歳ではありません。投資は年金生活のインフレ対策にもなります。

65歳以降は、新規の買い付けはしなくてよし。老後に少しずつ取り崩しながら生活しても、残りのお金の運用を続ければ利益が期待できます。お金に働かせて老後もインフレに対抗しましょう(塚越)。

Q 家計が苦しくなって、積み立てをやめたくなったら、どうすればいい?

A 一時停止や、減額ができます。持っているだけでOK。

積み立てを一時中断したり、積立金額を減らしてもOK。大事なのは積み立てた投資信託を売らないこと。保有しているだけでも運用は続いています。余裕ができたら積み立てを復活させて(塚越)。

Q 旧NISA(つみたてNISA、ジュニアNISA)のお金は、いつまで放置しておけるの?

A 非課税期間が終わると、課税口座(特定口座)に払い出されて課税されるので注意。

旧NISAは新規の積み立てはできませんが、すでに持っている投資信託は非課税で運用が継続できます。非課税期間終了後は課税口座に移行し、その後の運用益は課税されます(塚越)。

Q 成長投資枠で、株式投資にチャレンジしたいです。

A 株式は長期保有を前提に。株主優待や配当目的なら購入してもOK。

株式を短期間で売り買いして利益を出すのは難しいですが、応援したい企業の株を長く持ち続けるならOK。株主優待や配当金などお楽しみがあると、長期保有のモチベーションになります(塚越)。

A 個別株は分散投資ができないので、リスクを覚悟して。初心者にはすすめません。

複数の投資対象に投資する投資信託は1つ買うだけで分散投資になりますが、個別株は違います。チャレンジするのはいいですが、資産のほとんどを個別株で運用するのはおすすめしません(横山)。

【新NISA上級編】

Q 「年間360万円×5年の最短コースで、1800万円分の枠を早めに埋めて投資した方がいい」って本当?

A 余剰資金があるなら、理論上は本当です。

1800万円を非課税で運用できるメリットは大きいです。お金があるなら枠を埋めるのを先延ばしにする理由はありません。ただし暴落の可能性も想定して、余剰資金で投資するのが前提です(塚越)。

A 投資のタイミングは分散させて長期で運用を続けよう。

高値づかみになる可能性があるのと、急にお金が必要になり途中売却したら本末転倒。5年にこだわらず、自分の投資可能額を見極めて、投資のタイミングを分散する方が賢明なのでは(横山)。

Q インド株のインデックス・ファンドが話題です。おすすめですか?

A カントリーリスクをよく考えて、冷静に判断しましょう。

インドの経済成長は今後も続くと思いますが、新興国ならではの「カントリーリスク」も。政治情勢に大きな変化が起きて株式市場が混乱する危険性が、先進国よりも高いことも留意して(塚越)。

A 今後も必ず成長するとは限りません。他の商品との組み合わせが大事。

生産年齢人口が厚いので投資先として検討してもOK。ただし、すでにある程度成熟した市場なので今後も成長が続くかは不確実。組み入れる場合は、手持ちの運用商品とのバランスを考えて(横山)。

Q 「積み立て投資」と「一括投資」ではどっちが得?「一括」ならもう少し株価が下がってから 買った方がいい?

A 「株価がいくらまで下がったら買うのか」を決めておきましょう。

「いくらまで下がったら買う」と決めておかないと、いつまで経っても始められません。その点、積み立て投資は買うタイミングを考えなくてもいいので始めやすい。投資に参加しないことには、お金を殖やすことはできません。まずは始めることが大事です(塚越)。

A 理論上は、一括で早く投資して長く運用した方が、効率はよいです。

どっちが得というよりも、殖える効率がいいのは「一括投資」だと思います。投資に使用できるまとまったお金があるなら、早く投資して、長く運用した方が殖えやすいです(横山)。

※サンキュ!モニター調査(回答者数198人、24年1月実施)より

※紹介している情報は、24年3月25日現在のものです。投資に元本保証はありません。損失のリスクも検討し、自己責任で行ってください。

※キャプション中の監修者の敬称は省略しています。

<教えてくれた人>

・ファイナンシャル・プランナー 塚越菜々子さん

年間200件の家計相談を受け、過去2600件以上の家計改革を実施。投資経験のまったくない女性向けのNISAセミナーを開催。働く女性のお金の教養教室「FPナナコの部屋」mamasuma.com配信中。

・家計再生コンサルタント ファイナンシャル・プランナー 横山光昭さん

これまでの相談件数は2万6000件超。「はじめての人のための3000円投資生活 新NISA対応版」(アスコム)など著作は累計400万部。番組、ラジオ、雑誌など多数のメディアで活躍。

参照:『サンキュ!』2024年6月号「使っても1000万円貯まる!」より。掲載している情報は2024年4月現在のものです。監修/塚越菜々子、横山光昭 イラスト/MITAINA PRODUCTION 取材・文/村越克子 編集/サンキュ!編集部