今年の為替市場における最大のテーマは米連邦準備制度理事会(FRB)のテーパリング(資産購入の段階的な縮小)のタイミングでしたが、概ね決着がついたと言えそうです。

パウエル議長をはじめ多くのFRB関係者が年内開始を支持する発言をしており、市場からそれに異を唱える声はあまり聞かれません。おそらくは、11月の米連邦公開市場委員会(FOMC)でテーパリングが決定され、12月から開始というスケジュールが有力でしょう。

ここでは、FRBのテーパリング後の為替市場、とりわけ新興国通貨の値動きを展望してみたいと思います。

FRBのテーパリングは2013年以来

FRBがテーパリングを決定すれば、2013年以来で、今回が2回目となります。当時の議長だったベン・バーナンキ氏は、5月22日の議会証言で量的緩和政策の縮小を示唆。結局、同年12月のFOMCでテーパリングが決定され、翌2014年1月から開始されました。

バーナンキ氏の発言が唐突だったことから、世界的に金融市場が激しく動揺し、その様子は「バーナンキショック」と称されています。現職のパウエル議長は前回の混乱を踏まえ、入念に市場との対話を重ねながら、テーパリングの準備を進めてきました。今のところ、各市場ともストレスなく年内のテーパリング決定を織り込んだのではないでしょうか。

「フラジャイル・ファイブ」の現状

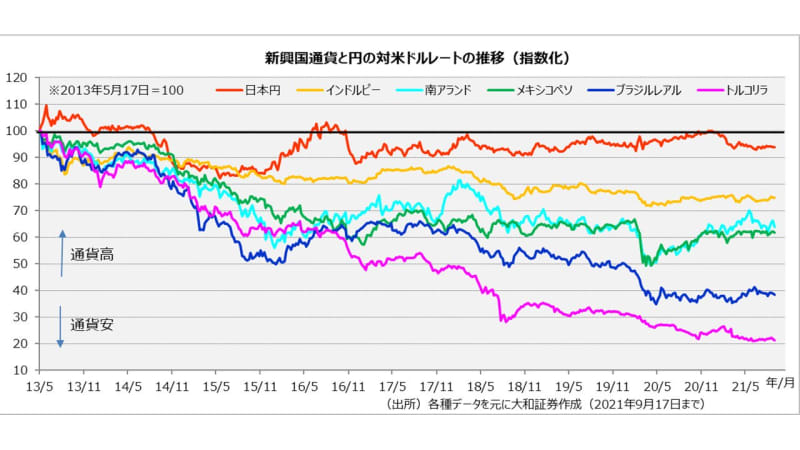

しかしながら、実際にテーパリングが開始された後、市場の安定が続くのかという疑問は残ります。と言うのも、2014年の為替市場を振り返ると、新興国通貨が総じて値を崩しているからです。

当時、ブラジル、インド、インドネシア、南アフリカ、トルコは「フラジャイル・ファイブ(脆弱な5ヵ国)」と呼ばれ、2015年にかけて特に急激な通貨安に見舞われました。当然ながら、今回も同様のことが起こっても不思議ではありません。

一方で、当時との相違点が多いのも確かです。まずは何と言っても、当時の新興国通貨の水準が現在とは大きく異なります。2008年のリーマンショック後、主要国の超金融緩和政策が長期化する中、利回りを求めるマネーは新興国通貨を選好しました。

2010年9月には、ブラジルのマンテガ財務相(当時)が「通貨戦争」という強い言葉を用い、主要国の姿勢を批判、行き過ぎた自国通貨高を牽制しています。翻って現在はすでに大幅に調整が進んでいることから、新興国通貨全般に割高感は感じられません。

FRBの前回のテーパリングは新興国通貨ブームの崩壊を加速させましたが、今回は発射台が低いだけに多くの通貨は下落余地が限定的とみられます。

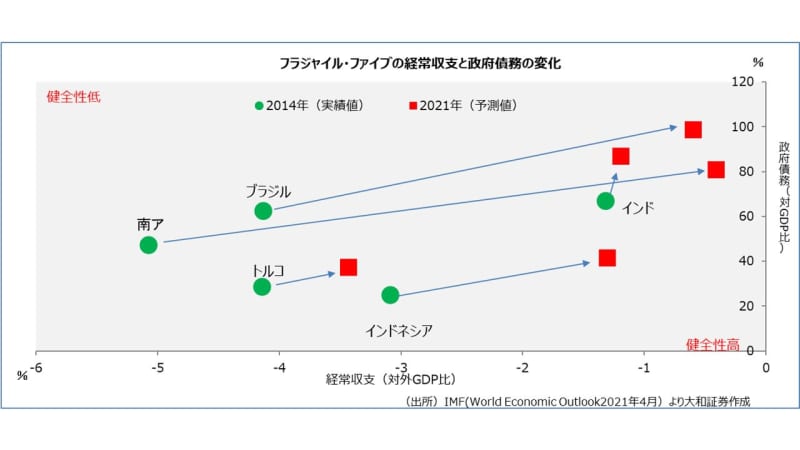

続いての相違点は新興国のファンダメンタルズの改善です。もちろん、全ての新興国に当てはまるわけではありませんが、少なくとも前述の「フラジャイル・ファイブ」と称された国は脆弱さの解消が見て取れます。

2014年当時は経常赤字の大きさが脆弱さの象徴とされていましたが、足許ではかなり改善が進んでいます。一方、コロナ禍で各国ともに政府債務は拡大していますが、これは新興国に限った話ではなく、大きな売り材料にはならないでしょう。

リスクはFRBのテーパリングのペース

結果、今回のFRBのテーパリングによって新興国通貨が大きなダメージを受けるという展開をあまり想定していません。もちろん、通貨によって強弱まちまちとなるのは自然であり、特に資源国通貨はコロナ禍から世界経済が回復する中、引き続き資源高の恩恵を受けやすいとみられます。

一方で、FRBが想定よりも速いペースでテーパリングを完了し、利上げの準備を始めることがリスクとなります。市場では、2022年後半にかけてテーパリングが続き、利上げは同年末~23年以降という見方が多いですが、こうしたシナリオが崩れる可能性に要注意です。

FRBがゆとりを持った金融緩和政策の手仕舞いを行う上で、鍵を握るのはやはり物価でしょう。足許で米国の物価上昇はやや鈍化の兆しが窺えるものの、デルタ変異株蔓延というノイズがあり、多少割り引いて見る必要があります。

供給制約や人手不足による賃金上昇圧力は早期に解消される公算が小さく、来年も物価上昇圧力が続くとみるのが妥当です。来年は米国で中間選挙が予定されていますが、インフレがバイデン政権のアキレス腱となる恐れがあります。政権側からFRBに対応を求める圧力が強まっても不思議ではないでしょう。現状、FRBの急激なタカ派転換はメインシナリオではありませんが、警戒は必要でしょう。

最後にドル円相場にも触れておきたいとおもいます。依然、108円~110円台を中心としたレンジを形成していますが、現状ではレンジブレイクの決定打が見当たりません。ドルの上値を押さえているのは米長期金利の低位安定です。

この要因は一つに絞ることができませんが、このところはデルタ変異株が影響しているのではないでしょうか。こうした見解が正しければ、そう遠くない将来に感染拡大が一段落し、ドルの上値を試すタイミングが訪れてもおかしくはありません。

なお、テーパリング以降は、資産購入の縮小ペースが緩やかであれば、漸進的な円安ドル高を予想します。仮に、ハイペースとなった場合は、リスクオフ環境でドルも円も買われやすい中、やや円高に振れてもおかしくはないでしょう。

<文:シニア為替ストラテジスト 石月幸雄>