事業再生ADR手続きに入った自動車部品大手のマレリ(株)(TSR企業コード:291139833、さいたま市北区)ほか4社は3月7日、第1回目の債権者会議を開催した。取引金融機関への借入返済の一時停止や、メインバンクなどからのつなぎ融資を受けることなどで合意。次回以降の債権者会議で、債権放棄や具体的な再建スキームについて本格的な協議に入る。

マレリはかつて日産自動車系の有力部品メーカーだったが、2017年に米国の投資会社が買収後、新体制で事業再編や構造改革に取り組んでいた。しかし、低迷から抜け出せないまま、コロナ禍が直撃した自動車産業の環境悪化に飲み込まれた。

自動車産業はコロナ禍以降、半導体など部品調達難やサプライチェーンの乱れから完成車の減産が相次いだ。部品は行き場を失い、完成車メーカーの下請に連なる自動車部品メーカーの業績は売上高合計が前期を2兆5,000億円下回り、業績悪化に見舞われている。

自動車部品メーカーは、売上高5億円未満の小規模企業が約7割(67.8%)を占める。また、平均業歴は53年で、高度経済成長期の前後に誕生した老舗企業が多いのも特徴だ。長い年月をかけてサプライチェーンを形成し、日本経済の基幹産業を下支えしてきたが、コロナ禍や資材高、技術革新の波にさらされ、苦境が鮮明になっている。

- ※

「自動車部分品・付属品製造業」や「内燃機関電装品製造業」など、自動車部品製造に関連する業種の企業を自動車部品メーカーと定義した。なお、トヨタ自動車などの完成車メーカーは含まない。

- ※単体決算で最新期を2021年1月期-2021年12月期として3期連続で比較可能な5,849社を対象に抽出、分析した。

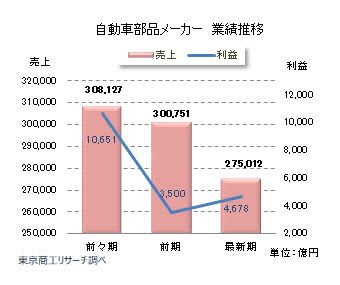

コロナ禍以降の減収が顕著

5,849社の売上高合計は、最新期で27兆5,012億円(前期比2兆5,739億円減、8.5%減)に落ち込んだ。前々期(コロナ禍前)から前期は2.3%減で、減収幅が拡大した。

当期利益の合計は、最新期は4,678億円で、前期の3,500億円から増加(1,178億円増)した。利益は前々期から前期(1兆651億円→3,500億円)の落ち込みが激しく、最新期はやや回復したがコロナ前と比べると半減以下となった。

減収下での増益は、コロナ関連の持続化給付金、雇用調整助成金等が営業外利益に計上され、押し上げた事も一因とみられる。

最新期の増収企業率、2割にとどまる

最新期の増減収比較では、増収は1,335社(構成比22.8%)と約2割にとどまり、横ばいと減収が4,514社(同77.1%)と約8割に及んだ。 売上高伸長率では、最多は前期比10%を上回る減収幅のレンジで、2,055社(構成比35.1%)と3割を超えた。 次いで、前期比横ばいを含む0~5%未満の1,634社、▲10%~▲5%が704社と続き、売上減少や伸び悩みが顕著となっている。

赤字率はやや改善もコロナ前に及ばず

損益別では、最新期は赤字企業の構成比(赤字率)が26.5%だった。

前々期の赤字率は14.6%だったが、前期は28.8%に悪化。最新期は前期から2.3ポイント改善した。

最新期は雇用調整助成金などのコロナ対策の支援金が営業外収益となり、利益確保に繋がった可能性がある。ただ、コロナ前の水準(前々期)には及ばなかった。

売上高5億円未満が約7割

売上高別(最新期)では、最多が1億円未満の2,038社(構成比34.8%)。次いで、1億円以上5億円未満が1,929社(同32.9%)と僅差で続き、売上高5億円未満が3,967社(同67.8%)と約7割を占めた。

完成車メーカーをトップに、サプライチェーンを形成する自動車産業だが、売上高100億円以上は316社(同5.4%)にとどまる。ティア1、ティア2とされる上位のサプライヤーはわずかで、経営体力の脆弱な中小企業が圧倒的多数を占めている。

従業員50人未満が約8割

従業員別での最多は、10人以上50人未満が2,202社(構成比37.6%)と突出し、約4割を占めた。次いで、5人未満が1,169社(同19.9%)、5人以上10人未満が1,108社(同18.9%)と続き、従業員50人未満が約8割(同76.5%)と、大多数を占めている。

非公開の10社(同0.1%)を除いた5,839社の平均は従業員105人だが、中央値は14人で、中小規模に集中している。

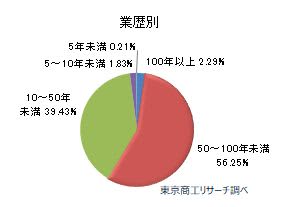

業歴50年以上の老舗が6割、業歴平均は53年

業歴別では、最多が業歴50年~100年未満の3,290社(構成比56.2%)で突出した。業歴100年以上の134社(同2.2%)と合わせると、業歴50年以上の老舗企業が3,424社(同58.5%)で、約6割を占める。

5,849社の業歴の平均は53年だった。モータリゼーションが到来し、自動車生産が基幹産業に発達していった時期に多くの自動車部品メーカーが創業した。

最多は愛知の898社、完成車メーカーの周辺地域に集積

自動車部品メーカーの都道府県別(本社所在地)では、愛知県が最多で898社(構成比15.3%)だった。トヨタ系列を中心に有数の自動車産業の集積地として知られ、2位の東京都の473社(同8.0%)を大きく引き離した。以下、静岡県の425社(同7.2%)、大阪府の421社(同7.2%)などが続き、完成車メーカーのお膝元の地域に集中している。地区別では、関東と中部で全体の約7割(構成比68.6%)を占めた。

2021年の自動車メーカー大手8社の国内生産台数は前年比4.2%減の739万台で、3年連続で前年を割り込んだ。マレリの苦境は自動車部品メーカーの現状を象徴しているが、自動車産業は部品不足の解消、コロナ禍からの脱却が至上命題になっている。また、ここにきてロシア・ウクライナ情勢の影響も懸念される。

こうしたなか、もう一つの大きな壁として立ちはだかるのが技術革新への対応だ。

EV(電気自動車)やPHV(プラグインハイブリッド)へのシフト、自動運転システムなどの開発など、技術進歩によるイノベーションが期待される。だが、自動車部品メーカーにとっての心配の種は、必要とされる部材の変化や減少だ。特に、設備投資や研究開発への大型投資が難しい中小企業ほど、変化への対応は難しい。

かんばん方式に代表されるプル型生産システムと強固なサプライチェーンで、日本車の国際競争力は高い水準を維持してきた。6割を占める業歴50年以上の老舗企業がこれを支えてきたが、コロナ禍での環境悪化に加えて技術革新の波が押し寄せている。競争力の源泉だったサプライチェーンの変化を前に、自動車部品メーカーは生き残りをかけた正念場に立たされている。