バリバリ働く40~50代になると、親が現役を引退して年金生活に入っています。「親を自分の扶養に入れた方が良いのかな」「税金がお得になるって聞いたことがあるな」と考える人もいるのではないでしょうか。

実際に私自身も「親を扶養に入れた方が良いのか」という相談を受けたこともあります。

しかし、扶養にする条件や受けられる控除額など具体的な内容はあまり知らない場合がほとんど。そこで2種類ある扶養の適用条件、控除額を含めた詳細を確認し、親を扶養に入れる際の注意点などを解説していきましょう。

扶養の種類は2つ

1.税制上の扶養

税制上のメリットとしてまず挙げられるのが「扶養控除」です。

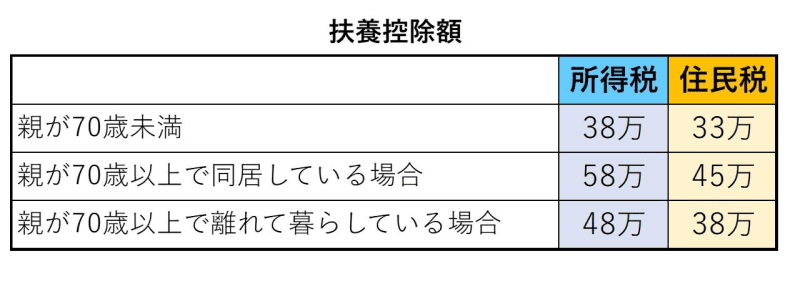

所得税、住民税からそれぞれ控除(その分の所得をなかったことにしてもよい)することで、結果的に税金を下げる効果があります。それぞれ、親の年齢と同居・別居で控除額が異なります。

もちろん、ただ扶養に入れることはできません。条件もしっかり確認しましょう。

【扶養に入れるための条件】

・納税者である子と生計を一にしている※1

・年金などの年間合計所得金額(収入ではありません)が48万円以下である

・ただし、所得が給与のみの場合は給与収入が103万円以下である

・青色申告者の事業専従者として、その年間は1度も給与を受け取っていない、または白色申告者の事業専従者でない

※親と同居していなくても、子が親に定期的に仕送りをして生計を支えている場合は、「生計を一にしている」とみなされます。

ただし、単純に仕送りをしていればよいわけではなく、下記3項目を満たした仕送りをしている必要があります。

1、毎月の仕送りであること(仕送りの事実と仕送り額が確認できる書類があること)

2、対象となる被扶養者(親)の所得合計以上の金額の仕送り額であること

3、被扶養者(親)は日本国内に住民票があること

2.健康保険上の扶養

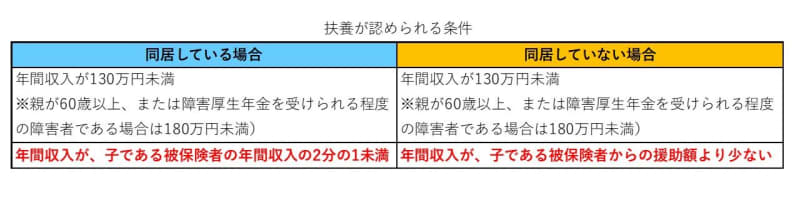

税制上の扶養と異なり、親が同居しているか否かで条件が変わってきますので、どちらに当てはまるのか確認してみましょう。

それぞれ1つ目の条件は同じですが、二つ目の収入要件が微妙に異なる点は注意したいポイントです。

親を健康保険の扶養に入れた場合、「親の」社会保険料の支払い義務がなくなります。子の勤務先の健康保険によって、親の保険料までカバーされるためです。子自身に税軽減効果はありません。ここが税制上の扶養とは異なる点です。

親が遺族年金を受け取っていても、扶養に入れることは可能

すでに片方の親がなくなっていて、もう片方が遺族年金を受け取っている場合はどうでしょう。このケースでは税制上の扶養と健康保険の扶養で入れるかどうかが異なってきます。

1.税制上の扶養の場合

子の扶養に入ることができます。

適用条件は「年間の合計所得金額が48万円以下である」ことです。遺族年金は非課税所得のため、所得金額として計算されません。つまり、年間の合計所得金額は0円として扱われ、税制上の扶養の適用条件を満たすので子の扶養とすることができるのです。

2.健康保険の扶養の場合

子の扶養となることが難しい場合が多いです。

適用条件は「年間収入が130万円未満(60歳以上の場合は180万円未満)」です。この「収入」には税制上の扶養の場合と異なり、遺族年金も含まれます。遺族年金と老齢年金をあわせて受給している場合は、規定の年間収入を超えてしまいがちです。必ず扶養には入れないというわけではないのですが、なかなか入れないのが現状ではないでしょうか。

注意!親の介護保険の負担金が大きくなる可能性も

ここで一つ注意してほしいことがあります。親を自分の扶養に入れると、親の介護費用の負担が大きくなる可能性があります。

介護保険制度は、低所得であるほど金銭的負担が軽減される仕組みに設計されていますが、この「所得」は個人所得だけではなく、世帯所得も対象となっています。親を扶養に入れていない状態なら、親だけの所得で判断されて負担軽減措置の対象になり得ます。

しかし、子の扶養(子と同じ世帯)の場合は、親だけではなく子の収入もカウントされてしまうため、所得が高くなり負担軽減措置から外れてしまうこともあります。

結果として、自己負担額が増えてしまうことも想定されるので、「扶養に入り健康保険料も払わなくてよくなったから一安心」とは必ずしもならないので気を付けましょう。

親を扶養に入れることによって、税軽減効果を得られる反面、世帯所得によっては扶養にいれた親の介護保険が高くなってしまう可能性もあります。それぞれの条件や、メリット・デメリットなども知ったうえで扶養制度を賢く活用できるといいですね。