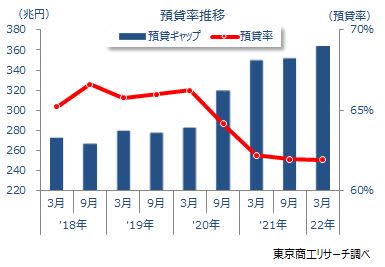

2022年3月期の国内106銀行の預貸率は61.9%(前年62.1%)で、リーマン・ショック前の2008年以降で最低を記録した。また、預金と貸出金の差を示す預貸ギャップは、362兆6,373億円に拡大した。

2022年3月期の貸出金合計は589兆9,628億円(前年比2.8%増)に対し、預金合計(預金+譲渡性預金)は952兆6,001億円(同3.2%増)で、預金の伸びが貸出金を0.4ポイント上回り、預貸率をさらに低下させた。

業態別の預貸率は、地方銀行は72.8%(前年73.6%)、第二地銀は76.2%(同76.6%)で、前年を下回った。一方、大手行は前年と同水準の53.7%だった。大手行は貸出金が前年比3.2%増(289兆8,789億円→299兆4,303億円)に対して、預金は同3.1%増(539兆6,740億円→556兆8,046億円)で、貸出金の伸びが預金を0.1ポイント上回った。

預金と貸出金の差を示す預貸ギャップは362兆6,373億円(前年比4.0%増)に拡大し、調査を開始した2008年3月期以降では、過去最大となった。

コロナ関連の資金繰り支援や助成金などを一時的に預金に置く中小企業もあった一方で、過剰債務に陥った中小企業は少なくない。資金供給の支援策は一巡し、多くの企業が返済時期を迎えている。また、銀行は貸出だけでなく、中小企業の経営再建やM&A、廃業などの支援が動き出しており、預金と貸出のバランスも注目される。

※預貸率は、銀行預金の運用状況を示す経営指標の一つで、預金残高に対する貸出残高の比率。

※本調査は、国内106銀行を対象に2022年3月期の単独決算の預貸率を調査した。

※預貸率(%)は、「貸出金÷預金×100」で算出。

※「貸出金」は貸借対照表の資産の部から、「預金」と「譲渡性預金」は貸借対照表の負債の部から抽出した。

※銀行業態は、1.埼玉りそなを含む大手行7行、2.地方銀行は全国地銀協加盟行、3.第二地銀は第二地銀協加盟行。

預貸率は61.9%、2008年以降で最低に

国内106銀行の2022年3月期の預貸率は61.9%(前年62.1%)だった。3月期では2年連続で低下し、調査を開始した2008年以降で最低を記録した。

コロナ禍での各種支援策などで2022年3月期の貸出金は589兆9,628億円(前年比2.8%増)にとどまったが、預金は952兆6,001億円(同3.2%増)とさらに積み上がり、預貸率を低下させた。

預貸率が前年を上回ったのは48行(前年21行)、低下は58行(前年85行)だった。

預貸率が低下した58行は、大手行が7行のうち4行、地方銀行が61行のうち40行、第二地銀が38行のうち14行で、地方銀行での構成比は65.5%に達した。

預貸率が低下した58行のうち、 9割以上(構成比96.5%)の56行で預金が増加した。一方で、貸出金が減少したのは19行(同32.7%)だった。

業態別 地方銀行・第二地銀が低下

業態別の預貸率は、業態間で異なる動きがみられ、大手行は前年と同水準の53.7%だった。

一方で、地方銀行は72.8%(前年73.6%)と前年より0.8ポイント低下し、2年連続で前年を下回った。地方銀行の貸出金は前年比2.5%増(232兆3,060億円→238兆2,012億円)だったが、預金が同3.6%増(315兆4,835億円→327兆1,515億円)と伸び率が大きく、預貸率を押し下げた。

第二地銀は76.2%(前年76.6%)で、前年より0.4ポイント低下し、2年連続で前年を下回った。預金が前年比2.3%増(67兆713億円→68兆6,440億円)に対し、貸出金は同1.8%増(51兆3,871億円→52兆3,311億円)にとどまり、預貸率は低下した。

銀行別で預貸率が最も低下したのは、十八親和銀行の16.5ポイント低下(76.5→60.0%)。預金は前年比3.9%増だったが、公金が償還を迎えたことで貸出金が同18.4%減と大幅に減少した。

以下、スルガ銀行6.5ポイント低下(71.0→64.5%)、北九州銀行6.0ポイント低下(105.6→99.6%)、あおぞら銀行5.4ポイント低下、北洋銀行4.8ポイント低下の順。

一方、預貸率が最も上昇したのは、きらぼし銀行の7.7ポイント上昇(78.7→86.4%)。預金が前年比1.0%増に対し、メイン銀行化取引の推進などで貸出金が同10.9%増と大幅に伸びた。