スマホアプリなどを使って、日常の支払いをキャッシュレス化する動きが加速しています。特に若い世代では、QRコード決済は支出を管理しやすく、買い物をすればポイントも貯まるので、利用している人も多いでしょう。2022年9月に行われた労働条件分科会で、厚生労働省は2023年4月にもデジタル給与払いを導入する見通しになりました。これによって、給与の受け取り方法が増えることになります。

まだ2022年9月時点では、デジタル給与払いの制度案の提示がされた段階ですが、新しい制度なのでメリット以上にデメリットが気になります。

今回は、今までの銀行口座振込との違い、メリット、デメリットについて解説していきます。

給与のデジタル払い推進される理由

2021年9月にデジタル庁が発足し、国や自治体をあげて成長戦略の一つとしてデジタル化進められています。また日本は、海外の国々にくらべてキャッシュレス決済の比率が低く、デジタル化の遅れが問題視されていました。「給与のデジタル払い」は、スマホアプリや電子マネーに給与を振り込み、金融や通信サービスの利便性を向上させるための取り組みです。

もともと給与のデジタル払いは、銀行口座を作りにくい外国人労働者向けの給与支払い手段の一つにするという側面がありました。それに加え、新型コロナウイルス感染にともなう「新しい生活様式」に対応する必要性も生じました。

現在の日本では、労働基準法で賃金は現金で支払うことになっており、例外として銀行口座か一定の要件を満たす証券総合口座に振り込むことが許されています。給与のデジタル払いが認められれば、第3の給与支払いの手段になります。

デジタル給与払いの仕組み

デジタル給与払いの制度化にあたっては、どのような問題があるのか、問題をどう防いでいくのかが議論されています。

2022年9月13日に行われた労働条件分科会の「資金移動業者の口座への賃金支払について 課題の整理(7)」 の資料によれば、サービス事業者を労働者側が指定できることを前提条件としています。しかし、参入する事業者はかなり限られてくるのでないかと思われます。

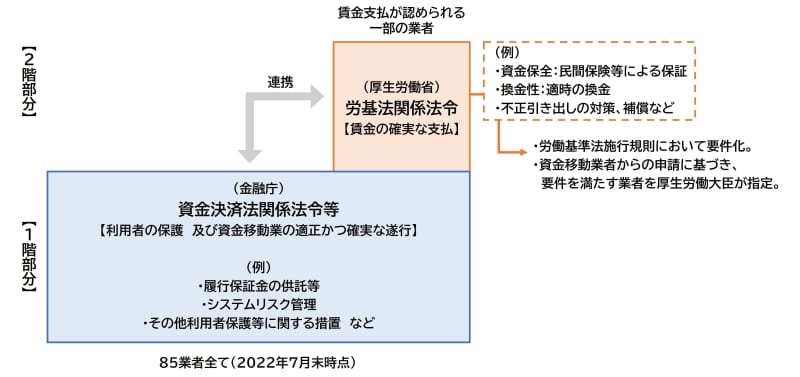

まず1階部分では金融庁の登録が必要です。次に2階部分では給与デジタル払いの業者の要件を満たし、厚生労働大臣の指定を受けなければなりません。「○○ペイ」という名称だから、全事業者が給与受け取りの口座として認められるわけではありません。特に2階建てのサービスを維持するのは難しいという声があります。

資金移動業者の口座への賃金支払を認める場合に必要な規制のイメージ

事業者として認められるためには次の5つの要件を全て満たさなければなりません。

(1) 破綻時に保証する仕組みを有していること

(2) 不正な取引で損失が生じたときに補償する仕組みを有していること

(3) 1円単位で受け取りができ、毎月1回は手数料の負担なく受け取りができること

(4) 賃金の支払いに関する業務状況等を厚生労働大臣に報告できる体制を有すること

(5) 賃金の支払いに関する業務を確実に行う技術的能力を有し、十分な社会的信用を有すること

5つの要件をすべて満たし、厚生労働大臣の指定を受けた事業者がデジタル給与受け取りサービスに参入することになります。

「デジタル給与払い」と「銀行口座振込払い」との違いは?

資金移動業者には、100万円超の送金ができる「第1種」、100万円以下の送金ができる「第2種」、5万円以下の少額決済ができる「第3種」の3つの分類に分かれています。

デジタル給与払いでは、第2種の100万円以下の送金を取り扱う事業者に限定しています。これに対し、今まで給与の支払い窓口になっていた銀行は、免許制で1000万円までの預金が保証されます。資金移動業の業者は登録制なので規制が緩くなるのではという心配の意見が出され、給与デジタル払いの対象として十分機能するように検討されています。

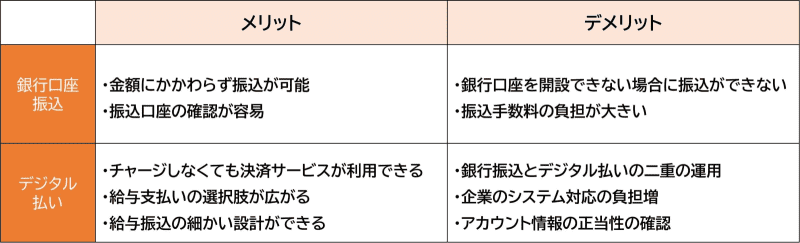

銀行振込とデジタル払いを比較してみましょう。

※図表:筆者作成

入金上限は、銀行口座ではありませんが、決済アプリ口座では100万円までになります。事業者が破綻したときの保証は、銀行では預金保険制度により1000万円までですが、決済アプリ口座では、口座残高の全額(100万円まで)となっています。

また、不正引き出しについては、労働者側が無過失の場合には銀行同様、全額補償します。さらに、給与を引き出す際のATM手数料は、銀行振込の場合自己負担ですが、デジタル給与では月1回は手数料なしで引き出せるように要望しています。

デジタル給与払いのメリット・デメリットは?

デジタル給与払いには以下のようなメリットがあります。

労働者側は、デジタル給与払いにより、チャージをしなくても決済サービスをすぐに利用できるメリットがあります。企業の福利厚生の一環とすることが可能です。

また銀行口座の開設がむずかしい外国労働者などへの給与の支払い方法として、選択肢が広がります。

さらに会社などの雇用主は、銀行口座への振り込みよりも手数料が安くすみ、振込手数料の削減につながる可能性があります。また、週に1回など細かい設計の振込みもしやすくなります。

一方、デジタル給与払いには、次のようなデメリットも考えられます。

たとえば、デジタル給与払いを導入しても、給与の全部をデジタル給与で受け取りたいと思う労働者は少ないでしょう。従来どおりの銀行口座振込とデジタル給与払いの両方が認められれば、雇用主側の運用が二重になり、企業のシステム対応の負担が大きくなります。

また給与のデジタル払いにおいては、アカウントの保護を10年としています。しかし、銀行口座と違い、○○銀行○○支店の口座という概念がありません。はじめての試みだけに、デジタル払いでは個人のキー情報の正当性をどう担保するのかという問題が生じます。

銀行口座振込とデジタル払いのメリット・デメリット

デジタル給与払いの課題

デジタル給与払いが行われれば、毎月一定額が口座に入金されることになります。この場合に100万円までの入金には何の問題もありませんが、100万円の枠をはみ出すことも予想されます。かつてPayPayでは、100万円を超える残高が問題になったことがあります。このように受け入れの上限を超えるような場合には、受取り方法として回避先の銀行口座をあらかじめ設定しておくことが必要になります。銀行口座を紐づけするのであれば、わざわざデジタル給与払いにする必要性に疑問を感じます。

デジタル給与払いでは、資金の保全、不正引き出しの補償、換金性など、できるだけ銀行の制度と同程度の仕組みになるように検討されています。しかし、1階部分が金融庁、2階部分が厚生労働省と別れており、どのように連携するのか、監督指導について不明確な部分も残されています。

この記事は2022年の9月に書いていますが、半年先の解禁なのに決まっていないことが多くあります。これからの準備期間のうちに新しい枠組みが整うでしょう。デジタル給与払い解禁までは、情報収集をこまめに行っていくように心がけましょう。