日銀は2022年12月19日(月)・20日(火)の2日間行われた政策決定会合をうけ、これまでの大規模な金融緩和策を一部見直すことを発表しました。「黒田逆バズーカ」とも揶揄された見直しですが、市場が特に注目したのが次の部分です。

長短金利操作(イールドカーブ・コントロール)

(1)次回金融政策決定会合までの金融市場調節方針は、以下のとおりとする。

短期金利:日本銀行当座預金のうち政策金利残高に▲0.1%のマイナス金利を適用する。

長期金利:10 年物国債金利がゼロ%程度で推移するよう、上限を設けず必要な金額の長期国債の買入れを行う。

(2)長短金利操作の運用

国債買入れ額を大幅に増額しつつ、長期金利の変動幅を、従来の「プラスマイナス0.25%程度」から「プラスマイナス0.5%程度」に拡大する。

要約すると、短期金利を従来と同様マイナスにし、長期金利をゼロ%程度に抑えるとしたうえで、「プラスマイナス(上下)0.25%程度」で推移するよう調節してきた長期金利の変動幅を「プラスマイナス0.5%程度」へ拡大しました。その結果、市場は日銀による「事実上の利上げ」と解釈し、翌21日(水)までに日経平均株価は約27,300円から約1,000円の下落、そしてドル円は137円台から130円台へと約7円も円高へ、急激な株安・円高で反応しました。

今回の軌道修正によって、家計にはどのような影響があり、どのような対策を考えておくべきなのでしょうか?

事実上の利上げとは?

市場が不意打ちを受けたかのように大きな動揺となった背景にはまず、今回の会合ではとくに大きな変化はないだろうと想定されていたことがあります。そのなかで、従来より「長期金利の許容変動幅を拡大させることは、金利の引上げや金融引締めになる」と認めていた日銀・黒田総裁が、その発言を撤回したことが要因でしょう。想定されていなかったことが起こると、市場はより大きく反応しやすいものです。

黒田総裁は「これは利上げではありません」「出口というようなものでは全くありません」と発言し、市場機能を改善することで、イールドカーブ・コントロール(長短金利操作)を起点とする金融緩和の効果が円滑に波及していくようにし、金融緩和の持続性を高めることで、物価安定目標の実現を目指していくと再確認しました。

YCC(イールドカーブ・コントロール)の運用の見直しとは?

現状の日銀には大きな役割があります。そのひとつが、2%の「物価安定の目標」の実現を目指し、これを安定的に持続するために必要な時点まで、マイナス金利と大規模な国債買入れを組合せて、長短金利全体に影響を与える「長短金利操作付き量的・質的金融緩和」を継続することです。

そして、この柱となるのがYCC(イールドカーブ・コントロール、長短金利操作)の運用であり、あらゆる金利の原点である「短期金利」(無担保コールレート翌日物、1日満期の超短期の貸し借りの金利)と「長期金利」(10年国債金利)のイールドカーブ(利回り曲線)の傾きを調整しています。YCCは、銀行などの預金金利や貸出金利などに影響を及ぼしています。

この「YCCの運用の見直し(※)」について、過去の発言を撤回する想定外の内容であったこと以外にも、「なぜこのタイミングで事実上の利上げをしたのか?」という疑問がわいてきます。低下してしまった「債券市場の機能を正常化させる」というのが理由とされていますが、これに違和感を覚え、今年2023年4月の黒田総裁退任後にむけた地ならしなのか、今後の本当の利上げを織込み始めたのかなど、黒田総裁の表情とも相まって「なにかほかに理由があるのでは?」という憶測も流れるほどでした。

※参照:日本銀行「イールドカーブ・コントロール(YCC)の運用の見直し」

住宅ローンへの影響

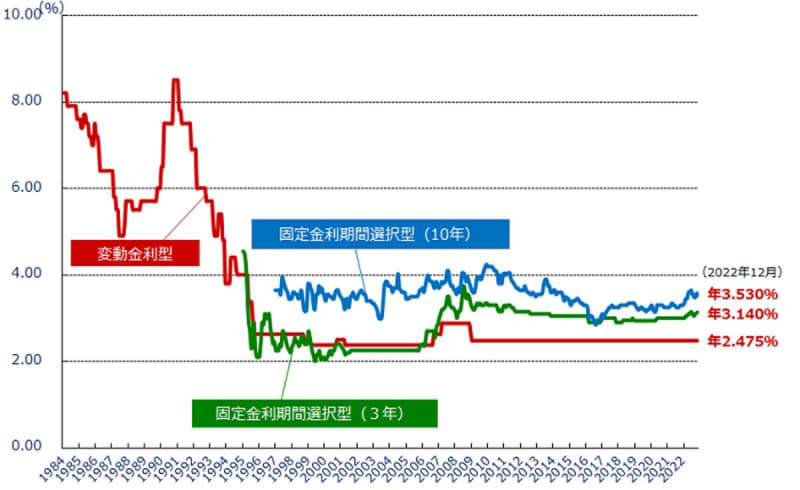

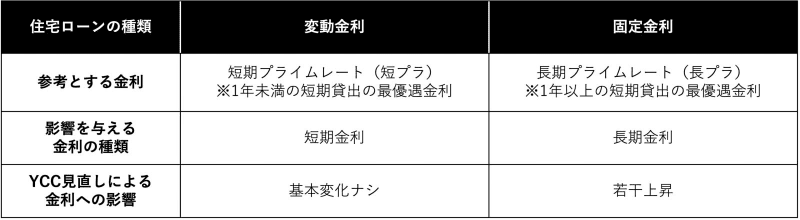

それではこの見直しは家計、とくに住宅ローンにはどのような影響があるのでしょうか。次の図のように、住宅ローンを組む際の金利は、変動金利と固定金利ともに、参考とする金利や影響を与える金利が異なります。

不動産流通経営協会が行なった「不動産流通業に関する消費者動向調査 <第26回(2021年度)>」によると、民間住宅ローンの金利タイプ別の利用者は、現状では変動金利がメインで80%を超えてきており、固定金利タイプはすでに上昇してきています。

※画像:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」より引用

また、「プライムレート」とは優良企業に対する貸出に適用される「最優遇金利」をあらわし、1年未満を短期、1年以上を長期として区別しています。今回の見直しでは金融緩和継続ということもあり、この部分については基本的にはまだ変動はありません。

一方、固定金利タイプについてはさっそく2022年12月30日に、大手銀行が0.1%から0.3%程度引上げました。たった0.1%違うだけでも、5,000万円の35年ローンだと、総返済額で90万円程度の負担増となるため、家計には厳しくなります。

金利先高観によるデフレ化懸念

このような金利情勢を踏まえ、今後の見通しとして注意しておかなければいけない点があります。それはまず、大企業での設備投資や個人消費が緩やかに回復しつつあり、賃金上昇期待も高まるものの、ただでさえ海外発のコストプッシュ・インフレに悩まされているなかで、将来の金利上昇懸念によって、国内経済の成長にブレーキがかかる可能性が大きくなってきます。

また、日銀は1月17日(火)・18日(水)に金融政策決定会合を開き、「経済・物価情勢の展望(展望リポート)」にて物価や景気に対する委員の見通しを公表します。この2024年度の物価見通しを2%近くとする案が浮上しているようです。

この結果、もし市場が2%の物価安定の目標が達成されつつある、達成に近づいているというような解釈をした場合、黒田逆バズーカ再噴射で大きな株価下落・ドル円高の再来となる可能性も否めません。

個人ができる対策は?

以上を踏まえ、家計を守るために個人ができる対策を考えていきましょう。

まず、デフレマインドから脱却しインフレ時代に備える心構えが必要ということです。現状の経済情勢を踏まえ、金利の上下に関わらず、想定範囲を広めにとっておいて事前に備えておいたほうが無難です。市場の個別的な動きでは、2022年末においては銀行株が独歩高となりました。今後、銀行株主導で徐々に内需銘柄へ資金がシフトしていくのかも注目しておきたいところです。

そして、賃金はそれほど上がらず、生活費は着実に上昇、資産や年金は増えないというつもりで家計を見直してみようと思うことが先決です。また、仕事や働き方、貯金、保険、運用など、いままで以上にリスクに備えて分散しておく、という意識も必要になってくるでしょう。

家計の収入と支出の把握からまずは始めてみて、将来計画を立てる、見直してみる機会として捉えていただくとよいのではないでしょうか。