世界で新型コロナウイルスの感染が再び拡大しています。

欧州では感染再拡大を受け、オーストリアで全国的なロックダウン(食料品や薬局などを除いた店舗の営業停止、罰則付きの外出制限)、オランダで飲食店の営業時間短縮、ドイツではワクチン非接種者の店舗立ち入り禁止などが決定されています。米国でも屋内のマスク着用が強く推奨されており、感染の動向次第では行動制限のさらなる強化も想定されます。

さらに、11月からはオミクロン型の感染が世界各国で急拡大しています。日本は外国人の入国を基本的に停止していますが、すでに50を超える国で感染が確認されていることから水際対策で長期にわたって流入を防ぐことは困難と見られ、今後国内での感染拡大を想定する必要があります。

日本では夏場のデルタ型による感染第5波が収束して以降、感染者数は極めて低水準となっていますが、オミクロン型や次なる変異ウイルスが発生することで第6波が到来する可能性は十分残ります。今回は、感染第6波が来た場合の株式市場への影響について考察します。

<文:ファンドマネージャー 山崎慧>

感染拡大でも株価は堅調推移へ

ただし、コロナ感染第6波が来ても株価は堅調に推移すると筆者は見ています。8月にはデルタ型の感染拡大により、日本でも一日の感染者数が2万5千人を超える状況にも陥りましたが、日経平均株価は終値で27,000円を割り込むことはなく下げ幅は限定的でした。

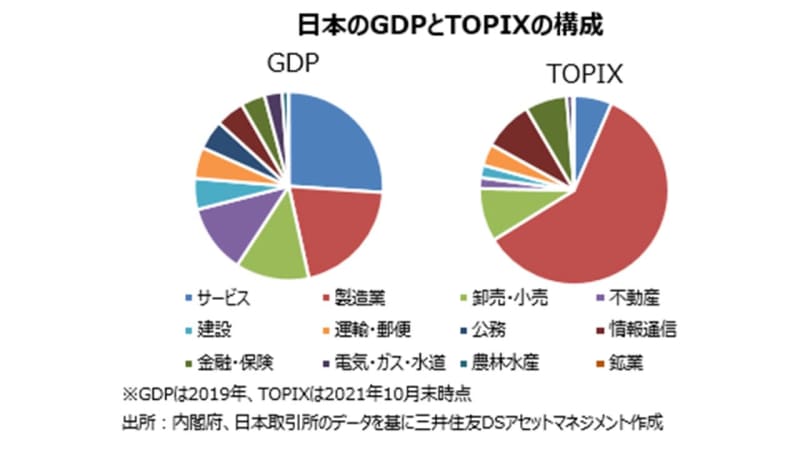

この背景には実体経済と株式市場で構造が全く異なることが挙げられます。行動制限で大きな打撃を受ける業種は飲食や旅行、娯楽・スポーツ施設をはじめとした対面サービス業、航空・鉄道などの輸送業ですが、その他の製造業や鉱業、電力・ガスなどの公益、金融業などはほとんど悪影響を受けません。

また、医薬品、インターネットやハイテク関連、自動車や電機などはむしろ恩恵を受けます。日本の株式市場では製造業が全体の6割を占めており、行動制限による悪影響を受けるセクターは1割ほどです。最も大きな悪影響を受ける飲食や旅行は小規模企業や個人事業がほとんどでそもそも株式市場に上場していません。

今後日本でも感染が拡大した場合には、渡航制限や長距離の移動の自粛、飲食店の時短が再び決定される可能性はありますが、株価の裏付けとなる上場企業の業績に及ぼす影響は限られるでしょう。

感染が再拡大した際には財政、金融両面での支援の延長も見込まれます。岸田政権は先日、財政支出55.7兆円という過去最大の補正予算を提出しています。歳出の使途としては18歳以下向けの10万円給付で所得制限が設けられたほか、マイナポイント付与も当初の構想から大幅に縮小しており、予算の使い残しが十分ある状況です。再び感染が拡大した場合にはこれらの資金を原資として大規模な財政支援を行う余裕があります。

また、日銀の新型コロナ対応特別オペは2022年3月で期限が切れますが、感染の状況によってはこちらも延長されるでしょう。金融機関を通じた無利子・無担保融資のほか、ETFの買入れがより積極的に行われる可能性もあります。

以上のことを考えると、たとえ新型コロナ感染の第6波が来たとしても株式市場への影響は限定的となるどころか、ほとんど落ち込まない企業業績と、財政・金融両面での支援を考えるとプラスに作用する可能性すらあります。

## 第6波が来なかった場合の方が…?

筆者はむしろオミクロン型の感染拡大の影響が限定的で、第6波が訪れなかった場合の方が株式市場に悪影響が及ぶと考えています。

オミクロン型は世界各国で拡大しているものの、本稿執筆時点では感染者のほとんどが軽症となっており、WHOもパニックに陥る必要はないと呼び掛けています。現時点での断定は早計なものの、これまでの新型コロナウイルスが弱毒性(と仮定した場合)のオミクロン型に置き換わることによってパンデミックが終わりに近づく可能性すらあります。

そうなった場合には世界各国で緊急措置として行われてきた金融・財政両面での支援が打ち切られ、金融引き締めと財政再建のための増税が実施されます。

米連邦準備制度理事会(FRB)は11月の連邦公開市場委員会(FOMC)で資産買入れ縮小(テーパリング)の開始を発表しましたが、パウエル議長は11月30日の議会証言で早くもテーパリングを当初の予定から加速させる議論を始めると述べています。このまま感染が落ち着くとテーパリングは当初想定されていた2022年6月ではなく3月にも終了し、年央には早くも利上げが実施される可能性があります。

また、英国ではジョンソン首相が当初の公約を破り、財政再建のために法人増税や健康保険料の引き上げを発表しています。日本でも岸田政権は金融所得税をはじめとした多岐にわたる増税と社会保険料、雇用保険料の引き上げを示唆しています。

これまでのところ新型コロナウイルスへの警戒感が残ることから議論が本格化していないものの、冬場の感染拡大が限定的にとどまれば来年は世界各国で大規模な金融引き締めと増税が実施されると見られます。

経済再開が本格化しても生じる懸念

経済再開の本格化による景気拡大への期待は強いものの、これまで述べてきたことと同じ理由で、上場企業の利益が意外と伸びないことは十分考えられます。

経済再開によって飲食や旅行への需要が高まることは、おカネの流れる先が上場企業から非上場企業へと変わることを意味します。飲み会や旅行、実店舗でのショッピングが忙しくなったことで、ネット広告やサブスクリプション型の動画サービスを見る時間が減ると、上場企業の業績は伸びにくくなります。そこにさらに金融引き締めと増税が加わると、株式市場はバリュエーションと需給の両面で打撃を受けます。

現時点ではオミクロン型の感染と症状がどう推移するかは予断を許しません。しかし、単純に「感染拡大では株安、感染収束では株高」となるわけではなく、株価を予想する上では上場企業の業績と政策サポートの状況がどう変化するかを見ていく必要があります。

※内容は筆者個人の見解で所属組織の見解ではありません。